하이브 공개매수가 12만원 훌쩍

장중 13만3600원까지 치솟아

개인 신용거래 1500억까지 늘어

"M&A 마무리땐 주가 하락 우려"

공매도 대차잔고 이달 150%↑

■에스엠 주가 급등…인수전 격화

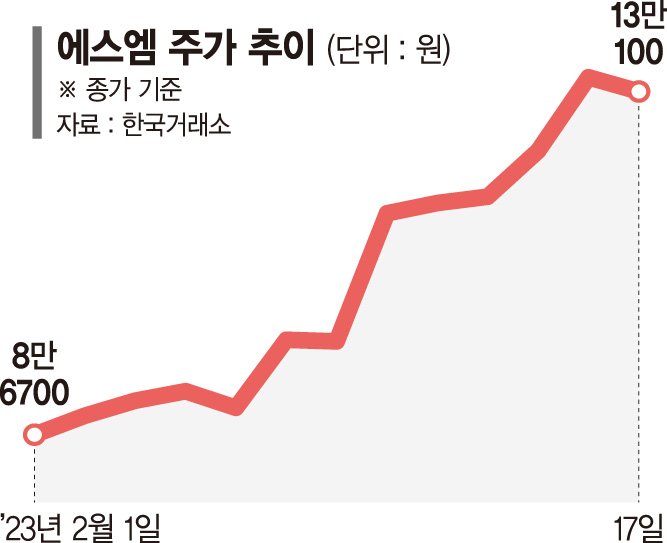

19일 한국거래소에 따르면 에스엠의 주가는 이달 들어 50.05% 급등했다. 지난 15일 하이브의 공개매수가(12만원)를 넘어섰고 16일에는 장중 13만3600원까지 치솟기도 했다.

하이브는 이수만 전 에스엠 총괄 프로듀서의 지분 14.8%(352만3420주)에 더해 이달 28일까지 소액주주 지분 최대 25%를 공개매수하겠다고 밝힌 바 있다.

그러나 카카오가 최근 공개매수를 포함해 에스엠에 대한 인수·합병(M&A) 방안을 검토하고자 대형 증권사 한 곳과 접촉 중이라고 전해진다. 지난 16일에는 한 기타법인이 단일 계좌에서 장중 SM 주식 65만주(2.73%)를 순매수한 것이 카카오가 하이브의 공개매수를 무산시키기 위해 나선 것 아니냐는 추측이 제기되기도 했다.

하이브 측은 '공개매수가를 인상할 계획이 없다'는 입장을 고수하고 있으나 카카오가 12만원 이상에서 공개매수를 진행한다고 나설 경우 하이브가 공개매수가를 높일 수 있다는 예측도 나온다.

■가처분·공정위·캐스팅보트 주목

시장의 관심은 우선 가처분 인용 여부에 쏠린다. 이수만 전 총괄 측은 에스엠의 경영진이 카카오에 제3자방식으로 신주와 전환사채(CB)를 발행키로 한 것이 경영상 목적을 위한 것이 아니라 위법이라며 가처분 신청을 냈다.

가처분 결과는 하이브의 공개매수일 마감(2월 28일) 이후와 카카오의 신주발행일(3월 6일) 사이인 3월 초에 나올 가능성이 높다. 가처분이 인용되면 신주 발행이 취소되는 만큼 카카오의 인수 가능성은 희박해진다.

이와 별도로 에스엠을 인수한 기업은 공정위원회의 경쟁 심사를 통과해야 한다. 교보증권에 따르면 써클차트 기준 주요 엔터사별 지난해 앨범판매량 비중은 하이브 26.8%, SM 19.1%, 카카오엔터 7.6%로 추정된다.

다음달로 예정된 주주총회에서 굵직한 지분을 가진 기관 투자자들의 표심이 어디로 쏠릴 지에도 관심이 쏠린다. 주주명부 폐쇄일인 지난해 12월 31일 이전 기준으로 에스엠의 지분을 대량 보유한 대표적인 캐스팅보트 기관으로는 국민연금공단(8.96%), 컴투스(4.2%), KB자산운용(3.83%) 등이 언급된다.

■'빚투' 늘지만… 급락 가능성도

개미(개인 투자자)를 중심으로 주식 거래도 과열 양상을 나타내고 있다. 에스엠의 신용거래융자 잔고는 지난 17일 기준 1486억원을 기록했다. 지난달까지 400억원대에 불과했으나 카카오의 신주 및 전환사채(CB) 인수 소식이 전해진 이달 7일 700억원을 돌파했다.

이달 에스엠의 신용거래융자 잔고는 코스닥 상장사 가운데 증가액이 가장 컸다. 증가율도 144.16%로 코스닥 전 종목 평균(10.26%)을 훌쩍 넘었다.

시장의 열기와 다르게 향후 주가가 상승세를 탈 수 있을 지는 미지수다. 과거 사례를 살펴보면 기업을 둘러싼 경영권 확보 경쟁은 어느 한 쪽이 승기를 잡아 마무리되는 국면에 들어가면 주가가 급락하는 경향을 보여왔기 때문이다.

실제로 에스엠은 공매도의 대기자금으로 여겨지는 대차거래 잔고도 증가세다. 이달부터 SM의 대차잔고는 148.93% 늘어난 2425억원으로 증가 규모가 코스닥 상장사 중 가장 컸다. 그만큼 에스엠의 주가 하락에 베팅하는 투자자도 늘고 있다는 의미다.

fair@fnnews.com 한영준 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지