관련종목▶

[파이낸셜뉴스] 하이투자증권은 10일 휠라홀딩스에 대해 1·4분기 실적은 기대치 대비 부진하겠지만 재고 정상화에 힘입어 마진 개선이 빠르게 이뤄질 것으로 기대했다. 투자의견 '매수'와 목표주가 4만9000원은 유지했다.

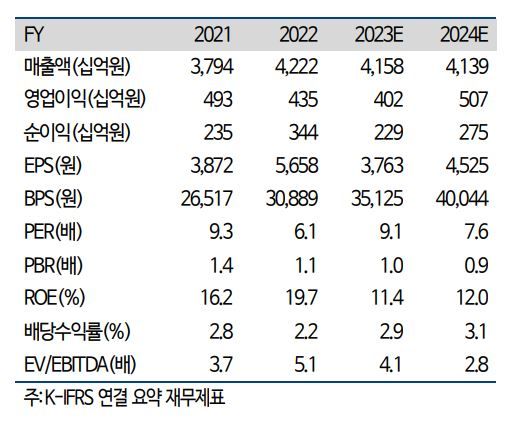

하이투자증권은 올해 1·4분기 휠라홀딩스의 매출액과 영업이익을 각각 1조993억원, 1281억원으로 예상했다. 전년동기 대비 매출은 2.4% 늘고, 영업이익은 24.1% 감소한 수치다.

박이경 하이투자증권 연구원은 "영업이익이 시장기대치(1484억원) 대비 하회할 것"이라며 "이는 휠라 미국의 염가 할인 판매 지속, 휠라 한국의 채널 확대 및 개편, 휠라 글로벌 ㅠ브랜드력 제고를 위한 마케팅 집행 때문"이라고 설명했다.

특히 1·4분기 미국 매출은 전년동기 대비 30% 감소한 947억원, 영업적자 284억원이 예상된다. 재고 레벨이 여전히 높은 수준으로, 재고 소진이 급선무인 상황이다. 박 연구원은 "올해는 염가 할인 판매 진행으로 마진 악화가 불가피하다"면서도 "다만 재고 정상화 이후, 글로벌팀과 퓨추라팀의 신제품 공개가 예정돼 있다. 이에 따른 브랜드 파워 개선 효과가 빠른 속도의 마진 개선으로 이뤄질 것"으로 전망했다.

주가도 저평가 돼 있는 상황이다. 박 연구원은 "휠라홀딩스의 12개월 선행 주가수익비율(12M Forward PER)은 8.7배다. 글로벌 브랜드로서의 입지를 넓힌 2017년 이후 저점 PER 평균치보다 낮은 수준으로 밸류에이션 매력도가 높다"며 "또 2026년까지 최대 5050억원 규모의 주주환원 정책이 주가 하방을 지지할 것"으로 내다봤다.

nvcess@fnnews.com 이정은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지