OTT 대형이슈 잇따라 일정 빠듯

본계약 체결 상반기 넘어갈 수도

복잡한 대주주 이해관계 골머리

양사 니즈 맞아 결렬 가능성 낮아

특히 각 플랫폼을 구성하고 있는 주주 및 이해관계자들의 구성이 복잡해 합병비율, 기업가치, 주주 간 구성 등 본계약 체결을 위한 핵심 쟁점에 대한 합의 도출이 늦어지는 것으로 알려졌다. 이에 따라 당초 올해 초로 예상됐던 본계약 체결 시점도 상반기를 넘길수 있다는 전망이 나오고 있다.

20일 업계에 따르면 티빙, 웨이브의 모회사인 CJ ENM과 SK스퀘어 측은 지난해 12월 티빙·웨이브 합병 관련 업무협약(MOU)을 체결한 이후 본계약 협상을 진행중이다. 하지만 대내외 리스크로 인해 좀처럼 속도를 내지 못하면서 본계약 체결이 상반기를 넘길수 있다는 전망이 나오고 있다.

우선 티빙은 오는 3월 광고형 요금제 출시, 국내 프로야구(KBO) 리그 중계 등 굵직한 사업 개시를 앞두고 있는데 최근 정부와 정치권에서 OTT 가격 인하를 압박하면서 본계약 체결까지 일정이 빠듯한 상황이다.

또한 합병에 있어 두 조직 간 화학적 결합을 비롯해 합병비율, 주주구성 등 핵심 쟁점도 풀어야 할 과제다.

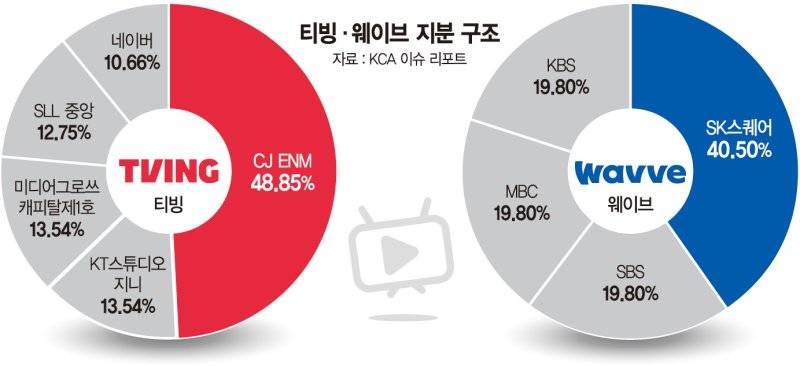

이해관계가 첨예한 만큼 SK와 CJ 측도 속도보다는 방향에 초점을 두고 있다. 양측 관계자 모두 "합병비율, 기업가치, 주주 간 구성 등이 확정돼야 하는 중요한 사안"이라며 "MOU 이후 방향성을 잡고 가는 중"이라고 전했다. 티빙은 CJ ENM(48.85%)을 중심으로 KT스튜디오지니, 미디어그로쓰캐피탈제1호, SLL중앙, 네이버 등을 주주로, 웨이브는 SK스퀘어(40.5%)와 SBS, KBS, MBC 등 지상파3사로 복잡하게 구성돼 있다.

일각에선 이처럼 다양한 주주구성 때문에 합병이 난항을 겪을수 있다는 우려의 목소리도 나온다. 김경달 더코어 대표는 최근 발간된 KCA 이슈 리포트에서 "만약 지상파방송사들이 합병법인에 참여하지 않기로 할 경우, 콘텐츠 수급 전략 차질 등 부정적 영향이 크게 미칠 수 있다"며 "당장 지분가치 산정 및 매각 금액을 놓고 갈등 여지도 존재한다"고 지적했다.

다만 협상이 중간에 결렬될 가능성은 낮다는 게 업계의 대체적인 시각이다. MOU 체결 시부터 양측이 합병의 필요성 및 방향성에 공감하고 있으며, CJ와 SK의 이해관계도 충족시킬 수 있는 거래라는 분석에서다. 업계 관계자는 "OTT 플랫폼 확장이 필요한 CJ ENM, 웨이브 가치상승(밸류업)이 필요한 SK스퀘어 사이 니즈가 맞는 상황"이라며 "결렬 가능성은 낮다고 본다"고 말했다.

또 다른 업계 관계자는 "시간이 지날수록 OTT 쪽 구도가 빠르게 변하고 있고, 미디어 트렌드에서 중요한 분야로 자리잡고 있다"며 "넷플릭스에 대항하기 위한 방법이 없고, 합치지 않으면 힘들다는 판단에서 한 대승적 합의이기 때문에 각 주주들도 이를 무시하기 힘들 것"이라고 전했다. 본계약 체결 시 합병법인 IPO 일정 등도 함께 고려될 것으로 보인다.

jhyuk@fnnews.com 김준혁 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지