규모 크지않아 단기적 '失' 日 등 선진국 대형 운용사 퇴직연금 등 국내시장 눈독

한국이 호주, 일본 등 아시아 5개국과 펀드패스포트를 체결함에 따라 앞으로 펀드 판매 국경이 무너질 전망이다. 이에 따라 국내 자산운용업계의 고민도 깊어지고 있다. 국내 펀드의 수출길이 열릴 예정이지만 반대로 다른 나라 펀드와 경쟁해야 하는 상황이 예상되기 때문이다. 국내 운용사의 경우 대부분 규모가 크지 않고 해외진출의 경험이 적어 단기적으로는 득보다는 실이 많을 것이란 분석이 나온다.

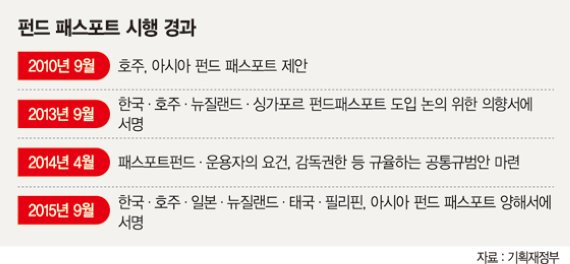

15일 금융투자업계에 따르면 지난 11일 정부가 일본, 호주, 뉴질랜드, 태국, 필리핀 등 5개국과 '아시아 펀드패스포트 양해각서'를 체결하면서 이르면 내년부터 펀드교차판매가 시행될 예정이다. 펀드패스포트란 각국에서 출시되는 펀드에 대한 공통된 규범을 마련해 서로의 금융투자시장에 펀드의 교차판매를 허용하는 제도다. 가령 국내 자산운용사가 공통 규범에 맞는 펀드 상품을 금융감독원에 등록하면 호주 시장에 펀드를 팔 수 있게 된다. 국내 투자자는 마찬가지로 호주 펀드를 살 수 있다.

■펀드 교차판매…"단기적으론 득보다 실"

국내 자산운용사는 펀드 교차판매가 허용될 경우 당분간은 해외진출의 득 보다는 경쟁심화로 인한 실이 많을 것으로 우려한다.

한 자산운용업계 관계자는 "국내 펀드 시장이 글로벌 시장에서는 큰 규모가 아니지만 퇴직연금의 경우 앞으로 성장가능성이 높아 퇴직연금 시장 선점을 위해 호주, 일본 등 선진국 대형 운용사가 국내 시장에 눈독을 들이는 것 같다"며 "장기적으로 보면 우리도 해외시장 진출이 쉬워지면서 규모를 키울 수 있는 기회지만 단기적으로는 우려되는 부분이 많은 것도 사실"이라고 말했다. 그러나 펀드교차판매가 장기적으로는 국내 운용사의 경쟁력 강화에 도움이 될 것으로 보이는 만큼 적극적으로 대응해야 한다는 지적도 있다.

자본시장연구원 황세운 연구위원은 "펀드 시장 역시 어차피 개방이 대세"라며 "맥쿼리 등 일부 거대 자산운용사들의 시장잠식이 우려되지만 이번 기회를 통해 외국의 앞선 금융기법을 배우고 경쟁력을 강화해서 해외시장을 개척해나가는 기회로 삼아야 한다"고 강조했다.

■투자자 포트폴리오 다양화 가능

투자자 입장에서도 이번 펀드 교차판매는 혜택이 클 것으로 보인다. 다양한 투자 포트폴리오를 짤 수 있고 국내외 자산운용사의 경쟁이 본격화되면서 수수료도 싸질 것으로 예상되기 때문이다.

한편 현재 국내 자산운용사 가운데 해외 시장 진출을 활발하게 하고 있는 곳은 미래에셋자산운용, 한국투자신탁운용 정도에 불과하다. 미래에셋운용이 해외 현지법인에서 설정해 운용 중인 펀드 수탁액은 92억달러(8월 말 기준)다. 특히 룩셈부르크에 설정된 시카브펀드는 17개로 설정금액은 약 17억달러다. 시카브펀드는 유럽의 공통 규정인 '유싯(UCITS)'에 따라 설정된 펀드로 유럽 27개국을 비롯한 전 세계 펀드 시장에서 현지 투자자를 대상으로 자유롭게 판매할 수 있다. 한국투자신탁운용도 2013년 시카브펀드 'KIM 인베스트먼트 펀즈(Investment Funds)'를 설정해 현재 순자산이 1억7000만달러 가량 된다.

padet80@fnnews.com 박신영 기자

펀드패스포트는 각국에서 출시되는 펀드에 대한 공통된 규범을 마련해 서로의 금융투자시장에 펀드의 교차판매를 허용하는 제도다.

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지