관련종목▶

MG손보 무리한 매각 방지 유상증자에 900억~1200억

대주단 인수금융 보유분에 900억원 투자 검토키로

JKL파트너스도 참여 저울질

오릭스-미래에셋대우 컨소시엄이 MG손해보험 유상증자 및 인수금융 리파이낸싱(자금재조달)에 참여한다. 자베즈파트너스의 백기사로 나선 셈이다. 지급여력(RBC) 비율 하락 등으로 MG손보의 기업가치가 떨어진 상황에서 무리한 매각을 막기 위한 조치로 풀이된다.

23일 투자은행(IB)업계에 따르면 오릭스-미래에셋대우 컨소시엄은 최근 MG손보 매각 측에 유상증자 참여 및 인수금융 리파이낸싱 인수의향서(LOI)를 제출했다.

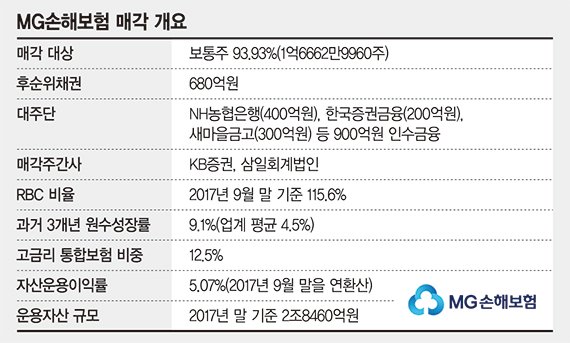

블라인드펀드와 프로젝트 펀드가 공동으로 투자하는 구조다. MG손보 유상증자에 900억~1200억원 규모로 참여하고, 대주단 인수금융 보유분 900억원 투자를 검토키로 했다. 인수대상은 보통주 93.93%다.

미래에셋대우는 선순위대출을 담당할 것으로 알려졌다. 미래에셋대우관계자는 "초기 검토 단계의 딜"이라며 "세부사항을 확인한 후 진행여부를 결정하겠다"고 말했다.

오릭스PE의 국내 금융사 투자는 이번이 처음은 아니다. 오릭스PE는 지난 2015년 현대증권 매각우선협상대상자로 선정됐으나 인수에 실패한 바 있다. 최근에는 오릭스코퍼레이션이 무궁화신탁, 키스톤PE와 함께 현대자산운용을 인수했다.

인수전에서 빠진 것으로 알려진 JKL파트너스는 참여를 저울질하고 있다. 홍콩계 투자자도 인수전에 뛰어들 채비를 하고 있다.

앞서 MG손보 대주단(농협은행 400억원, 증권금융 200억원, 새마을금고중앙회 300억원)은 '지급여력(RBC)비율이 150% 밑으로 떨어지면 안 된다'는 약정 조항을 내세워 지난해 말 자베즈파트너스에 '기한이익 상실'을 통보했다. 이에 따라 대주단은 보통주 및 후순위채권에 대한 담보권을 행사하게 됐다. MG손보의 RBC비율은 2017년 9월 말 기준 115.6%다. 올해 1월 말에는 90.3%로 떨어져 금융위원회가 경영개선권고 조치를 한 상태다.

보험업계에서는 MG손보의 RBC비율 1%를 올리는데 20억원이 필요한 것으로 판단하고 있다. 금융감독원의 옛 적정 RBC비율(150%)까지는 1200억원의 유상증자가 필요하다. 대주단 인수금융 대금과 유상증자를 합하면 적어도 2100억원, 후순위채권을 포함하면 2780억원이 최저 매각가격이 된다.

다만, MG손보가 지난해 51억원의 순이익을 기록한 만큼 손해보험업 진출을 염두에 둔 경우라면 관심을 가질 만하다는 시장의 평가다.

한편 MG손보는 국내 첫 재보험사 국제손해재보험의 후신이다. 1965년 국제화재해상보험으로 이름을 바꾼 뒤 손해보험업에 뛰어들었다. 2012년 부실금융회사로 지정된 뒤 2013년 2월 자베즈파트너스에 매각됐다. 새마을금고중앙회가 펀드의 주요 투자자로 참여해 사실상 인수를 주도했다. 새마을금고중앙회는 2015년 10월 2000억원을 증자키로 했고, 지금까지 약 1500억원을 분할 증자했다.

kakim@fnnews.com 김경아 강구귀 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지