한국신용평가는 에스앤아이코퍼레이션에 대해 서브원 지분 매각에 따른 이익창출능력 약화가 예상된다며 신용등급을 재검토할 예정이라고 18일 밝혔다.

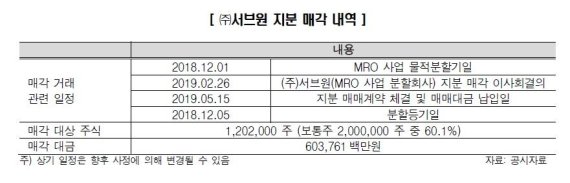

권기혁 연구원은 "에스앤아이코퍼레이션은 분기보고서를 통해 서브원의 지분 60.1%에 대한 매매계약을 체결했음을 공시했다"며 "양도일자는 이달 15일이었으며 매매대금 6037억원은 양도일자에 전액 현금으로 지급됐다"고 말했다.

앞서 에스앤아이코퍼레이션은 지난해 12월 1일을 분할기일을 전략구매관리사업(이하 MRO 사업)을 물적분할하고 올해 2월 26일 이사회 결의를 통해 서브원 지분에 대한 매각을 결정한 바 있다.

권 연구원은 "서브원(MRO사업의 분할신설회사)의 분할이 물적분할 방식으로 이루어졌기 때문에 연결 기준으로 매출 구성의 변화는 없었다"라며 "그러나 에스앤아이코퍼레이션이 보유하고 있던 서브원 지분 100% 중 60.1%의 지분을 매각한 이후에는 서브원이 연결 대상에서 제외될 가능성이 높고 이에 따라 연결 매출의 구성에도 큰 변화가 예상된다"고 말했다.

매각 이전 MRO 사업의 매출은 전체 매출 중 60% 이상을 차지했으나 연결에서 제외될 경우 건설부문 매출이 약 66% 내외로 가장 큰 비중을 갖게 된다.

권 연구원은 "사업 포트폴리오의 중대한 변화로 인해 에스앤아이코퍼레이션의 기업어음 신용등급에 대한 재검토가 필요한 것으로 판단된다"면서 "이번 지분 매각으로 서브원이 연결 대상에서 제외되면 영업적 측면에서는 사업포트폴리오의 변화와 이익창출능력의 약화가 예상된다"고 말했다.

분할된 MRO 사업은 구매관리와 프로세스 비용이 높은 소모성 자재에 대한 통합구매관리 서비스를 제공하는 부문으로 가장 큰 매출을 비중을 차지하고 있었으며 3~4%의 안정적인 영업수익률에 기반해 우수한 이익기여도를 유지해왔다. 또한 그룹 주요 계열사들을 고정거래처로 확보하고 있어 사업안정성에 중요한 기반이 돼 왔다.

그러면서 권 연구원은 "다만 재무적으로는 매매대금 유입에 따른 순차입금 감소라는 긍정적 요인도 존재한다"면서 "올해 3월 말 에스앤아이코퍼레이션의 순차입금은 2440억원으로 약 6000억원에 달하는 매매대금이 유입되면 부(負)의 순차입금 상태로 전환되고 보유 유동성도 크게 확대된다"고 설명했다.

이어 "또한 서브원의 지분 약 40%를 계속 보유하기 때문에 MRO 사업의 이익을 지분만큼 향유할 수 있으며 대체자금조달 능력 제고에도 기여할 수 있다"고 덧붙였다.

khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지