의무보유 확약비중 85%에 달해

기관 단기차익 목적 매도물량 적을듯

“SK바이오팜 뛰어넘는다” 기대감

투심 위축 따른 바이오 하락세는 부담

■의무보유 확약 85.3%, 주가 상승 기대

17일 SK바이오사이언스 증권발행실적보고서에 따르면 기관에 배정된 공모주는 총 1262만2500주다. 이 중 의무보유 확약 비율은 무려 85.3%(1076만2090주)에 달했다.

이전 IPO 대어들의 기관의 확약 비중은 SK바이오팜 52.25%, 카카오게임즈 72.57%, 빅히트 78.37% 수준이었다.

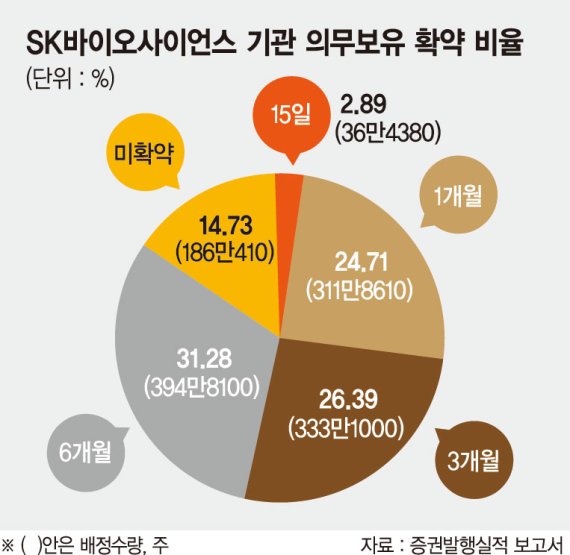

기간별로는 15일 확약이 2.89%, 1개월 확약이 24.71%, 3개월 확약이 26.39%, 6개월 확약이 31.28%, 미확약이 14.73%다. 3개월과 6개월 물량이 전체 57.67%에 달해 SK바이오팜(50.16%)보다도 장기 의무보유 비중이 크다.

의무보유 확약이란 공모주를 배정받은 뒤 일정 기간 팔지 않기로 한 것으로 보호예수 혹은 록업(Lock-Up)이라 불린다. 발행사 입장에선 기관이 공모주를 오래 보유하고 있어야 주가가 유지될 수 있기에 확약 기간을 길게 제시하는 기관에게 물량을 더 많이 배정해준다.

확약 신청이 많을수록 단기 시세 차익에 나서는 기관의 매도 물량이 줄어드는 만큼 업계에서는 SK바이오팜을 넘는 상한가 행진이 이어질 것이라는 기대감이 나온다. 실제 상장 이후 3거래일 연속 상한가를 기록한 SK바이오팜의 상장 당일 유통 물량은 약 13%로 매우 적었다.

SK바이오사이언스는 상장일에 대주주 및 기관의 의무 확약 물량을 제외하면 전체 물량의 11.5%인 879만주만 유통이 가능하다. SK바이오팜과 카카오게임즈의 유통 가능 물량 대비 훨씬 낮은 수준이다. 이는 지난해 상장한 엘이티(11.5%) 이후 가장 적은 수준으로 평가된다.

IB업계 관계자는 "기존 IPO 대어들도 초반에 주가가 급등하더라도 장기적으로는 주가가 기업 가치에 수렴하면서 안정을 찾았다"면서 "하지만 단기적으로는 주식 수급 상황에 따라 주가가 좌우되기 때문에 상장 당일 유통 물량이 적은 SK바이오사이언스의 경우 주가 상승이 기대된다"고 말했다.

■바이오 하락세는 부담

이처럼 기대감이 커지면서 상장 당일 공급보다 수요가 많을 가능성이 높아 SK바이오팜의 '따상상상'을 넘어 4연상 이상이 가능할 수도 있다는 이야기도 나온다.

다만 최근 금리 상승과 인플레이션 우려 등으로 침체된 투자심리 등은 부담으로 작용할 전망이다. 지난해까지 코로나19 백신과 치료제로 증시를 뜨겁게 달궜던 바이오주 투자가 최근 주춤한 것도 주가 상승에 악재로 작용할 가능성이 크다. 실제 지난해 말 1만4000포인트 넘게 올랐던 코스피 제약지수는 최근 1만1000포인트대로 떨어졌다.

또 SK바이오팜, 카카오게임즈, 빅히트 등 IPO 대어로 불린 기업들이 초반 급등하다가 시간이 흐른 후 주가가 하락한 경험을 한 투자자들이 상장 초반에 주식을 내던질 가능성도 제기된다.

한 IPO 관계자는 "SK라는 브랜드파워와 신뢰성, 대량으로 백신을 생산할 수 있는 기업 능력, 정부의 전방위적인 지원, 외국인 투자자의 관심 집중 등 다양한 장점이 있다"면서 "수급 면에서도 유리한 편이지만 시장 상황 등 여러 변수가 있기 때문에 섣불리 투자를 하다가는 투자금이 물릴 수 있어 조심해야 한다"고 조언했다.

kmk@fnnews.com 김민기 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지