[파이낸셜뉴스] 금융당국이 좀체 기를 못 펴는 공모펀드 시장 활성화에 나섰다. 공모펀드 수익률 제고, 설정·운용 효율화 대책 등을 내놓고 공모펀드 시장 살리기에 나선 것이다. 그러나 상장지수펀드(ETF)에 밀려 수요를 일부 빼앗긴데다, 전 세계적 긴축으로 증시가 부진하면서 수익률마저 좋지 않아 효과가 있을지에 대해서는 의구심이 일고 있다.

시딩투자 의무화.. 성과연동형 운용보수 도입

15일 금융투자업계에 따르면 금융위는 지난 8월 공모펀드 활성화 대책 발표하고 시행에 나섰다.

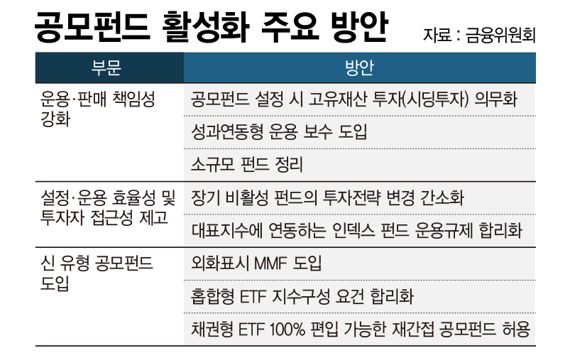

활성화 대책은 공모펀드 경쟁력을 높이는 게 핵심이다. 펀드 설정 시 자산운용사 고유재산 투자(시딩투자)를 의무화하는 방안이 대표적이다. 2억원 이상 운용사 재산을 함께 투자하도록 해 운용 책임성을 높이는 조치다. 금융위는 자산운용 비율 규제 위반 시 준수기간 및 소규모펀드 산정기준 완화 등 유인책을 통해 이를 달성하겠단 방침이다.

성과연동형 운용보수도 도입한다. 해당 제도는 분기·반기별로 기준지표(벤치마크) 대비 펀드운용 성과를 측정해 초과하거나 미달할 경우 일정 한도 내에서 운용보수를 대칭적으로 산정·수취하는 구조다.

소규모 펀드(설정 1년이 경과한 시점에서 설정원본액이 50억원 미만)도 정리한다. 사실상 방치되고 있는 상품을 처리해 다수 투자자가 가입한 펀드에 운용역량을 집중시키는 대책이다.

운용 효율성 및 투자자 접근성 제고 방안으로는 △투자전략 변경 절차 간소화 △환매금지형·전문 투자자 대상 외국 펀드에 대한 신규·일반투자자 진입 규제 완화 △인덱스펀드 지수 내 계열회사 지분 범위 확대 등이 제시됐다.

특히 투자자 유인을 위한 새로운 유형의 상품 도입이 가능해졌다. 경제협력개발기구(OECD) 가입국과 중국, 홍콩, 싱가포르 등 통화표시 자산에 투자하는 외화 MMF 도입이 허용된다. 수출기업 등 외화자금 운용 수요가 상당부분 충족될 것이라는 게 금융위 계산이다.

혼합형 ETF 기초지수 구성에 주식과 채권 각각 10종 이상이 필요했으나, 유형 구분 없이 총 10종이면 가능하게 바뀐다. 채권형 ETF에 대한 존속기한(만기) 설정도 가능해진다. 채권 만기보유 투자 수요에 따른 것으로, 그동안은 따로 존속기한을 두지 않았다.

공모펀드 순자산 300조 아래로.. 수익률마저 울상

하지만 정책 효과가 발휘될 수 있을지를 두고 의심의 시선도 있다. 공모펀드 시장 사정이 좋지 않은 점이 가장 큰 이유다.

금융위 관계자도 “개인투자자 선호가 저하되면서 최근 공모펀드 성장세가 정체를 보이고 있다”고 설명했다.

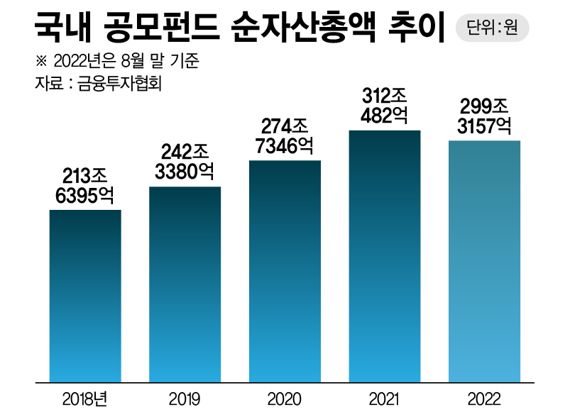

실제 국내 공모펀드 순자산총액은 지난해 말 312조482억을 기록했으나, 올해 차츰 줄어들어 8월말 기준 299조3157억원으로 집계됐다. 8개월 만에 12조원 넘게 증발한 셈이다.

공모펀드 개인 및 법인 대상 판매 성과도 양호하진 못 했다. 2017년말(171조4700억원), 2018년말(172조2310억원), 2019년말(180조2196억원), 2020년(200조323억원), 2021년말(206조9914억원) 등으로 4년 동안 35조5214억원 증가한 수준에 그쳤다.

펀드 투자자들이 ETF로 넘어간 영향이 크다. 증권시장 상장으로 주식처럼 사고팔 수 있는 편리성에, 펀드라는 간접투자 상품으로서의 안정성까지 갖춰 몸집이 계속 불어났다. 올해 초 73조원대였던 전체 ETF 순자산총액은 지난 13일 기준 약 78조원을 가리키고 있다. 같은 기간 펀드 수도 533개에서 613개로 뛰었다.

이런 상황에서 공모펀드는 수익률마저 울상이다.

펀드 평가사 에프앤가이드에 따르면 지난 14일 기준 국내 액티브 주식형 펀드는 연초 이후 17.38% 손실률을 봤다. 미국 연방준비제도(Fed)가 올해 내내 긴축 기조를 유지했고, 최근 미국 8월 소비자물가지수(CPI)가 시장 예상치를 웃돌면서 9월 연방공개시장위원회(FOMC)에서 1%p 금리 인상이 단행될 것이란 전망도 나오고 있다.

한 자산운용사 펀드매니저는 “공모펀드는 애초에 운용보수가 적은데다 매니저당 맡고 있는 펀드 수 자체가 많아 벤치마크 대비 초과수익을 목표로 적극 노력할 동기가 작다”며 “금리가 오르며 유동성이 회수되고 있는 기간이라 본래 성과를 유지하는 일도 쉽지 않을 것”이라고 설명했다.

이 펀드매니저는 이어 “공모펀드 투자 시 세제 혜택을 주는 방향으로 수요를 이끄는 방안을 고려해볼 수 있다”고 덧붙였다.

또 경영 효율화를 위해 소규모 펀드를 정리하겠단 당국 계획이 취지는 합리적이나, 과도하다는 업계 볼멘소리도 나온다. 펀드 시장이 가뜩이나 어려운데 운용사가 신규 펀드를 내놓을 의지를 꺾을 수 있단 지적이다. 특히 중소형사는 당초 운용 펀드 수가 적어 소규모펀드 비중이 클 수밖에 없는데, 비율만 따져 제재를 가하는 조치는 불합리하다는 목소리도 있다.

한 금융투자업계 관계자는 “중소형 운용사는 대형사만큼 고유자금이 충분치 않아 내부 시딩으로 소규모펀드를 단기에 해소하기 어렵고, 이미 낙인이 찍혀 판매사들이 잘 취급해주지 않는다”라며 “임의해지 시 투자자들 불편함과 항의도 부담”이라고 전했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지