일반고객 대상 본사형 잔고 급감

금리 오르자 예적금으로 갈아타

작년 레고랜드 사태도 기름 부어

돈줄 막힌 법인고객 환매 잇따라

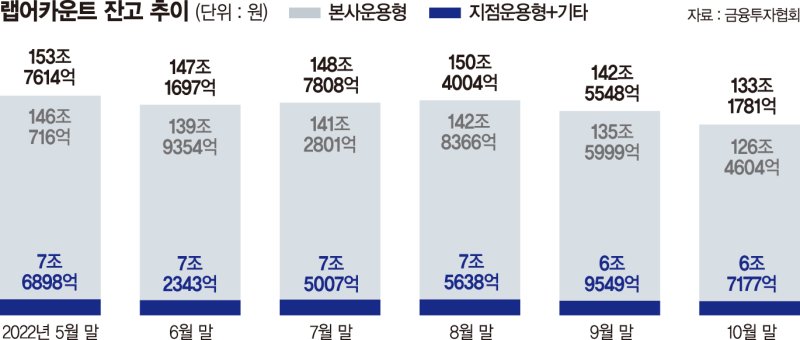

10일 금융투자협회에 따르면 지난해 10월 말 기준 일임형 랩어카운트 평가금액(계약자산)은 133조1781억원으로 집계됐다. 같은 해 5월 말(153조7614억원) 고점을 찍은 후 9월에 7조8456억원, 10월에는 9조3767억원이 빠져나갔다.

랩어카운트는 증권사가 고객의 투자 성향 및 목적에 맞게 투자금을 굴려주는 자산관리(WM) 서비스다. 포트폴리오 구성, 자산 리밸런싱, 매매까지 운용역을 맡는다.

국내외 주식, 상장지수펀드(ETF)를 비롯해 채권, 금, 리츠(REITs), 파생상품 등 다양한 자산을 단일 계좌에서 투자하고 공모펀드 대비 운용방식이 자유로운 것이 특징이다.

덕분에 시장의 불확실성이 가중되는 구간에서 투자자들 선택을 받았다. 특히 약세장에 효과적으로 대응하고 고객이 운용 현황을 실시간 조회할 수 있는 장점까지 갖추면서 수요가 몰렸다.

하지만 금리가 연달아 오르며 주식시장이 부진했다. 펀드 대비 편입종목이 적은 만큼 변동성에 오롯이 노출되면서 만족할 만한 수익을 내지 못했다. 상대적으로 비싼 수수료도 부담이 됐다.

랩어카운트 중에서도 본사운용형이 더 빠졌다. 프라이빗뱅커(PB)가 고액 자산가의 계좌를 운용해주는 지점운용형과 달리 증권사 본사에서 일반고객을 대상으로 비교적 소액을 굴려주는 상품이다 보니 금리 변동에 민감할 수밖에 없다. 연 5%대 예·적금 등으로 고객이 옮겨갔다는 뜻이다. 실제 지난해 10월 지점운용형 잔고가 2.59% 줄어드는 동안 본사운용형에서는 6.74%가 이탈했다.

레고랜드 사태가 여기에 기름을 들이부은 탓이다. 회사채, 부동산 프로젝트파이낸싱(PF) 시장이 침체되면서 실탄 확보가 어려워진 법인고객들이 랩어카운트 환매에 나섰다는 설명이다. 연말이 가까워오면서 성과급이나 수당 지급 등 집행자금 증가도 한몫했다.

채권안정펀드 등 정부 지원책이 가동되면서 회사채 시장이 회복세에 들어갔고 기업어금(CP) 금리가 2개월 만에 4%대로 떨어지면서 투자수요가 랩어카운트로 다시 돌아올 것이라는 기대감도 있다.

하지만 정부 지원과 연초 효과로 버티고 있을 뿐인 데다 경기 침체 우려까지 불거지는 상황에서 당장은 기업들이 현금흐름의 방향을 틀 유인은 없다는 분석도 여전하다.

다만 증권사들은 단기금융시장이 회복되고 긴축 완화 기대감이 제기되면서 수요 증가에 대비해 상품 진열을 갖추고 있다. 지난해 미래에셋증권은 증권사 최초로 개인연금랩을, 한국투자증권은 연금자산을 운용하는 연금부자랩을 각각 선보였다. KB증권은 그해 7월 성과보수형 랩 2종을, NH투자증권은 12월 올원 어카운트를 각각 내놨다.

증권사 관계자는 "수요 회복을 위해선 시황 개선이 필요한데 현재로선 낙관적이지 않다"면서도 "그동안 일임운용 수요가 꾸준히 늘어왔고 비대면 시장 확대나 인공지능(AI) 운용 성장 등 긍정적 요소들도 있는 만큼 금융시장 안정화 이후를 기대해 볼 수 있을 것"이라고 말했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지