|

[파이낸셜뉴스] 스팩(SPAC)의 전성기다. '기업인수목적회사'로 불리는 스팩은 주로 공모시장 침체기에 안정성을 강점으로 투자자들의 주목을 끈다. 최근 몇년 동안 스팩 상장과 스팩 합병 상장이 꾸준히 증가하는 모습이다.

22일 금융투자업계에 따르면 스팩은 우량 비상장사를 인수·합병할 목적으로 설립된 페이퍼컴퍼니다. 비상장사가 스팩과 합병하면 상장하는 효과를 얻게 된다. 상장 후 3년간 인수·합병을 하지 못하면 투자자에게 돈을 돌려주고 청산한다.

연간 스팩 상장 수는 2020년 19개, 2021년 25개, 2022년 45개로 크게 늘었다. 공모 규모도 2020년 1640억원에서 2021년 3347억원, 2022년 4828억원으로 확대됐다.

스팩 합병상장 기업 수도 2020년 17개, 2021년 15개, 2022년 17개 등으로 꾸준하다. 올해는 이달 기준으로 이미 5개 합병상장이 완료됐다. 또 코스텍시스, 셀바이오휴먼텍, 팸텍 등 11개 기업이 합병상장을 진행하고 있다.

스팩의 인기는 기업공개(IPO) 시장이 위축됐다는 의미다. 유경하 DB금융투자 연구원은 "IPO 시장이 호황일 때는 상장 희망기업들이 더 높은 기업가치를 인정받고, 더 많은 자금을 조달할 수 있는 직접상장으로 몰리지만 IPO 시장이 부진할 때는 확실한 자금조달이 가능한 스팩합병으로 옮겨가는 경향을 보인다"고 설명했다.

최종경 흥국증권 연구원은 "스팩 합병상장을 선택하는 기업이 많아지는 것은 공모자금에 변동이 없기 때문"이라며 "시장에서 인지도가 낮은 중소기업이 짧은 수요 예측기간을 통해 회사의 경쟁력을 시장에 부각해야 하는 어려움이 있는데 스팩 합병의 경우 증권사와 함께 기업의 수익가치와 자산가치를 종합평가할 수 있어 유리한 측면이 있다"고 설명했다.

이와 함께 상장 목적이 자금보다는 '상장사'라는 지위를 획득하는데 있는 경우 대주주 지분 분산 요건에서 자유로운 스팩 합병상장이 장점일 수 있다는 설명이다.

올해 스팩 합병상장한 기업의 주가도 순항 중이다. 라이콤, 화인써키트, 메쎄이상, 라온텍, 엑스게이트 등 5개사가 스팩과 합병상장했는데 합병 기준가 대비 주가(21일 기준)가 모두 상승했다. 화인써키트는 109.6%, 엑스게이트는 84.5%, 메쎄이상은 46.2%의 상승률을 나타냈다.

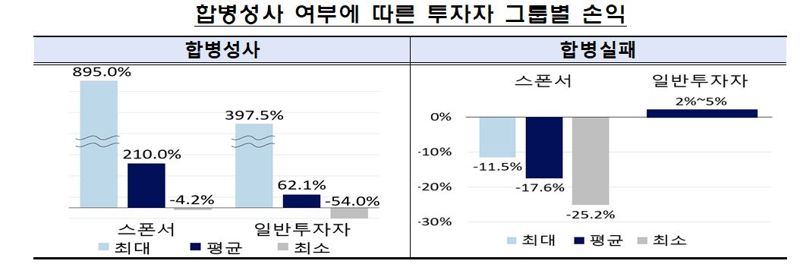

합병 성사에 따른 일반투자자들의 수익률도 높다. 금융감독원이 2019년부터 지난해 9월까지 합병이 완료된 스팩 54곳을 대상으로 조사한 결과 합병 성공시 일반투자자는 투자원금의 62.1%의 이익을 얻었다. 또 전체 54건 가운데데 42건이 합병신주 상장일 주가가 공모가를 상회했다.

금감원은 "스팩 투자 및 비상장법인과의 합병이 반드시 높은 수익으로 연결되는 것은 아니다"며 "합병이 성사되더라도 투자손실이 발생할 수 있다. 합병가액 산출근거 등을 꼼꼼히 확인하고 투자 여부를 신중하게 결정할 필요가 있다"고 조언했다.

nvcess@fnnews.com 이정은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지