9조5500억 찍어낸 한전 이어 주금공 등 조단위 발행 이어져

특수채로 돈몰리며 회사채 타격

4월 발행액 작년보다 7.6% 감소

이달 19조 만기 은행채도 부담

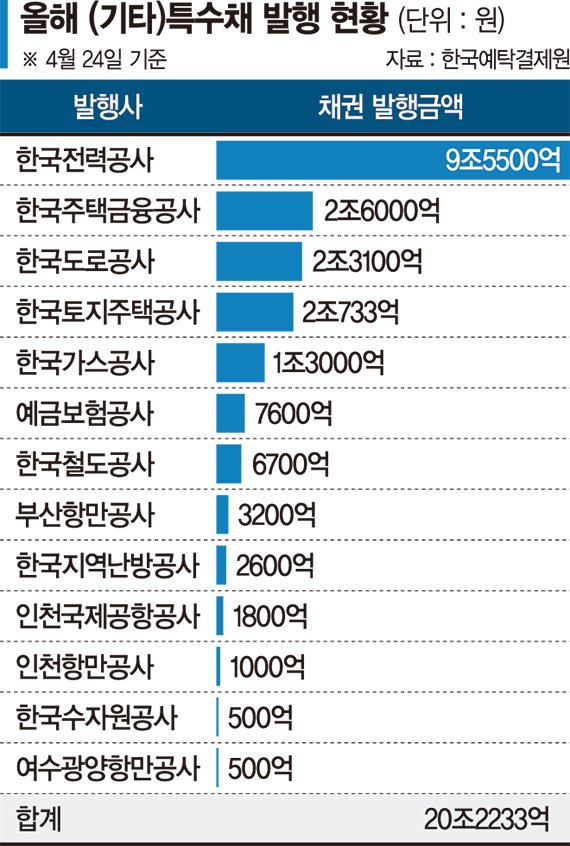

25일 한국예탁결제원 증권정보포털 세이브로에 따르면 올해 특수채(기타특수채 포함) 발행금액은 총 20조2233억원으로 집계됐다. 서울주택도시공사, 강원도개발공사 같은 지방공사채를 제외한 일반 공사채 발행 합계다.

발행액 기준 1위는 한전채다. 전년(8조9000억원) 대비 7.3%(6500억원) 증가한 9조5500억원어치가 발행됐다. 다른 공기업들도 채권시장의 '블랙홀' 역할을 하고 있다. 한국주택금융공사(2조6000억원), 한국도로공사(2조3100억원), 한국토지주택공사(2조733억원), 한국가스공사(1조3000억원) 등이 1조원이 넘는 채권을 찍었다.

신용등급 AAA에 해당하는 특수채들이 시중에 나오면서 자금 수혈이 급한 기업들이 어려움을 겪고 있다는 점이다. 한전채 1조5400억원어치가 풀린 이달 회사채 발행액은 전년동기(5조8290억원) 대비 약 7.6% 줄어든 5조3873억원에 머물렀다.

한전채 과다 발행은 전력 구입비용이 판매단가를 웃도는 역마진이 지속되면서 재무부담이 커진 때문이다. 채권발행으로 적자를 근근이 메우고 있다는 뜻이다. 정부·여당에서 전기요금 인상을 미루고 있어 추가 발행 여지도 충분하다.

강승연 DS투자증권 연구원은 "지난해 채권시장 자금경색을 초래했던 한전채 물량 부담이 올해도 지속되고 있다"며 "문제는 내년 총선을 감안할때 하반기 전기요금 인상 폭의 제한 가능성이 높다는 점"이라고 지적했다.

가스공사도 가스요금 인상이 제대로 이뤄지지 않고 있어 액화천연가스(LNG) 매입을 위해선 채권발행을 늘릴 수밖에 없다. 지난 3월 말 기준 미수금이 12조원가량 쌓였다. 이달엔 3100억원어치 채권을 표면이율 3.713~3.723%로 발행했다.

회사채가 디딜 곳을 잡아 먹어왔던 은행채도 부담이다. 금융투자업계에 따르면 이달 만기 도래 물량은 18조9200억원어치로 파악된다. 이를 포함한 2·4분기 합산액은 62조6200억원으로, 1·4분기(48조3600억원) 대비 29.5% 많다.

이런 가운데 회사채 수요예측에서 흥행한 종목도 상당수다. 지난 18일 SK이노베이션(AA)은 3000억원어치 모집에서 1조7300억원 주문을 받아냈다. 현대백화점(1조7500억원), HL만도(1조4850억원), 포스코퓨처엠(1조600억원) 등에도 1조원대의 매수세가 몰렸다. 대한항공(BBB+)이나 평택에너지서비스(A)도 각각 5985억원어치, 1940억원어치 주문을 이끌어냈다.

금융투자업계 관계자는 "레고랜드 사태로 채권시장 전체가 흔들린 지난해와 달리 영향 범위는 제한적일 것"이라면서도 "성공을 거둔 저신용 종목은 기존에 저명도가 있는 물량으로, 비우량채로 자금이 수혈되기까진 상당 기간이 걸릴 수 있다"고 짚었다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지