[파이낸셜뉴스] 메리츠증권은 21일 HMM에 대해 SM(삼라마이다스)그룹이 상환을 전제로 인수 의사를 밝혔다고 설명했다. SM그룹이 정부가 보유한 HMM의 1억9879만156주를 최대 4조5000억원에 인수할 의향이 있다고 밝혔다는 것이 골자다.

SM그룹의 HMM 인수의 전제조건은 금리 스텝업 조항이 발동예정인 영구채에 대한 정부의 상환 허용이다. 상환 허용 없이 전환할 경우 신주 상장 될 2억주에 해당하는 금액만큼의 시가총액 상승이 부담스럽다는 평가다. HMM 주당 가격을 2만원으로 단순 가정하면 시가총액의 예상 상승분은 4조원이다.

배기연 연구원은 "정부의 전환권 및 신주인수권 행사 결정에도, SM그룹의 인수 의지가 유지될 가능성이 있다. 신주 상장일에 시가총액의 상승이라는 공식은 맞으나, 현재 시점 대비 무조건적인 상승은 단언할 수 없기 때문"이라며 "과거 190회, 191회 영구전환사채도 전환 후 신주 상장이 진행된 바 있다. 당시 신주 상장일 이전에 전환권 청구 행사 가능성 및 행사 공시로 인하여 시가총액이 조정을 경험했다"고 강조했다.

이어 "인수 주체의 고민은 결국 ‘HMM의 시가총액’ x ‘경영권 획득이 보장된 지분율’로 산출 된 적정 인수 가격"이라고 마했다.

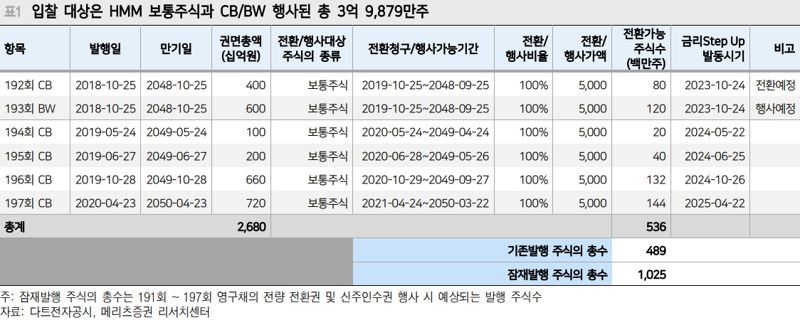

KDB산업은행, 해양진흥공사는 보유하고 있는 HMM 보통주 1억9879만156주, 192회 전환사채와 193회 신주인수권부사채를 전환 또는 행사해 보유하게 될 보통주 2억주에 대해 매각을 공고한다. 총 3억9879만156주다. 하나의 입찰대상으로 해 일괄 매각할 계획이다. 공개경쟁입찰방식이며 오는 8월 21일 오후 5시까지 예비입찰제안서를 접수 받는다. 최종입찰절차를 거쳐 우선협상대상자를 선정할 예정이다.

주식매각안내서에 따르면 대상회사 잠재발행주식총수를 10억2503만9496주로 표기했다. 잔여 영구채 194회, 195회, 196회, 197회 전환사채(CB)도 전환을 가정했다.

20일 기준 HMM의 한 달 평균 시가총액은 9조2462억원이다. 미래 인수 주체가 획득할 지분율은 잠재발행주식의 총수 10억2503만9496주의 38.9%다. 매각 후에도 정부는 4건의 전환사채를 보유하고 있기 때문에 32.8%의 잠재적인 지분율을 보유한 셈이다.

ggg@fnnews.com 강구귀 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지