관련종목▶

직원 의무예탁기간 만료된 쏘카, 주가 공모가 대비 반토막 수준.. 1인당 평균 1000만원 손실 우려

내달 26일 해제앞둔 오픈엣지테크, 주가 1년새 91% 오르며 대박예감

쏘카는 현재 주가가 공모가 대비 반토막이 나면서 손실이 불가피한 상황이다. 반대로 오픈엣지테크놀로지는 공모가보다 2배 가까이 올라 큰 수익이 기대되고 있다.

21일 금융투자업계에 따르면 지난해 8월 상장한 쏘카의 우리사주 의무예탁 기간이 22일 만료된다. 직원들은 보호예수로 묶여 처분할 수 없었던 주식을 팔 수 있게 됐다.

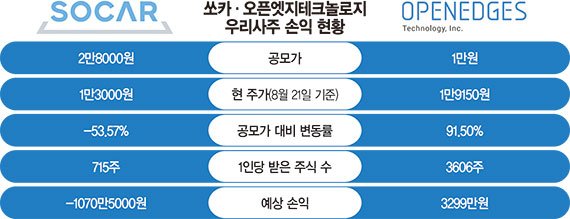

쏘카는 상장 당시 우리사주조합에 전체 공모물량의 20%(72만8000주)를 공모가 2만8000원에 배정한 바 있다. 하지만 청약참여율이 저조해 실제 청약물량은 28만6300주에 그쳤다.

상장 당시 제출한 투자설명서 기준으로 직원 수가 400명임을 고려하면 직원 1인당 평균 2000만원을 투자, 715주를 받은 셈이다.

적지 않은 돈을 넣었지만 투자금 회수까지는 험로가 예상된다. 유가증권시장 입성 1년이 지난 지금 쏘카의 주가는 1만3000원이다. 공모가 대비 53.57% 하락한 수준이다. 이대로 우리사주를 매도하면 1인당 1000만원이 넘는 손실을 보게 된다.

당장 팔지 않고 기다린다고 해도 수익을 내기 만만치 않다는 분석이다. 증권사들이 제시한 쏘카의 목표주가 평균이 공모가를 밑도는 2만5000원에 그친 때문이다. 공모가가 고평가됐다는 지적이 나온다. 실제 쏘카는 상장 후 주가(종가 기준)가 단 한 번도 공모가를 넘은 적이 없다.

수익성이 나빠진 것도 주가 상승을 가로막는 요인으로 꼽힌다. 올해 2·4분기 쏘카는 매출액 1039억원, 영업이익 16억원을 기록했다. 전년동기 대비 각각 14.1%, 14.5% 증가한 수치다. 하지만 마케팅 비용이 66% 급증했다. 몸집은 커졌지만 비용이 늘면서 수익성이 악화됐다는 평가다.

류제현 미래에셋증권 연구원은 "외형 성장에도 수익성 개선이 지연되고 있다"며 "주가 반등을 위해서는 외형 성장 외에도 비용 압력 완화를 통한 실적 개선이 필요하다"고 전했다.

비슷한 시기에 우리사주 보호예수가 풀리는 오픈엣지테크놀로지의 직원들은 함박웃음이다. 지난해 9월 코스닥시장에 입성한 오픈엣지테크놀로지의 우리사주 의무예탁 기간은 다음달 26일 끝난다.

상장 당시 오픈엣지테크놀로지는 우리사주조합에 공모주식의 6.5%인 22만주를 공모가 1만원에 배정했다. 직원들이 청약에 적극적으로 참여하면서 우리사주에 할당된 물량은 완판됐다. 투자설명서 기준 직원 수는 61명으로, 직원 1인당 약 3600만원을 넣어 3606주를 배정받았다.

현재 오픈엣지테크놀로지의 주가는 1만9150원으로 공모가보다 91.5% 올랐다. 직원 1인당 지분가치는 6905만4900원에 달해 3300만원가량의 수익을 거둘 수 있다.

상장 당시 오픈엣지테크놀로지는 수요예측에서 부진한 성적을 거두는 등 흥행에 실패해 공모가를 희망범위 하단(1만5000원)에도 못 미치는 1만원에 확정한 바 있다. 하지만 인공지능(AI) 열풍에 뒷심을 발휘하며 주가는 최고 2만7750원까지 치솟았다.

zoom@fnnews.com 이주미 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지