크레딧 스프레드 83.5bp로 확대

지난달 회사채 수요예측 SK온

신용등급 A+에도 일부 미매각

자금난 기업들 은행 등 대출↑

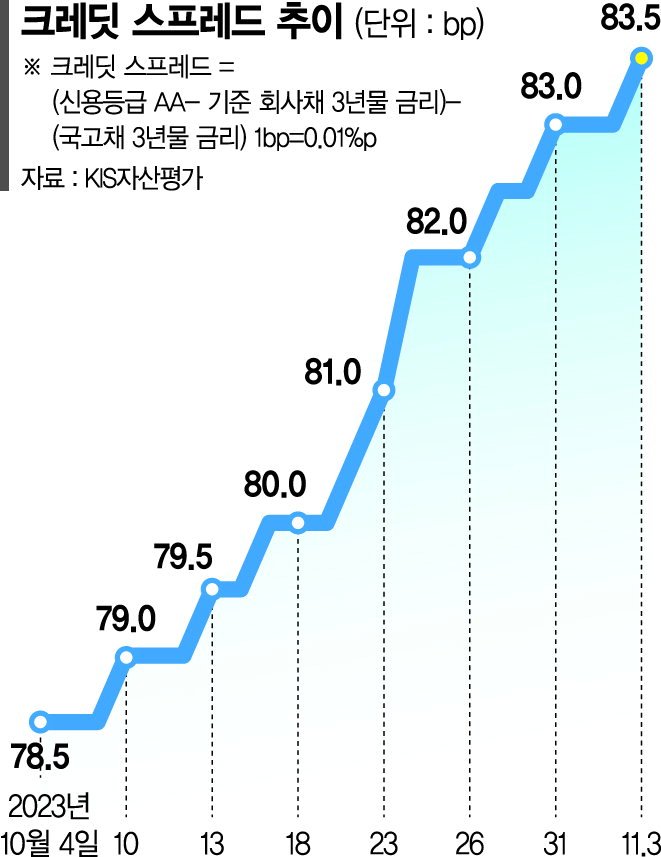

6일 KIS자산평가에 따르면 회사채 투자심리를 가늠할 수 있는 크레딧 스프레드(신용등급 AA- 기준 회사채 3년물 금리-국고채 3년물 금리)는 83.5bp(1bp=0.01%포인트)를 가리키고 있다.

지난달 초 78.5bp였던 스프레드가 조금씩 확대되는 모습이다. 국고채 3년물 금리는 10월 4일 연 4.140%(KIS채권평가 기준)였으나 이달 3일 연 3.945%로 19.5bp 하락했다. 같은 기간 회사채 3년물(AA-등급) 금리는 연 4.925%에서 연 4.780%로 14.5bp 하락했다.

국고채 및 회사채 금리가 한 달 전보다는 내렸지만 여전히 높은 수준에 머물러 있다. 특히 국고채 금리 하락 폭이 회사채(크레딧물) 금리보다 더 크다는 것은 국고채 가격 상승 폭이 더 컸음을 의미한다. 채권금리 하락은 채권가격 상승을 뜻하기 때문이다. 크레딧물보다 안전자산 격인 국고채 선호 심리가 더 컸음을 보여준다.

크레딧 스프레드의 확대는 통상 기업들의 자금조달 환경이 종전보다 위축됐음을 시사한다. 고금리 장기화에 경기 침체 가능성까지 겹쳐 채권시장의 변동성 및 불확실성이 커진 때문이다.

실제로 SK그룹 계열사인 SK온은 지난달 회사채(2000억원) 수요예측에서 일부 미매각을 기록했다. SK온의 신용등급은 A+다. 대기업 계열사임에도 상대적으로 비우량한 기업의 회사채에 대한 투자심리는 녹록지 않은 상황이다. 신용등급 A급인 다우기술은 지난달 차환용 회사채 발행계획을 철회하기도 했다.

시장의 불안은 회사채 발행시장의 냉각에 그치지 않는다. 단기화된 조달구조로 유동성 리스크가 불거질 가능성도 제기되고 있다.

정혜진 신한투자증권 연구원은 "기업 전반의 체력이 저하된 가운데 유동성이 위축될 가능성에 유의해야 한다"면서 "A급 발행사의 단기성 차입금 비중은 46.8% 수준"이라고 전했다. 2021년 6월 말 기준 37.4%에서 9.4%포인트 증가한 것이다.

그는 "최근 수요예측을 진행한 A급 이하 발행사의 경우 전반적으로 발행 예정 규모에 비해 (수요예측) 참여율이 저조했다"면서 "9~10월 미달율이 A급은 47%, BBB급은 60.8%에 달했다"고 지적했다.

이어 "이들 기업은 직접조달 시장에서 소화가 어려워 은행 대출 의존도가 높아질 수밖에 없다"면서 "특히 단기 유동성 대응력이 중요한 시기로 기업의 흑자도산 가능성도 있다"고 덧붙였다.

khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지