금감원 ‘금융꿀팁 149: 금융투자상품 가입’

금감원은 9일 ‘금융꿀팁 149’를 공개하고 금융상품에 현명하기 가입하기 위한 5가지 유의사항을 제시했다. 우선 사회 초년생이라면 ‘적립식’ 펀드 투자를 통해 결혼, 주택구매, 투자 종잣돈 등에 사용할 목돈을 마련하라고 조언했다.

적립식은 매월, 매분기 등 일정 주기로 동일금액을 매수하는 투자 기법을 뜻하며, 장기적으로 평규 매수단가가 낮아지고 거치식보다 수익률이 높아지는 게 장점으로 꼽힌다. 고가일 땐 소량, 저가일 경우 대량은 매수하게 되기 때문이다.

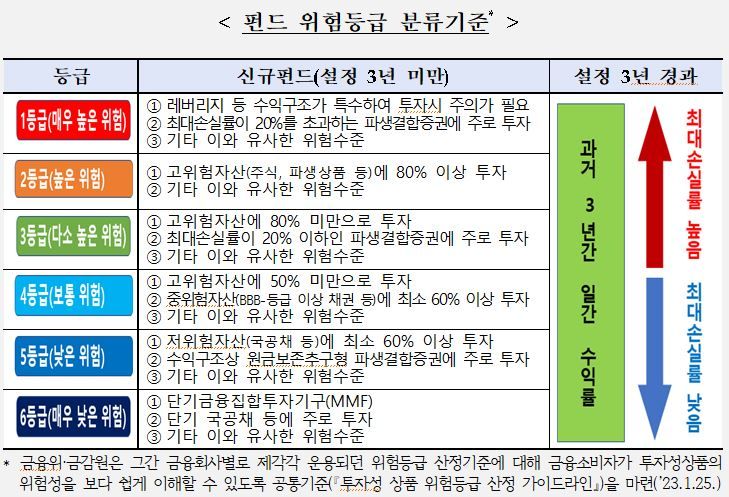

펀드 위험등급도 확인해야 한다. 통상 1~6등급으로 분류되는데, 숫자가 높을수록 기대수익률과 원금손실 위험이 낮다. 금감원 관계자는 “공격적 투자자라도 고위험 펀드에만 투자하기보단 일부는 분산투자하는 게 바람직하다”며 “고위험 펀드는 원금손실 발생 시 수익 회복까지 시간적 여유가 필요하므로 여유자금을 재원으로 삼아야 한다”고 말했다.

이와 함께 펀드 과거 수익률, 운용 규모 등도 파악해야 한다. 앞선 수익률이 미래성과를 보장하지 못하며, 상품 몸집이 작을 경우 정해진 운용전략 실행이 어려울 수 있어서다. 소규모 펀드(설정 후 1년 되는 시점 원본액이 50억원 미만)는 운용사에 의해 임의해지 될 우려도 있다.

단일 펀드 내 클래스들은 판매수수료와 판매보수가 다를 수 있기 때문에 눈여겨봐야 한다. ‘클래스A’는 가입 시 1회성 판매수수료가 부과되지만 매년 매기는 보수는 비교적 거렴해 장기투자에 유리한 반면 ‘클래스C’는 판매보수가 클래스A 대비 높지만 1회성 수수료가 없어 단기 투자에 알맞다.

해외주식·채권 등에 투자하는 펀드는 환율 변동 위험에 주의할 필요도 있다. 가격과 함께 투자손익을 결정짓는 요소이기 때문이다. 환헤지 상품은 이름 뒤에 ‘(H)’가, 언헤지는 ‘(UH)’가 붙는다.

끝으로 금감원 관계자는 절세를 위해선 연금저축, 개인형 퇴직연금(IRP) 등 연금계좌를 개설해 세액공제 혜택을 챙기라고 조언했다. 납입 금액은 연간 최대 900만원까지 16.5% 세율을 적용해 연말정산 시 환급받을 수 있다. 다만 총 급여액이 5500만원을 넘으면 13.2%로 수치가 내린다.

금감원 관계자는 “다만 연금계좌는 중도인출이 어렵거나, 인출 시 고율 기타소득세가 부과될 수 있으므로 과도한 금액을 넣는 일은 지양해야 할 것”이라고 말했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지