증권사, 공모 저조 우려 주관 꺼려

주가 부진땐 투자금 회수 어려워

국내 상장리츠 수가 10개월째 23개에 멈춰 있다. 지난해 기업공개(IPO) 시도가 있긴 했으나 아직 소식이 없다. 국내외 부동산 시장이 침체된 만큼 공모가 제대로 되지 않을 경우 해당 자산을 떠안을 수 있다는 우려에 증권사들이 주관을 꺼려하기 때문이다.

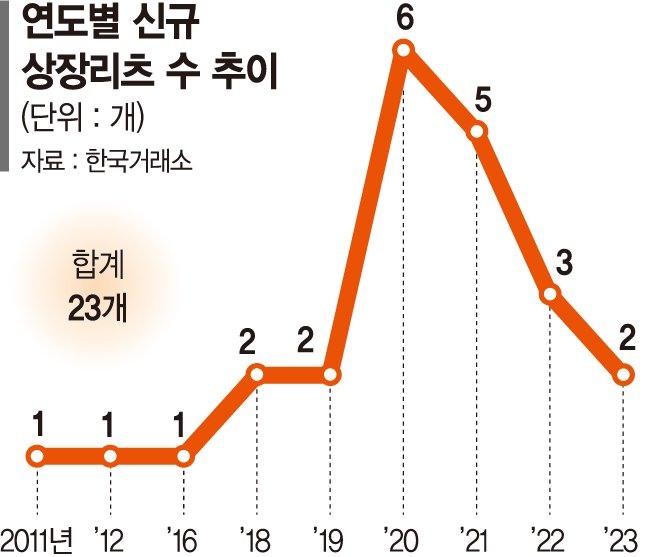

25일 한국거래소에 따르면 국내 23개 상장리츠 가운데 마지막 증시 입성은 지난해 4월 삼성FN리츠다.

2011년 첫 상장리츠(에이리츠)가 나왔고, 2020년 6개가 신규상장하며 시장이 확장하는 듯했으나 줄곧 축소됐다. 지난해엔 2개 상장에 그쳤다. 이마저도 모두 삼성·한화 등 '뒷배'가 있는 스폰서형 리츠였다.

지난해 11월 신한리츠운용이 신한글로벌액티브리츠의 대표주관사로 신한투자증권, 공동주관사로 한국투자증권을 선정하며 올해 1·4분기 상장을 계획했다. 프리-IPO(상장 전 지분투자)에 기관들의 참여가 있었으나 실제 상장으로 이어지지 못하고 있다.

대신자산신탁도 일본 시장을 기초자산으로 한 글로벌리츠 상품을 준비하고 있지만 아직 주관사를 선정하지 못하고 있다. 상장 시점도 당초 계획(3월)에서 4월로 밀린 상태다. 그나마 계열사로 증권사를 끼고 있는 곳들은 준비라도 해볼 수 있으나 독립계 리츠운용사·신탁사는 주관사를 구하기조차 쉽지 않은 탓에 엄두를 내지 못하는 형편이다.

국내는 물론 미국 등 해외부동산 시장이 침체기를 맞고 있고, 공모 과정에서 충분한 자금이 모집되지 않으면 주관사가 상당 물량을 책임지고 맡아야 하는 부담이 크기 때문이다.

리츠업계 관계자는 "상장 공모가 성적을 내지 못하면 주관사가 잔액을 떠안아야 한다"며 "증권사들이 부동산 투자를 많이 해 놓은 상태인데 여기세 굳이 추가로 얹을 이유가 없다는 판단이 작용한 결과"라고 설명했다.

기업공개(IPO)에 성공해도 주가가 지지부진할 경우 투자금 회수(엑시트)에 애로를 겪을 수 있다. 말 그대로 '물리기' 때문에 해당 자산을 계속 들고 있어야 한다는 뜻이다. 또 다른 리츠운용사 관계자는 "금융지주 계열사들은 여력이 있겠지만 나머지는 주관사 선정부터 삐걱거릴 가능성이 높아 쉽게 나서지 못하는 분위기"라고 전했다.

이 같은 상황은 당분간 지속될 전망이다. 특히 글로벌 부동산에 투자하는 리츠일수록 그 가능성이 높다. 미국정부도 재택근무 확산에 따른 공실률 상승, 고금리로 인한 이자비용 부담 등에 따른 미국 상업용부동산(CRE)의 위기를 언급했다.

세계 3대 신용평가사 중 피치와 무디스는 이달 초 뉴욕커뮤니티뱅코프(NYCB)의 신용등급을 각각 BBB에서 BBB-, Baa3에서 Ba2로 강등했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지