몸값 최대 8조… 이달 상장예심

지분 보유 기업들 덩달아 '미소'

브리지텍·헥토이노베이션 눈길

13일 증권업계에 따르면 케이뱅크는 이달 내 상장예비심사를 받을 계획이다. 상장예심 청구 후 6개월 안에 상장이 이뤄질 전망이다.

케이뱅크는 지난 2022년 6월 상장예비심사를 신청해 그해 9월 상장예비심사를 통과했으나 증권신고서를 제출하지 않아 사실상 상장을 철회했다. 당시 IPO 투자심리가 위축되며 기대 시가총액이 약 8조원에서 4조원으로 떨어진 것이 주요한 이유로 분석된다.

증권업계는 올해를 케이뱅크의 상장 적기로 보고 있다. 케이뱅크는 IPO를 통해 자본을 확충하고, 중장기적 성장을 위한 발판으로 삼는다는 전략이다. 지난해 기준 케이뱅크의 국제결제은행(BIS) 비율은 13.18%로, 금융당국이 요구하는 최소 기준(10%)을 간신히 충족한다.

BIS 비율은 자기자본을 위험가중자산으로 나눈 값으로, 이를 개선하기 위해서는 자기자본의 증대가 필수적이다. 자기자본 증대로 안정적인 BIS 비율을 갖추게 되면 성장을 위한 대출 규모 확대와 중장기적 신규투자 폭이 넓어지게 된다.

케이뱅크는 2021년 7월 유상증자를 통해 1조2500억원의 자본이 추가 유입됐다. 이 가운데 7250억원에 대해 동반매각청구권과 조기상환청구권이 붙어 있어 금융당국이 이를 자본으로 인정하지 않고 있다. 동반매각청구권에 따르면 오는 2026년 7월까지 상장을 완료하지 않을 경우 자금을 회수한다는 조건이 달려 있다. 자본 적정성을 위해 IPO를 통해 유입된 신규 자금과 이 자금을 자본으로 인정받을 필요성이 커지고 있다.

그로쓰리서치 이재모 연구원은 "케이뱅크의 연내 상장은 자본 확충과 중장기 성장 기반을 마련하기 위한 전략적 선택으로 최근 IPO 시장 회복과 맞물려 큰 주목을 받고 있다"고 말했다.

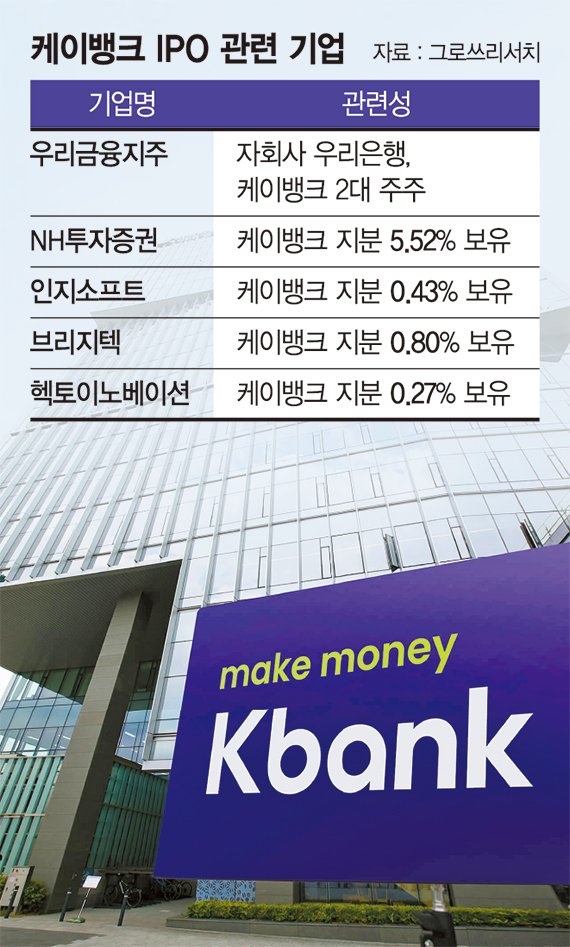

케이뱅크의 증시 입성이 가시화되면서 관련 기업의 수혜도 예상된다. 케이뱅크는 여러 차례 유상증자를 통해 최대주주인 비씨카드가 33.72%의 지분을 보유하고 있다. 우리은행이 2대주주(12.58%)다. MBK파트너스, 베인캐피탈 등 재무적투자자(FI)들이 5% 이상의 지분을 보유하고 있다.

브리지텍은 케이뱅크의 지분 0.8%를 보유한 곳으로 케이뱅크 상장 후 예상 시가총액이 약 6조원에 이를 경우 이 회사가 보유한 지분가치는 약 480억원에 해당한다. 헥토이노베이션은 케이뱅크 지분 0.27%를 보유, 162억원가량의 추가 현금을 확보할 수 있을 것으로 예상된다.

dschoi@fnnews.com 최두선 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지