관련종목▶

은행, 예고공시 4곳·본공시 2곳

보험·증권은 메리츠지주·키움뿐

올해 KRX 은행지수 33% 상승

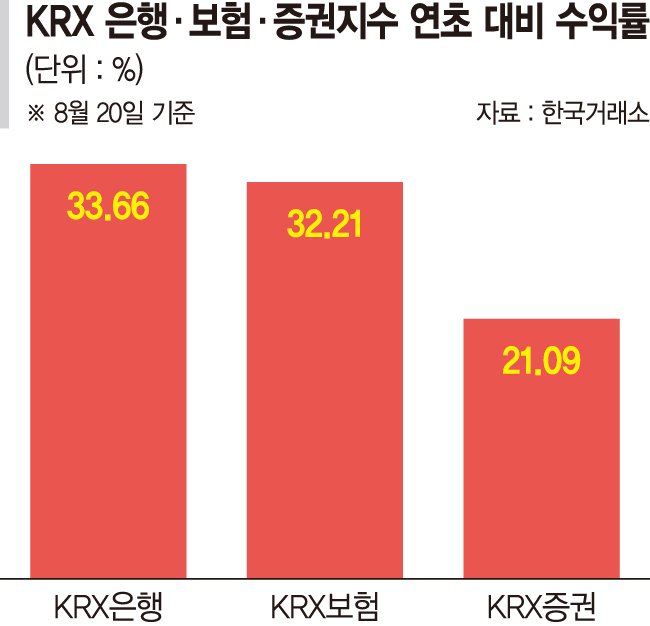

20일 한국거래소에 따르면 연초 대비 금융업의 업권별 지수 수익률은 은행, 보험, 증권 순서다. KRX 은행지수는 이날 2.11% 오른 913.73에 거래를 마쳤다. 연초 대비 수익률은 33.66%에 달한다. 같은 기간 KRX 보험지수의 수익률은 32.21%, KRX 증권지수는 21.09%를 기록하고 있다.

금융업권 3형제 가운데 밸류업에 가장 적극적인 은행주에 투자심리가 몰린 결과로 풀이된다. 이날까지 밸류업 공시를 낸 기업 15곳 중에서 은행주가 6곳이나 된다. 우리금융지주와 신한지주는 본공시까지 마친 상태다. KRX 은행지수를 구성하는 10개 기업 중 60%가 밸류업에 강한 의지를 보인 셈이다. 이와 달리, 보험·증권업종에서 밸류업 공시를 낸 곳은 메리츠금융지주와 키움증권이 전부다.

증권주는 대형사를 제외한 중소형사들의 밸류업 움직임이 다소 굼뜬 상황이다. 올해 들어 자사주 소각에 나섰던 증권사는 거래대금 상위에 포진된 대형 증권사였다. NH투자증권은 올해 3월 보통주 417만주(500억원 규모)를 매입·소각카로 결정했다. 미래에셋증권은 올해부터 3년간 매년 최소 보통주 1500만주와 우선주 100만주 이상을 소각하겠다는 계획을 내놨다.

중소형사 역시 배당 확대 및 자사주 매입·소각 여부, 더 나아가 밸류업 공시까지 고민하고 있지만 환경적 한계도 적지 않다. 증권사 리서치 하우스에서 다루는 종목이 대형사에 쏠려 있어 기관 투자자를 유치하거나 개인 투자자와 소통하는 자리를 마련하는 것도 쉽지 않다.

한 증권사 관계자는 "주주환원정책에 대한 적극적 논의와 밸류업 공시 의논을 위해 최근 IR팀을 신설했다"면서도 "커버하는 리서치 하우스가 사실상 없다 보니 투자 문의도 거의 들어오지 않는 것이 현실"이라고 말했다.

보험주는 기업별로 주주환원책 발표 여부가 갈리고 있다. DB손해보험의 경우 보험사 건전성 지표인 지급여력비율(K-ICS) 목표치를 최대 220%로, 중장기 주주환원율 목표를 35%로 제시하면서 신한투자증권, SK증권 등 여러 증권사가 밸류업 '톱픽'으로 꼽은 바 있다.

삼성화재는 지난 1·4분기 실적발표 당시 중장기 주주환원율 목표 50%를 제시한 후 최근까지 새로운 내용이 부족하다는 지적이 나온다. 신한투자증권 임희연 연구원은 "2·4분기 실적발표에서 전분기 공개했던 자본정책 이외에 추가 주주환원 내용이 없었고, 밸류업 공시와 관련된 구체적인 타임라인도 제시하지 않았다"고 짚었다. 삼성화재 측은 컨퍼런스콜에서 "자본시장법 시행 이슈, 5%이상 자사주 보유에 대해 목적 등을 이사회 승인 받는 부분 때문에 밸류업 공시에 대한 검토가 지연되고 있다"고 전했다.

보험주는 향후 자본여력에 따라 주주환원정책의 규모가 극명하게 갈릴 수 있다는 분석이 나온다. 메리츠증권 조아해 연구원은 "보험사는 해약환급준비금 증가율보다 당기순이익 증가율이 높아야 배당가능이익 확보가 가능한 구조"라며 "중장기적으로 배당 증익 안정성을 담보할 높은 자본여력을 갖추고, 낮은 해약환급금준비금을 보유한 보험사가 주주환원책 가시성이 높을 것"이라고 말했다.

nodelay@fnnews.com 박지연 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지