갈 길 먼 액티브 ETF

기초지수 70% 추종… 운용폭 좁아

순자산총액 54조원 넘었지만

40%가 파킹 상품… 라인업 한계

"규제 완화하면 역량 발휘할 것"

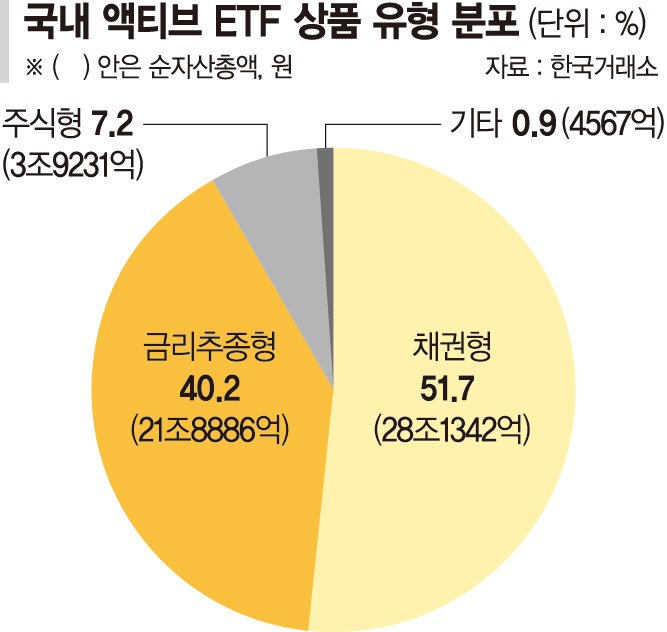

20일 한국거래소에 따르면 국내 액티브 ETF의 합산 순자산총액은 54조4026억원(16일 기준)으로 집계됐다. 이 가운데 22조561억원은 양도성예금증서(CD)금리와 한국·미국무위험지표금리(KOFR·SOFR) 등 특정 금리를 따르는 상품이었다. 비율로는 40.5%에 해당한다.

금리추종 상품의 비중은 20조7900억원 중 6조5409억원으로 31.5%였던 1년 전보다 9%포인트 높아졌다. 이들을 제외하면 실제 액티브 ETF 시장 규모는 14조2492억원에서 32조3465억원으로 2.3배가량 커진 셈이다.

그마저도 채권형이 대부분이다. 순자산총액 기준 1~31위를 금리추종형(7개)과 채권형(24개)이 장악했다. 주식형은 32위(ACE 테슬라밸류체인액티브)에 처음으로 등장한다.

채권형에만 적용되던 액티브 ETF의 출시 허용 범위는 지난 2020년 7월 주식형으로 확대됐다. 그해 9월 주식형이 처음 시장에 나왔으나 액티브 ETF는 여전히 자금을 안전하게 보관하기 위한 용도로 쓰이고 있는 것이다.

액티브 ETF는 표면적으로 전체 ETF 순자산(157조원)의 약 3분의 1을 차지하고 있지만 공모펀드 시장을 대체할 만큼 매력적이지 못하다는 지적이다. 환금성과 투명성, 매매 편리성 측면에서는 우월하나 상품 라인업 자체가 고르게 편성되지 못 하면 기존의 공모펀드 투자자들을 끌어오기 힘들다는 설명이다.

중소형사 입장에선 새로 개척할 영역이기도 하다. 자본이나 마케팅 인프라, 인력 등을 대거 보유한 상위 5개사가 틀어쥐고 있는 패시브 ETF 시장보다 운용역량으로 승부를 볼 수 있어서다.

올해 들어 삼성액티브자산운용, 우리자산운용, 마이다스에셋자산운용, 타임폴리오자산운용, 현대자산운용, 에셋플러스자산운용 등이 상품을 선보였다.

그중에서도 타임폴리오자산운용 등 헤지펀드 역량을 갖춘 곳은 높은 수익률을 내고 있다.

정책적 뒷받침이 필수적이라는 업계의 중론이다. 상관계수가 0.7로 패시브 ETF(0.9)보다 완화돼 있으나 여전히 운용역이 움직일 발판이 좁다는 평가다.

또 국내에선 ETF 포트폴리오가 매일 공개되는데 액티브 운용 자체가 전략 싸움인 만큼 이는 운용사에 부담으로 작용한다. 개선이 필요한 대목이다.

에셋플러스운용 고태훈 액티브ETF본부장은 "호가를 적절히 제출해야 하는 유동성공급자(LP) 등에만 편입종목을 제공하고, 대외 노출은 없도록 하는 것이 운용전략 보호 측면에서 필요하다"며 "상관계수를 완화하면 한층 역량을 발휘할 수 있을 것"이라고 말했다.

국내 자본시장법상 ETF는 특정 지수를 추종해야 하므로 미국처럼 액티브 ETF의 비교지수를 없애려면 입법 절차가 뒤따라야 한다. 다만, 상관계수 조정은 금융위원회가 결정할 수 있다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지