금융위, 의원입법 개정안 추진

관건은 증권성 관련 인정 범위

업계 "조각투자 외 다양한 ST로

관련 산업과 기업 성장 기회줘야"

■토큰증권 투자자 보호 장치 보완돼야

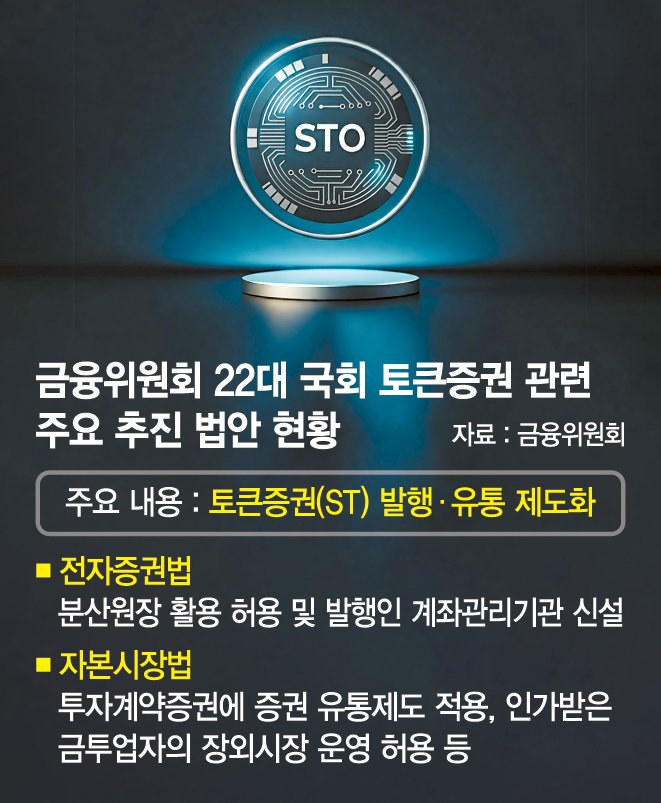

23일 금융당국 및 업계에 따르면 금융위원회는 22대 국회 첫 정기국회 주요 추진 법안으로 토큰증권(ST) 발행·유통 제도화를 위한 '주식·사채 등의 전자등록에 관한 법률(전자증권법)', '자본시장과 금융투자업에 관한 법률(자본시장법)' 개정안을 내세웠다. 앞서 금융위가 지난해 2월 토큰증권(ST) 발행·유통 규율체계 정비방안을 마련한 뒤 후속 입법 절차를 추진했음에도 21대 국회 종료와 함께 무산된 만큼 이번에는 속도를 내는 모습이다. 정부 입법이 아닌 의원 입법을 통해 이르면 내달 개정안을 발의하는 일정이 유력한 것으로 전해졌다.

현재 국회 정무위원회 소속 의원 중심으로 마련되고 있는 토큰증권(ST) 관련 전자증권법·자본시장법 개정안은 토큰증권(ST)을 전자증권으로 수용해 증권사 연계 없이 발행하는 것을 허용하는 게 골자다. 즉 토큰증권발행(STO)은 기존 일반증권의 기업공개(IPO)와 유사하지만, 블록체인 등 분산원장기술을 활용해 탈중앙화 특성을 보인다는 점에서 다르다. 이에 금융투자업계에서도 토큰증권(ST) 시장 활성화에 대비해 발행·유통 관련 인프라 구축 및 파트너사 확보에 열을 올렸지만, 현재는 법제화 동향을 모니터링하고 있다. 여전히 규제 불확실성이 있다는 지적이 나온다.

이와 관련 국회 입법조사처 경제산업조사실은 증권성 심사 강화와 관련해 "비금전신탁 수익증권과 투자계약증권 등 토큰화된 비정형증권에 대한 발행 및 유통 근거 조항을 마련하고, 시장의 참여주체인 '장외거래중개업자'와 '발행인 계좌관리기관'에 대한 인가·등록요건 및 절차 마련 등 제도 구체화가 필요하다"고 지적했다. 이어 "투자자 보호에 대한 장치도 보완돼야 하므로 공시·가치평가 체계와 행위규제 및 내부통제체계 등 관련 규율체계에 대한 정비도 논의돼야 한다"고 덧붙였다.

■정형증권도 ST로 발행할 수 있어야

부동산, 음악, 미술품 등 다양한 투자 자산을 토큰화하는 형태로 토큰증권(ST) 관련 혁신금융서비스를 하는 기업들도 증권성 논쟁에 예민한 상황이다. 일례로 투자계약증권으로 발행할 수 있는 자산에 비정형 자산은 물론 정형 자산까지 포함돼야 한다는 입장이다.

업계 관계자는 "금융위는 기존에 정형증권으로 발행 가능한 사안을 토큰증권(ST)으로 발행하는 것은 불가하다는 입장"이라며 "하지만 이 경우 토큰증권(ST)을 활용한 기업 자금 조달이 막히고 극히 일부 자산만 유동화하는 반쪽짜리에 그칠 것"이라고 주장했다.

즉 미국과 일본 등처럼 채무증권, 지분증권, 집합투자증권 등 정형증권도 토큰증권(ST)으로 발행할 수 있도록 허용해야 관련 산업 활성화를 도모할 수 있다는 지적이다. 또 다른 관계자도 "일본은 자산을 유동화하는 조각투자 이외에도 기업이 자금을 조달할 수 있는 다양한 토큰증권(ST) 발행을 통해 기업·산업 성장을 지원하고 있다"고 강조했다.

elikim@fnnews.com 김미희 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지