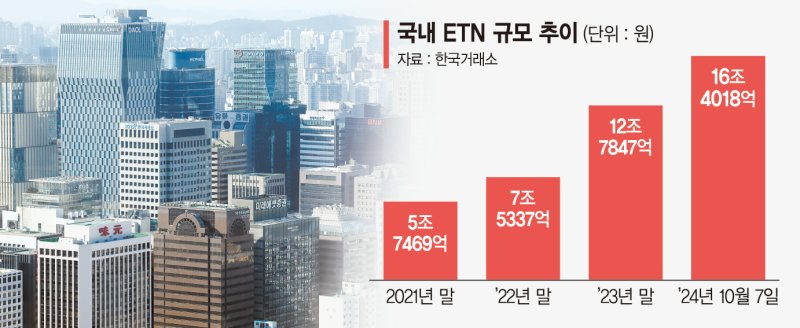

ETN지표가치총액 16조4018억원

28% 성장에도 증가율 작년 반토막

레버리지·인버스상품이 63% 차지

개인투자자, 리스크상품으로 꺼려

8일 한국거래소에 따르면 국내 ETN 합계 지표가치총액은 7일 기준 16조4018억원으로 집계됐다. 올해 들어 28.3%(3조5171억원) 늘었지만 지난해 같은 기간 증가율(52.2%) 절반 수준으로 성장이 더뎌지고 있다. 지표가치는 투자자가 만기까지 ETN을 보유할 시 증권사로부터 상환 받는 금액으로 ETF 순자산가치(NAV)와 같은 개념이다.

앞서 ETN 시장의 지표가치총액은 개장 이듬해인 2015년말 6360억원에서 3년 만인 2018년말 4조3307억원으로 뛰었다. 하지만 2019년(4조8516억원), 2020년(5조5647억원) 정체기를 맞았다. 특히 2020년엔 '마이너스 유가'로 원유 ETN 손실 우려가 고조되며 시장 성장이 멈췄다.

2021년 이후 증권사들은 금, 은, 구리 등으로 원자재 자산을 다원화하며 시장규모를 키우고, 올해는 미국 테크를 비롯해 제약, 방위산업, 전력인프라 등 테마 상품까지 내놓았으나 16조원 문턱을 가까스로 넘은 수준이다. 단순 계산했을 때 10년 동안 매년 1조6000억원씩 늘었을 뿐이다. ETF가 2002년 첫 상품이 나온 이후 22년 동안 연 평균 7조 이상 성장한 것과 비교하면 5분의 1수준이다.

기본적으로 인지도 측면에서 ETF 시장에 밀린다. 일반투자자 입장에선 시장 규모가 크고 운용 방식이 직관적인 ETF가 익숙하다. 발행 증권사는 신용만 담보로 제공할 뿐이지 노력을 개입시킬 여지가 없어 액티브 수요는 충족하지 못하는 한계도 있다.

마케팅 수위에서도 온도차가 있다. 자산운용사에서 ETF는 주력 사업인 만큼 마케팅 자금을 대거 투입하지만, 증권사에서 ETN 부문은 상대적으로 소외돼 적극적 공세에 나서기 쉽지 않다.

최소 10개 종목을 포트폴리오에 포함시켜야 하는 ETF와 달리 ETN은 해외는 3개, 국내는 5개 종목만 있으면 만들 수 있지만, 이 같은 압축투자 특성만으로 ETF와 비등한 경쟁이 이뤄질지는 미지수다. 이외 세제 혜택 등 구별되는 혜택이 거의 없기 때문이다. 레버리지나 인버스 상품이 주를 이루고 있는 것도 한계로 꼽힌다. 현재 403개 ETN 중 레버리지와 인버스는 각각 112개, 141개로 전체 약 63%를 차지하고 있다. 공격적 성향의 투자자들에겐 적합하지만, 이외 투자자들에게는 리스크가 높은 상품으로 인식되고 있어서다.

한 증권사 관계자는 "ETN 차별화 지점은 인버스 등을 최대한 이용할 수 있고 소수종목 투자라는 2가지"라며 "ETF에 대항할 다양한 시도를 하고 있지만 제도적 뒷받침이 되지 않으면 추가 성장은 어려워 보인다"라고 내다봤다.

한편, ETN은 기초지수 일일 수익률을 추종하도록 증권사가 자기 신용을 담보로 발행하는 파생결합증권으로 일반적인 ETF와 달리 만기가 있다. 투자자는 중도 매매로 차익을 취하거나, 만기까지 기다려 최종거래일 지표가치(IV) 만큼 증권사로부터 받게 된다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지