관련종목▶

중국산 공세에 글로벌 수요 위축

전쟁發 유가변동성도 수익에 악화

고부가사업 재편해 위기 돌파 모색

석유화학업계가 지속되는 공급 과잉과 수요 부족이 이어지며 3·4분기에도 실적에 빨간불이 켜질 것으로 전망된다. 범용 제품에 대한 중국의 증설 여파, 글로벌 경기 침체로 인한 수요 위축과 함께 출렁이는 유가로 국내 업계의 시름이 깊어지고 있다.

■중국발 공급과잉 지속

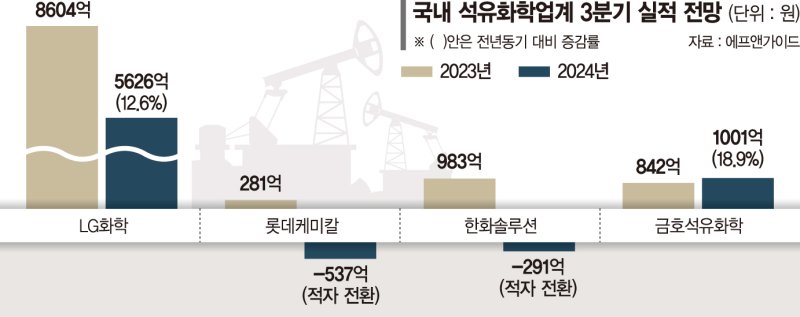

20일 금융정보업체 에프앤가이드에 따르면 올해 3·4분기 LG화학의 영업이익 컨센서스(증권사 전망치 평균)는 5626억원으로 전년 동기 대비 12.6% 감소할 것으로 추정된다. 같은 기간 롯데케미칼은 537억원의 영업손실, 한화솔루션은 291억원의 영업손실을 거둬 양사 모두 지난해 동기 대비 적자 전환할 것으로 예상된다.

다만 금호석유화학는 선방한 실적을 기록할 전망이다. 금호석유화학의 올해 3·4분기 영업이익 컨센서스는 1001억원으로 전년 동기 대비 18.9% 증가했다. 대내외적 악재 속에서도, 주력하는 합성고무 중심의 고부가가치 제품 사업으로 수익성을 방어했다는 평가다.

전반적인 석화업황 악화는 중국의 자급율 상승과 글로벌 수요 부진의 영향이다. 중국은 과거 석화제품의 최대 고객이었지만 2년 전부터 본격적으로 자체 증설에 나서면서 자급율이 100% 가까이 상승했다. 특히 중국이 범용 제품에 대한 자급자족을 넘어 수출 플레이어로 뛰어들면서 공급 과잉 현상은 해소되지 않고 있다.

지정학적 리스크로 인한 유가 변동성도 실적에 부담을 더하고 있다. 앞서 국제 유가는 지난달 10일 연저점을 형성한 이후 이달 7일까지 상승하다가 다시 하향 곡선으로 전환했다. 작년 10월 이스라엘과 하마스 전쟁, 올해 4월 이스라엘과 이란의 직접 충돌, 지난 7월 이후 헤즈볼라와의 충돌 등으로 중동 지역 불안이 계속된 영향이다.

석화업계 입장에서는 유가가 오르면 원가상승에 따른 수익성 악화로 연결된다. 일반적으로 석유화학업체들은 원유에서 뽑아낸 나프타를 이용해 에틸렌 등 제품을 생산하기 때문이다. 대표적인 수익성 지표인 에틸렌 스프레드(제품가-원가)는 현재 손익분기점인 t당 300달러 수준 아래에서 장기간 머물고 있는 상황이다.

■中경기부양책에도 반등효과 '미미'

이에 석화업계는 기초·범용 제품 등 한계사업을 정리하고 고부가 제품으로 포트폴리오를 재정비하는데 한창이다.

LG화학은 에틸렌과 같은 기초 소재를 만드는 시설인 여수 NCC(나프타분해시설) 2공장 매각을 추진하고 있고, 롯데케미칼도 말레이시아 내 대형 생산기지인 LC 타이탄 매각을 검토하는 등 사업 재편에 적극적이다. 파키스탄 법인 매각도 다시 추진하고 있다.

업계 관계자는 "친환경·고부가 제품군과 신사업 투자 등 포트폴리오 재편을 통해 수익성을 높이기 위해 총력을 다하고 있다"며 "중국 공급 과잉이 언제 해소될지 모르고, 중동 공장들이 돌아가면 범용 제품 경쟁력은 더 떨어질 것"이라고 말했다.

다만 업계는 당분간 유의미한 실적 반등이 어려울 것으로 보고 있다. 앞서 올해 상반기 중국의 이구환신 정책(신제품 교체 지원) 등으로 내수 진작, 인프라 투자 정책에 대한 반사이익을 기대했지만 실적 개선 영향은 제한적이었다는 평가다.

yon@fnnews.com 홍요은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지