증권사·자산운용사 31곳 76건

횡령·배임 금융사고 예방 위해

내부통제 체계 구축 강화 필요

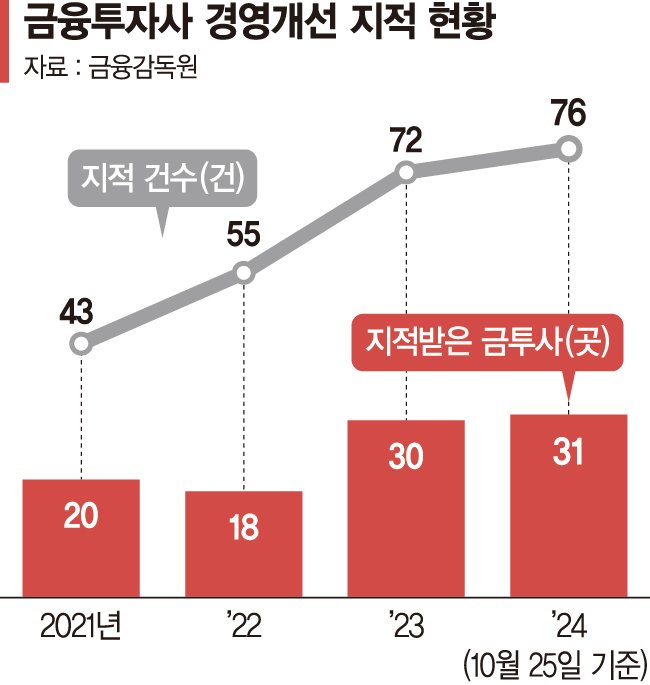

27일 금감원에 따르면 올해 들어 이날까지 경영유의사항 지적을 받은 국내 증권사와 자산운용사는 31곳에 달한다. 2021년 20곳, 2022년 18곳, 2023년 30곳 등과 비교하면 2년 연속 증가세다.

한 번에 여러 건의 지적을 받은 사례도 상당수다. 올해에는 신영증권이 지난 7월 12일 총 7건, iM증권은 이보다 앞선 5월 10일에 경영유의사항 3건과 개선사항 1건을 함께 통보받았다. 금투사가 아니라 해당 집계에선 제외했으나, 한국거래소도 시장조성자 평가기준 개선 등으로 경영유의사항 22건을 받았다.

이같이 금투사들이 경영개선을 지적받는 총 건수도 증가세를 보이고 있다. 2021년 43건에서 2022년 55건, 2023년 72건에 이어 올해는 이날 기준 76건으로 이미 지난해 수준을 넘어섰다.

집합투자증권 판매 절차 개선, 조사분석자료(리포트) 사전제공 모니터링 절차 강화부터 기업공개 청약 업무 절차 및 레버리지 비율 관리 강화까지 유형도 다양하다. 특히 올해의 경우 내부통제 관련 기준 내실화, 체계 강화 등을 지적받은 사례도 적지 않다. 경영유의사항과 개선사항은 금감원이 정기·수시 검사에서 파악한 문제에 대해 금융회사 및 경영진에 주의와 자율적 개선을 요구하는 행정지도이다. 과태료, 과징금, 기관경고 등 실제 제재에 들어가기 전에 결점을 미리 해소하라고 알리는 절차다.

이번에 상장지수펀드(ETF) 유동성공급자(LP) 역할에서 벗어난 선물 매매로 1300억원대 손실을 낸 신한투자증권의 경우에도 지난 2021년 12월 '지배구조 적정성 강화' 등을 비롯해 내부통제 관련 경영유의 조치 9건, 개선사항 8건을 받은 바 있다. 같은해 전체 금투사 중 최다규모다. 당시 다양한 영역에서 지적을 받았지만 전반적인 내부통제 점검이 제대로 이뤄지지 않은 셈이다.

경영유의사항은 기관 경고나 임원 신분 제재보다는 수위가 낮은 지적 사항들이다. 하지만, 대형 사고는 작은 균열로부터 시작되는 만큼 이 단계부터 바로잡아야 한다는 목소리가 커지고 있다. 특히 대부분 사전 내부통제 구축과 연결돼 미리 다잡아야 횡령·배임 같은 불법행위를 차단할 수 있다는 게 전문가들의 견해다.

금융기관은 경영유의사항의 경우 6개월, 개선사항은 3개월 이내 그 결과를 금감원에 보고해야 하지만 이후 지키지 않는다고 해도 재차 문제가 발견되기 전까지 별도 규제는 없는 것도 개선해야할 점으로 꼽힌다. 금감원 관계자는 "신분 제재를 동반하지 않은 선에서 해당 금융사 시스템이나 내부통제 체계 등 구조적 결함에 대한 조치를 요구하는 것"이라며 "사례마다 다르긴 하겠지만, 개선 내용을 미흡하게 제출하는 경우 보완(재정리)을 요구할 수 있다"고 설명했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지