일본 대지진, 엘니뇨 등을 비롯해 전 세계적으로 자연재해 발생이 늘면서 '대재해채권(Catastrophe bonds, 캣본드)'이 관심사로 떠오르고 있다. 앞으로는 기후변화가 국가신용등급에 부정적 영향을 미칠 수 있다는 국제신용평가사 스탠더드앤드푸어스(S&P)의 경고까지 있어 국내 시장에서도 도입 논의가 본격화될지 주목된다.

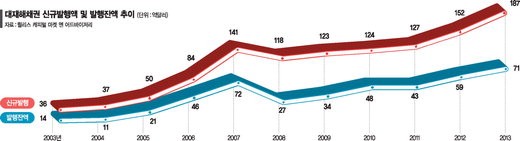

9일 윌리스 캐피털 마켓 앤 어드바이저리와 한국금융연구원에 따르면 지난해 전 세계적으로 대재해채권 발행잔액은 187억달러에 달했다. 이는 2007년 141억달러보다 33% 늘어난 것이다. 지난해 새로 발행된 대재해채권은 71억달러에 달한다. 이는 직전 최고치인 2007년 72억달러에 육박하는 규모다. 올해 들어서도 1·4분기 12억달러가 신규 발행됐고, 2·4분기 들어서도 20억달러 이상의 발행계약이 성사됐다.

국내에는 '대재해채권'에 대한 논의가 있지만 아직 도입되지 않았다. 전문가들은 자연재해의 경제적 손실은 물론 국가 신용등급까지 영향을 줄 것으로 보고 있다.

실제 S&P는 최신 보고서에서 지구 온난화 같은 기후변화가 국가의 경제성장률과 공공 부문 재정 등에 타격을 입히면서 대부분 국가의 신용등급에 부정적 영향을 끼칠 것이라고 내다봤다.

지난해 필리핀을 강타한 초대형 태풍 '하이옌'과 올해 초 영국을 덮친 최악의 홍수 등 지구촌 곳곳에서 이상기후의 피해가 급증하는 가운데 앞으로는 기후변화에 따른 자연재해의 파장이 국가신용등급에까지 영향을 미치게 되는 셈이다.

자연재해에 따른 비용은 해마다 크게 증가하고 있다. 독일 재보험사 뮌헨리에 따르면 동아시아 국가들의 자연재해 피해 규모는 과거 연간 100억달러(약 10조원) 미만이었지만 최근 10년 사이 200억달러 규모에서 많게는 500억달러(약 51조원)에 이르기도 했다. 경제협력개발기구(OECD)도 자연재해 및 인재에 따른 경제적 손실과 피해액이 최근 10년 동안 두 배 이상 증가해 1조5000억달러에 이른다고 지적한 바 있다

S&P는 "아직 기후변화를 이유로 국가신용등급을 조정한 사례는 없으나 각종 자연재해가 잦아지고 파괴력이 커지고 있어 국가신용등급에 이런 흐름을 반영하는 방안을 검토하고 있다"고 말하고 있다.

시장에서는 대재해채권 발행이 보험산업의 담보력(보험금 지급능력)과 경쟁력(보험료율 인하) 강화, 대체수단 확보, 국가의 재정부담 경감, 자본시장 활성화 등으로 이어질 수 있을 것으로 보고 있다. 다만 대해채권이 활성화되기 위해서는 잠재적 손실액을 정확히 추정할 수 있는 모델이 필요하고, 각종 위험지수의 추종 및 공시가 요구된다는 게 전문가들의 지적이다.

한국금융연구원 이석호 연구위원은 "우리나라는 자연재해손실 보상의 상당 부분을 국가가 지원해왔지만 대재해채권의 활성화로 민영보험사 및 자본시장의 역할이 커져 자연재해 등과 관련된 국가 재정부담이 줄어들고 아울러 자본시장 활성화에도 기여할 수 있을 것"이라고 기대했다.

kmh@fnnews.com 김문호 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지