자본적정 여유 생기지만 건전성은 하락

자기자본比 평균 1%p 상승 우리銀 자본규제보다 상승 위험완충능력은 변화 없어

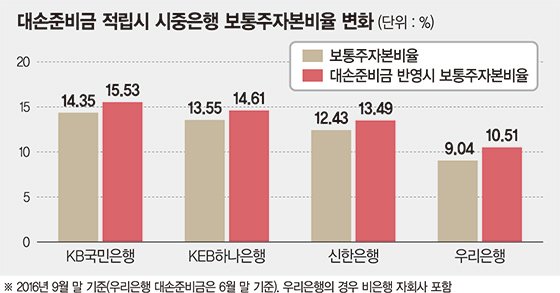

은행들이 쌓아놓는 대손준비금이 이르면 연말부터 보통주 자본으로 인정받게 되면서 은행들의 자본적정성 관리에도 여유가 생길 전망이다. 시중은행들의 3.4분기 실적을 분석한 결과 대손준비금을 자본으로 인정받게 되면 이들의 보통주 자기자본비율이 평균 1%포인트 이상 상승하는 것으로 나타났다.

다만 은행들의 보통주 자본비율이 상승한다고 해서 은행들의 신용도를 끌어올리지는 못할 전망이다.

■銀, 보통주 자본비율 1%포인트 이상 증가

27일 금융권에 따르면 국민, 신한, 우리, KEB하나은행 등 4대 시중은행의 올 3.4분기 기준 보통주 자본비율은 9.04(우리은행)~14.35%(국민은행)사이로 집계된다. 현재 기준으로 적립해야 하는 보통주 자본비율 최대치(10.5%)에 비해 평균 2%포인트 가량 여유가 있는 수준이다. 비은행 자회사가 실적에 포함되는 우리은행은 오히려 바젤 3 자본규제에 못미칠 수도 있다.

하지만 은행들이 부실 대출에 대응하기 위해 대손충당금과 별도로 쌓아놓는 대손준비금을 자본으로 인정받게 되면서 이들의 보통주자본비율이 1%포인트 이상 높아지게 됐다. 역으로 이야기하면 은행의 손실흡수능력이 악화되는 것을 막기 위해 별도로 도입했던 대손준비금이 이제까지는 보통주 자본에서 제외되면서 이제까지 그 수준만큼 국내은행 자본비율에 부담을 준 셈이다.

이들 시중은행의 대손준비금은 3.4분기 기준(우리은행은 2.4분기) 1조5660억원(KEB하나은행)~2조2680억원(우리은행)에 달한다. 우리은행을 제외한 3개 은행의 보통주자본비율은 1.06~1.18% 증가한 13.49~15.53%에 달할 전망이다.

지난 2.4분기까지 네 은행중 가장 많은 2조2680억원의 대손준비금을 적립했던 우리은행은 3.4분기에도 비슷한 수준을 유지할 경우 보통주자본비율이 1.47% 늘어나게 된다. 이 경우 우리은행의 보통주자본비율은 10.51%로 자본규제보다 높은 수준이 된다.

■자산건전성 비율은 오히려 하락

은행들의 보통주자본비율이 높아지더라도 이로 인한 신용등급 개선으로 이어지지는 않을 것이라는 진단이 나온다. 앞서 국제신용평가회사인 스탠더드앤드푸어스(S&P)는 "금융당국의 규정 변경에 따른 자본비율 상승이 국내은행들의 전반적인 신용도 개선으로 이어지지는 않을 것"이라고 밝힌 바 있다.

대손준비금을 자본으로 인정하게 된 만큼 손실에 대비하기 위한 자산으로서의 역할은 약화될 것이라는 지적이 나오면서다. 충당금이 자본으로 전입되면서 결국 은행의 최종적인 위험완충능력은 변화가 없다는 이유에서다.

은행들이 자산건전성 지표를 산출할 때 대손준비금을 충당금 항목에서 제외한다면 고정이하여신에 대한 충당금 적립 비율은 기존의 절반 수준으로 줄어들게 된다. NICE신용평가의 분석에 따르면 올 6월 말 기준 국내 은행의 고정이하여신 대비 충당금 비율은 157.1%지만 대손준비금을 제외할 경우 이 비율은 78.3%까지 줄어들게 된다.

NICE신용평가 이혁준 연구원은 "감독규정 변경에 따른 자본비율 상승은 은행의 경제적 실질 변화는 아니다"면서 "자본비율 상승에도 충당금 비율은 하락해 부실 여신에 대한 은행의 최종적인 위험 완충력에는 변화가 없는 셈"이라고 말했다.

sane@fnnews.com 박세인 기자

※ 보통주 자본은 주식 발행에 따른 자본금과 이익잉여금 등 은행이 보유한 순수 자본을 의미한다. 바젤 3 자본규제가 전면 시행되는 오는 2019년까지는 이들 대형은행은 위험가중자산의 8.0~10.5% 이상을 보통주 자본으로 적립해야 한다.

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지