[파이낸셜뉴스] 카드사와 캐피탈사 등 여신전문금융회사의 유동성 리스크 관리가 강화된다. 유동성 위험을 주기적으로 보고토록 하고 은행권 수준의 경영공시를 실시한다.

21일 금융위원회가 발표한 여전사 유동성 관리 강화방안에 따르면 우선 여전사에 대한 유동성 리스크관리 모범규준을 제정하고 4월 시행한다. 여전사의 유동성 위험을 주기적으로 측정한 후 이사회에 보고토록 하는 게 골자다. 적용대상은 회사채 발행 여전사와 자산규모 1000억원 이상 여전사로 모두 120개사 중 56개사가 해당된다. 유동성리스크 관리지표는 회사채 만기분포, 즉시가용 유동성비율과 단기조달비중 등으로 1개월내 만기도래 부채 중 유동성자산 비율과 총차입부채 중 발행만기 1년 이내 부채 등이 포함된다. 신용등급 하락, 신용스프레드 급격한 상승, 지급보증으로 인한 거액의 유동성 유출 등도 조기경보지표로 활용된다.

이어 연내 경영공시를 강화한다. 개별 회사의 유동성 상황을 소비자, 투자자 등 이해관계자가 파악하기 쉽도록 정성지표를 포함하는 등 은행권과 유사한 수준으로 공시범위를 확대한다.

캐피탈사 등 비카드사의 레버리지 한도는 이달 규정변경을 통해 카드사와 동일수준으로 조정한다. 기존 10배에서 8배로 강화한다는 계획이다. 오는 2022년부터 2024년 중 9배, 2025년 이후 8배로 단계적으로 조정하되, 직전 회계연도 기준 당기순이익의 30% 이상 배당지급시 1배 축소한다.

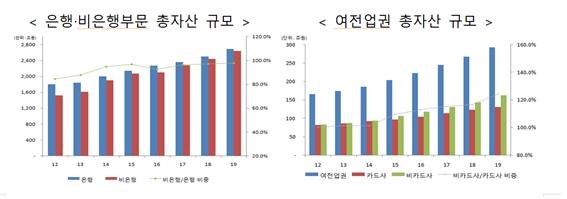

한편 금감원에 따르면 지난해 6월말 기준 여전업권 총자산규모는 307조원으로 비은행권 총자산(2838조원)의 10.8%, 전체 금융권 총자산(6560조원)의 4.7% 수준이다.

jiany@fnnews.com 연지안 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지