대출자 100명 중 5명, 평균 대출 2억 5000만원

고위험가구란 총부채원리금상환비율(DSR)이 40%를 넘고 부채자산비율(DTA)이 100%를 넘는 가구를 말한다. 즉 버는 돈의 40% 이상을 빚 갚는 데 쓰고 자산을 다 팔아도 대출을 못 털어내는 '불안한 대출자'란 뜻이다. 대출상환 여력이 '턱밑'까지 차서 금리가 올라가면 심각한 위기에 빠질 가능성이 큰 이들이다.

고위험가구의 평균 DSR과 DTA는 지난 2021년 101.5%, 131.6%에서 올해 2월 현재 116.3%, 158.8%로 크게 높아졌다. 한은은 "2022년 이후 이자부담 증가와 자산가격 하락으로 DSR과 DTA가 추가 상승하며 가계대출 연체 가능성이 더 높아진 상황"이라고 설명했다.

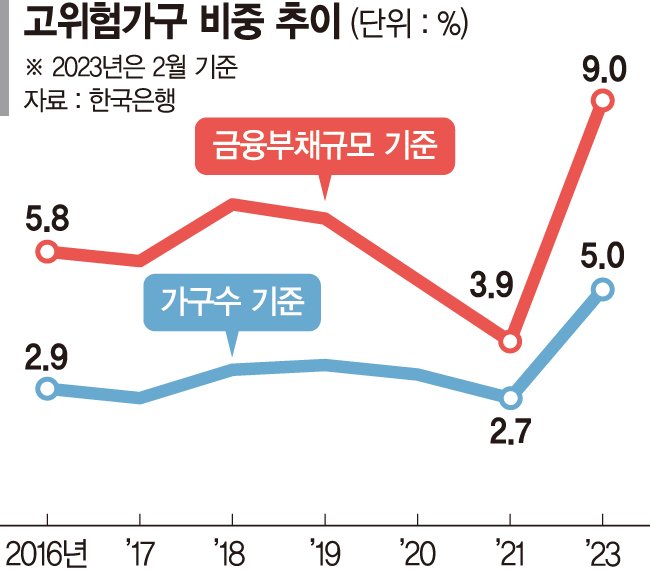

올해 2월 현재 고위험가구가 갚아야 할 금융부채는 전체 가계부문 금융부채의 9%로 추정됐다. 2021년(3.9%)과 비교하면 2배 넘게 비중이 커졌다.

고위험가구의 평균 금융부채 규모는 2억5000만원으로 비고위험가구(1억원)의 2.5배에 달하는 것으로 집계됐다.

고금리와 경기불황으로 고위험가구의 연체가 늘어날 경우 전체 가계대출 연체율은 현재 0.7%에서 올해 말 1.0%까지 상승할 것으로 추정됐다.

이럴 경우 고위험가구 대출 비중이 높은 저축은행과 여전사가 타격을 입을 가능성이 큰 것으로 분석됐다. 저축은행과 여전사는 가계대출에서 고위험가구 대출이 차지하는 비중이 각각 26.6%, 16.6%다. 은행(7.2%), 상호금융(11.6%), 보험사(12.4%) 대비 높은 수준이다.

한은 측은 "저축은행과 여전사는 고위험가구 대출 중 신용대출 비중도 높아 대출자산 회수율이 예상보다 낮아질 우려가 있다"고 지적했다.

다만 이들의 손실흡수능력이 양호해 가계대출 연체 확대에 따른 기관 부실 우려는 크지 않다고 한은은 설명했다.

sjmary@fnnews.com 서혜진 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지