중국 내 자본유출 현상 차단 목적

홍콩서 본토로 유입 ‘북향호환통’

초기 하루 거래 순한도 200억위안

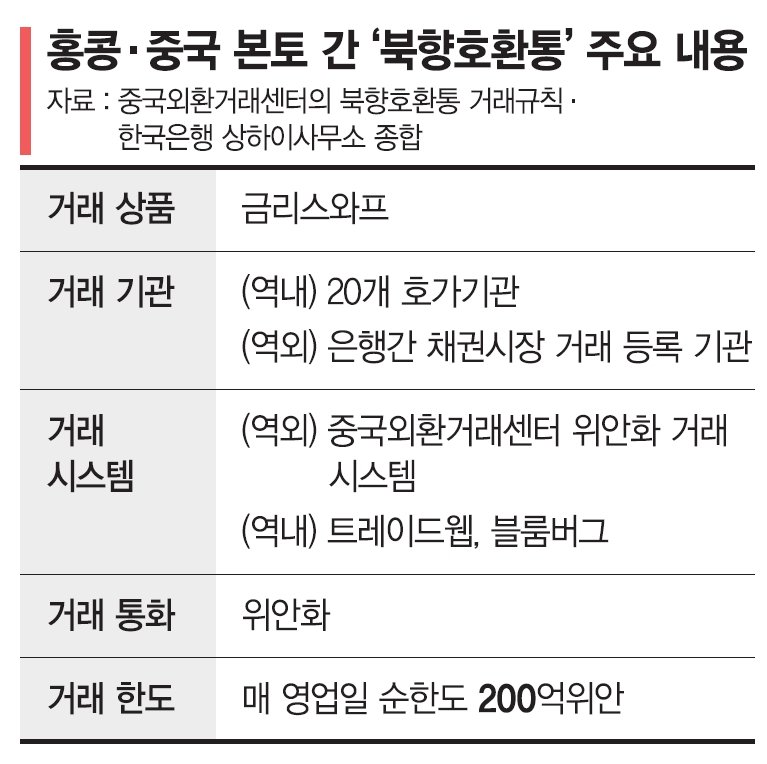

15일 중국 중앙은행인 인민은행에 따르면 홍콩과 중국 본토 간의 '북향호환통'(금리스와프 상호연결) 거래가 이날부터 시작됐다.

이는 홍콩과 중국 본토 금융기관이 상대방 금리스와프 시장에 참여 가능토록 두 시장의 금융 인프라를 연결하는 것을 의미한다. 중국에서 통상 북향은 ‘홍콩에서 본토로’, 남향은 ‘본토에서 홍콩으로’ 유입을 뜻한다.

중국정부는 북향호환통을 우선 시행하고, 남향호환통은 별도 규정을 만들어 추후 개발키로 했다.

이로써 홍콩과 해외 투자자는 트레이드웹이나 블룸버그의 역외 인프라를 통해 중국 채권시장에서 20여개 호가 기관과 금리스와프를 거래할 수 있다. 중국 역내에선 중국외환거래센터(CFETS)가 거래시스템이 된다.

북향호환통의 초기 거래가능 상품은 금리스와프 상품이며, 스와프 거래 및 결제 통화는 위안화다. 초기 하루 거래 순한도액은 200억위안(약 3조8000억원), 결제한도액은 40억위안(약 7667억원)으로 설정됐다.

금리스와프는 금융시장에서 널리 사용되는 금리 파생상품 중 하나다. 금리 위험을 관리하는 효과적인 헤지 도구로 꼽힌다.

미국 연방준비제도(Fed)를 비롯한 주요 국가는 글로벌 인플레이션 우려를 차단하기 위해 금리를 잇달아 인상했고, 이는 해외 투자자의 중국 내 위안화 채권 보유량 감소와 자본유출로 이어졌다.

중국 당국은 북향호환통 거래가 활성화되면 이 같은 금리 위험의 헤지가 가능해져 자국 시장에 해외 자금을 끌어들이는 ‘당근’이 될 것으로 보고 있다. 또 중국 채권시장에 대한 불확실성을 줄여 파생상품시장의 발전도 얻을 수 있을 것으로 낙관한다.

업계 관계자는 "중국 채권시장의 대외개방 과정에서 또 하나의 중요한 이정표"라며 "채권시장 개방이 파생상품으로 확대되는 것으로, 해외 투자자의 중국 채권시장 참여 잠재력을 풀어 자금 유입을 유도할 수 있다"고 평가했다.

중국 채권시장은 세계에서 두 번째로 규모가 크다. 중국 인민은행 상하이본부에 따르면 올해 3월 말 기준 중국 채권시장에서 해외기관 예탁잔액은 3조2100억위안(약 616조4000억원)이다. 금리스와프는 중국에서 가장 많이 거래되는 파생상품으로 알려져 있다.

국경간금융연구원의 왕즈이 원장은 "해외 투자자들이 관심을 가져야할 것은 금리와 환율 리스크"라며 "헤지가 풍부해야 중국 채권시장에 더 안심하고 과감하게 투자를 할 수 있다"고 조언했다.

중국 당국은 지난달 28일 발표한 ‘중국 본토와 홍콩의 금리 스와프 거래 연계 잠정 관리 방법’에서 "남향호환통의 관련 규정은 별도로 제정된다"는 문구도 넣었다. 남향호환통은 북향과 달리, 본토 투자자가 홍콩 금융 파생상품시장에 진출할 수 있도록 한다.

중국증권보는 인민은행 관련 부서 책임자를 인용, "적시에 ‘남향호환통’ 연구로 확대할 것"이라고 말했다. 다만, 기존 채권의 경우 2017년 7월에 북향통을 먼저 개통하고, 2019년 9월에야 남향통을 시행한 것을 감안하면 남한호환통의 단기간 내 어려울 것으로 한국은행 상하이사무소는 관측했다.

jjw@fnnews.com

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지