'법정 최고' 수준으로 비싸

금융당국 공시 세분화 나서

신용점수 기준·시계열 추가

"금리 인하경쟁 촉진 기대"

■카드론·리볼빙, 손쉽게 금리 비교

23일 금융권에 따르면 전업 카드사와 관련 협회, 금융감독원이 참여하는 카드사 금리 공시 태스크포스(TF)에서는 이같은 공시 세분화 방안을 잠정 확정했다.

소비자들이 금리 비교를 쉽게 할 수 있도록 하는 게 핵심이다. 여신금융협회는 홈페이지를 통해 현금서비스, 카드론, 리볼빙, 연체 이자율 등 상품별 금리를 공시한다. 문제는 상하단 금리차가 10%p 이상이라 신용점수별 금리를 한눈에 알기 어려운 데다, 현재 금리만 나와 있어서 과거 금리와 비교가 어렵단 점이다.

금융당국 관계자는 "공시 항목이 흩어져 있다보니 일목요연하지가 않다"라며 "중요한 항목은 한 눈에 볼 수 있도록 하고 추가로 필요한 정보는 타고 들어갈 수 있게 사용자 친화적으로 정리할 예정"이라고 밝혔다. 또 최신 금리만 나와 있어 과거 금리와 비교가 어려운 만큼 과거 시계열까지 추가해 금리 흐름을 볼 수 있도록 개편할 예정이다.

현재 분기별로 한 번에 업데이트되는 현금 서비스 금리는 공시 주기를 한 달에 한 번으로 바꾼다. 월별로 공시하는 리볼빙, 카드론과 통계적 일관성을 맞추기 위한 차원이다. 현재 등급별, 신용점수별로 각각 공시하고 있는 현금 서비스와 카드론 공시를 신용점수별 공시로 바꾸는 방안도 검토 중이다. 카드사 간 금리인하 경쟁을 유도하는 방안도 논의 테이블에 올라가 있다. 지난 3월말 기준 8개 전업 카드사의 리볼빙 평균 금리는 12.85~18.45%, 신용점수별 금리 상단은 19.74%로 법정 최고금리에 육박하는 수준이었다.

복수의 TF 관계자에 따르면 저신용자 평균 대출금리를 별도로 공시하는 방안도 논의되고 있다. 일정 신용점수 이하 저신용자 차주에 대한 회사별 평균 금리를 산정한 후, 카드사 간 금리를 비교토록 하면 금리인하 경쟁을 유도할 수 있기 때문이다.

서지용 한국신용카드학회장은 "소비자 입장에서는 정보가 많아지고 금리를 판단할 수 있는 근거자료가 확대돼서 편익이 높아질 것"이라고 말했다.

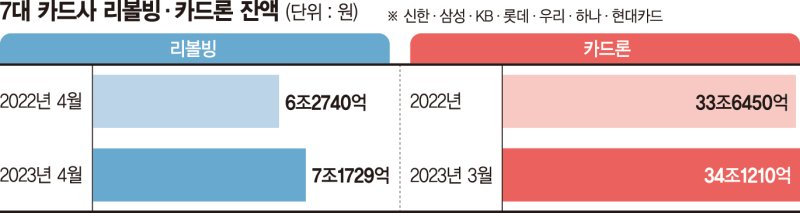

■'건전성 관리' 손실흡수능력 제고

리볼빙과 카드론이 지난 1년간 급격하게 늘면서 당국에서도 건전성 관리에 고삐를 죌 예정이다. 7개 카드사(신한·삼성·KB·롯데·우리·하나·현대)의 올 4월 리볼빙 잔액은 7조 1729억원으로 전년동월(6조 2740억원)대비 1조원 가까이 늘었다. 리볼빙은 할부 없이 물건을 산 뒤에 카드 대금의 일부만 내고, 나머지는 나중에 갚는 서비스로 결제대금 중 일부를 연체 없이 상환 연장할 수 있는 서비스다. 장기대출 상품인 카드론은 3월말 기준 잔액이 34조 1210억원으로 전년말(33조 6450억원)대비 4760억원 늘었다.

당국에서는 현재의 연체율 수준이 우려할 만한 수준은 아니라고 보지만, 손실흡수능력을 제고한다는 방침이다. 예컨대 리볼빙의 경우 현재 이월잔액비율이 80% 이상일 경우 '요주의'로 보고 충당금을 쌓게 하고 있는데 하반기에는 70% 정도로 낮추는 방향이다. 요주의 비율을 낮출 경우 이월잔액비율이 70%만 넘어가도 충당금을 더 쌓아야 해서 손실흡수능력을 키울 수 있다.

금융당국 관계자는 "과거 시계열과 비교해보면 현재 카드사 연체율이 크게 높다고 보긴 어렵다. 현금 서비스, 카드론은 이미 건전성 기준이 상당히 높게 설정돼 있다"라며 "리볼빙 또한 큰 문제는 없지만 하반기 당국간 협의를 통해 카드사 이월잔액비율 요주의 기준을 낮출 수 있다"고 했다.

dearname@fnnews.com 김나경 김예지 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지