금융권 덮친 해외 부동산 리스크

증권사 투자건 함께 참여하거나 펀드형태로 상품 판매한 곳 다수

경기침체에 자금 회수 '빨간불'.. 금감원, 업종별 점검후 대책마련

현재 미국 기준금리 인상 여파로 해외 상업용 부동산의 밸류에이션이 고점 대비 30~40% 하락한 곳이 적지 않다. 한국 금융사들이 메자닌(중순위) 또는 에쿼티(지분)로 들어간 투자건들은 이미 선순위대출이 주택담보인정비율(LTV) 60% 수준으로 있는 상태에서 최초 투자했기 때문에 투자가치가 거의 없어진 곳이 많다. 벌써부터 해외 부동산 가치가 떨어져 자금회수에 난항을 겪거나 손실을 감수해야 하는 상황이 속속 발생하고 있다.

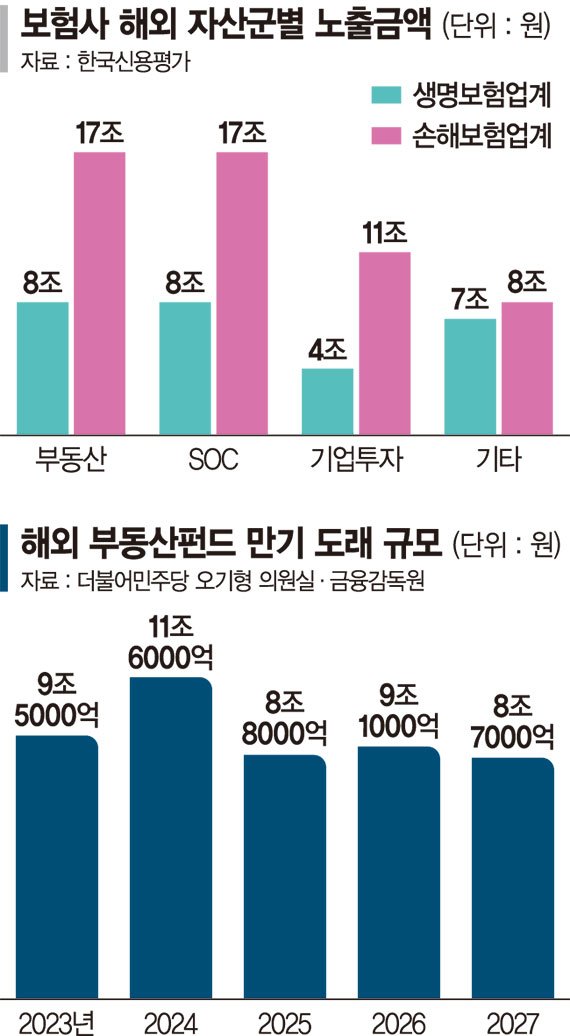

23일 한국신용평가에 따르면 지난해 말 기준 국내 생명보험사 13곳과 손해보험사 8곳의 해외 대체투자 자산(78조4000억원) 중 부동산 자산 비중이 31%(약 25조원)로 가장 높았다. 하지만 국내 손해보험사와 생명보험사의 해외 대체투자자산의 선순위투자 비중은 각각 38%, 35%에 불과했다.

이에 금융감독원은 최근 증권사뿐 아니라 보험·캐피털·은행권의 해외 부동산투자 현황 파악에 들어갔다. 금감원 관계자는 "현재 업권별로 해외 부동산투자 현황을 취합해 종합·분석하는 중"이라며 "종합·분석 결과가 나올 때까지는 시일이 걸리고 개별적 대응은 업권별로 하게 될 것"이라고 말했다. 또 다른 금감원 관계자는 "해외 부동산투자 리스크는 증권업계가 가장 크다"며 "보험사와 캐피털, 은행 등은 규모나 질적인 면에서 통제 가능한 수준"이라고 말했다. 이미 보험사·은행들의 손실 부담은 현실화되고 있다.

멀티에셋자산운용이 지난 18일 집합투자재산평가위원회를 열고 홍콩 골딘파이낸셜글로벌센터 빌딩에 투자하기 위해 조성했던 2800억원 규모 펀드자산의 약 90%를 상각 처리하기로 한 가운데 해당 펀드를 초고액 자산가들에게 총 765억원어치 판매한 우리은행은 투자금 회수가 어렵다고 보고 고객 손실을 일부 보전해주기로 결정했다. 이지스자산운용이 운용하는'이지스글로벌부동산투자신탁229호' 역시 독일 트리아논 오피스 건물의 주요 임차인인 데카방크가 임대차계약 연장 옵션을 행사하지 않으면서 비상이 걸리자 해당 펀드를 판매한 KB국민은행 등 금융사들도 피해가 우려된다.

미국 워싱턴DC 소재 유니언스테이션에 대한 강제수용 소송 역시 진행 중으로, 투자자로 참여한 국내 보험사들의 원금 회수가 쉽지 않을 수 있다는 우려가 나온다. 지난 2018년 다올자산운용(당시 KTB자산운용)이 유니언스테이션 대출채권에 약 1000억원 규모로 투자했고 당시 교보생명, 하나생명 등을 포함한 금융사 3곳이 투자자로 참여했다. 다올자산운용 측은 이에 대해 "해당 건물에 대한 감평가가 7000억원 이상"이라며 "원금과 이자, 비용 등을 합쳐도 5000억원이 안되기 때문에 손실이 나지 않을 것"이라고 말했다.

금융투자업계 관계자는 "선순위 대주들이 대출만기 연장을 해주면 그나마 다행"이라며 "대출만기 연장에 실패하는 오피스들의 경우 대량손실이 확정되는 것"이라고 우려했다.

문제는 이제 시작이라는 점이다. 금감원에 따르면 해외 부동산펀드(78조5000억원) 가운데 3년 내 만기가 돌아오는 규모가 40%에 육박한다. 올해 9조5000억원을 시작으로 2024년 11조6000억원, 2025년 8조8000억원 순으로 만기가 돌아온다.

sjmary@fnnews.com 서혜진 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지