개인 판매액만 1조478억..투자자 2만7187명

한투리얼에셋운용, 한투證 운용사·판매사 선두

윤창현 의원 “리파이낸싱 펀드 도입해야”

5일 윤창현 국민의힘 의원이 금융감독원으로부터 제출받은 ‘해외부동산 공모펀드 판매현황’ 자료에 따르면 2018년부터 개인 대상으로 판매된 해외부동산 공모펀드 판매액은 1조478억원으로 집계됐다. 법인 판매액(2279억원)까지 합치면 총 수치는 1조2757억원으로 늘어난다. 투자자수는 개인 2만7187명, 법인 381개사다.

해당 공모펀드들이 투자한 지역별로 보면 미국이 2599억원(설정액 기준)으로 선두였다. 영국·스페인·프랑스(2306억원), 독일(1875억원), 이탈리아(1205억원) 등 유럽 국가들 비중도 상당했다.

펀드를 굴리는 운용사 중에선 한국투자리얼에셋운용(4963억원)이 최대 규모를 맡고 있었다. 이지스자산운용(4737억원), 미래에셋자산운용(926억원), 하나대체투자자산운용(925억원) 등이 뒤를 이었다. 상품 판매사 중에선 한국투자증권(5087억원)이 가장 많이 취급했다. 이어 KB국민은행(2779억원), 하나증권(911억원), 하나은행(910억원) 등 순이었다.

문제는 이들 국가 부동산 시장이 오피스 투자수요 급락에 따른 매매가격 하락세를 겪고 있다는 점이다. 전 세계 중앙은행이 지난해부터 공격적으로 기준금리를 올리면서 배당수익률이 감소하고 코로나19를 거치며 정착된 재택 근무가 오피스 임대 수요를 감소시킨 영향으로 풀이된다.

이 같은 흐름이 중단 혹은 역전되지 않는다면 판매된 펀드들에서 손실이 발생할 수 있다.

미국에선 상업용부동산(CRE) 관련 불안감이 확산된 지 오래다. 뉴욕 맨하탄 오피스 평균 공실률은 2019년말 13% 수준에서 올해 1·4분기 19.9%(직접 공실률은 15.4%)까지 뛰었다. 반면 평방피트(ft²)당 거래평균가격은 2021년말 1000달러에서 778달러로 떨어졌다.

유럽 시장 사정도 마찬가지다. 올해 상반기 상업용부동산 총 거래량은 710억유로(약 100조8000억원)로, 전년 동기 대비 60%가량 줄어들었다.

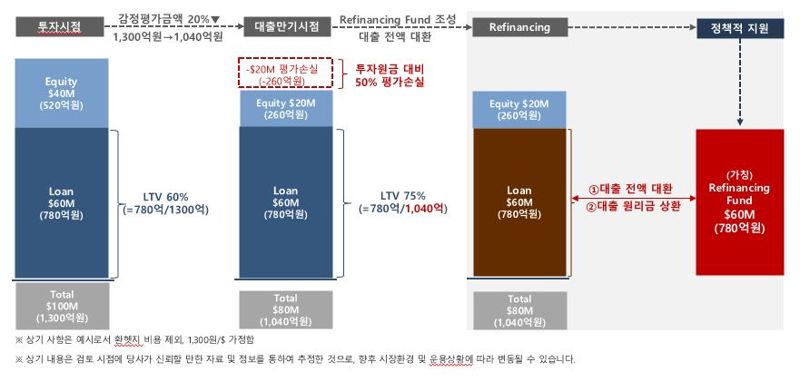

윤창현 의원은 “해외 부동산 1순위 채권자는 은행이고 국내 공모펀드는 후순위”라며 “주택담보대출비율(LTV) 60% 건물이 20% 가격 하락 시 공모펀드 손실률은 50%에 이르는 만큼 제2의 펀드사태로 확대되지 않도록 리파이낸싱 펀드 도입 등 대책마련에 서둘러야 할 것”이라고 지적했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지