2차 부동산PF 대책 점검회의

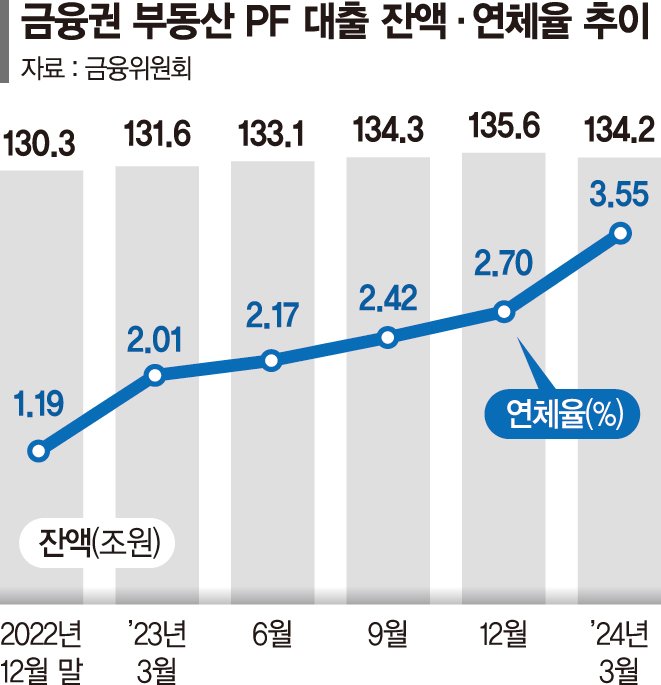

금융당국은 5일 기획재정부, 국토교통부 등 관계기관 합동으로 '제2차 부동산 PF 연착륙 대책 점검회의'를 열고 이같이 밝혔다. 금융당국에 따르면 지난 3월 말 금융권 부동산 PF 대출 연체율은 3.55%로 지난해 12월 말(2.70%) 대비 0.85%p 상승했다. 지난해 3월 말(2.01%)과 비교하면 1년 새 1.54%p 올랐다. 전체 PF 대출 잔액은 134조2000억원으로 지난해 말(135조6000억원)보다 1조4000억원 줄었다. 금융위는 PF 사업장에 대한 신규 자금 공급이 부진한 가운데 금융권이 부실 브릿지론에 대해 예상손실을 100% 인식하는 등 리스크 관리를 강화한 것이 영향을 미쳤다고 분석했다. 부실 PF 사업장 정리가 지연되는 점도 연체율 상승 요인으로 지목됐다.

업권별로 살펴보면 저축은행 PF 대출 연체율이 지난해 말(6.96%)보다 4.30%p 오른 11.26%를 기록했다. 같은 기간 증권은 17.75%로 3.84%p 상승했으며 여신전문은 5.27%, 상호금융은 3.19%로 각각 0.62%p, 0.07%p 올랐다. 대출 잔액 규모가 가장 큰 은행과 보험권의 연체율은 0.51%, 1.18%로 상대적으로 낮았다. 상승 폭도 각각 0.16%p에 그쳤다.

이 수치들은 저축은행 토지담보대출이나 새마을금고 관리형토지신탁 등이 포함되지 않아 실제로는 연체율이 더 높을 수 있다는 지적이다.

다만 참석자들은 PF 연체율 상승이 시스템 리스크로 전이될 가능성은 매우 낮다고 평가했다. 건전성이 양호한 은행과 보험사가 65%로 PF 대출의 절반 이상을 차지하고 있으며 과거 위기 대비 연체율 수준이 낮은데다 PF 대출 만기 도래 시점도 고르게 분포돼 있기 때문이다.

연체율이 높은 증권과 저축은행의 경우 자본비율이 높고 상당한 충당금을 이미 적립하고 있어 향후 추가적인 손실이 발생해도 관리 가능하다는 설명이다.

seung@fnnews.com 이승연 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지