여전채 금리 28개월만에 최저

한은 기준금리 인하 가능성에

여전채 금리 추가하락 기대감

카드업계 채권 발행 부담 줄어

22일 금융권에 따르면 미국 금리인하 영향으로 한국은행 금융통화위원회도 기준금리를 내릴 가능성이 커졌다. 이에 카드사들의 주요 자금 조달 수단인 여신전문금융채권(여전채) 금리가 추가로 하락할 것이라는 시각이 지배적이다.

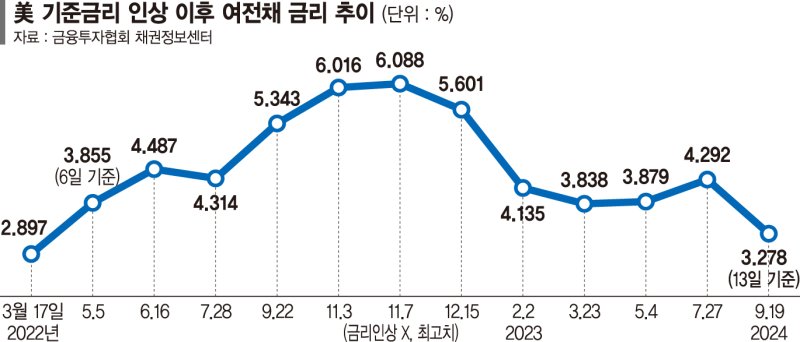

현재 여전채 금리는 미국 금리인하에 대한 기대감이 선반영돼 안정적인 흐름을 보이고 있다. 지난 13일 기준 AA+ 등급 여전채 3년물 금리는 3.278%(금융투자협회 채권정보센터 기준)다. 지난 2022년 5월 6일(3.855%) 이후 28개월 만에 최저치다. 미국이 마지막으로 기준금리 인상을 단행했던 지난해 7월 27일(4.292%)보다 낮고, 레고랜드 사태의 영향권에 있던 2022년 11월 7일(6.088%)과 비교하면 2.81%포인트 떨어진 상태다.

카드업계 관계자는 "시장 전반에 미국에서 기준금리를 인하할 것이라는 기대감이 충분히 있었고, 이를 선반영하면서 여전채 금리가 3%대 초중반에서 안정적으로 움직이고 있다"고 설명했다.

전문가들은 지금까지 미국 금리인하에 대한 기대감이 여전채 시장에 반영됐다면 향후에는 한은의 금리인하 기대감으로 여전채 금리가 추가로 내릴 가능성이 높은 것으로 보고 있다.

서지용 상명대 경영학부 교수는 "금통위가 기준금리를 인하한다면 시장금리가 더 떨어질 가능성이 있다"며 "은행 등 수신기관에는 (금리 인하가) 악재일 수 있지만 채권발행을 통해 자금을 조달하는 여전사들은 수익성 제고 측면에서 도움을 받을 수 있어 호재"라고 전했다.

다만, 고금리 시기에 발행했던 여전채 물량이 여전히 축적돼 있는 점을 감안하면 자금조달 비용 절감 효과가 반영되기까지는 다소 시간이 걸릴 전망이다.

서 교수는 "보통 회사채 발행 만기가 3년이다. 3년 전 지금보다 높은 금리로 채권을 발행한 경우 해당 채권에 대한 이자 비용은 지금보다 높은 수준일 것"이라며 카드사가 당장 조달 비용을 절감하는 상황은 아닐 것으로 판단했다.

그는 이어 "발행금리가 떨어진다고 해도 그 효과는 상당히 시간이 지난 후 이자비용 절감으로 나타날 가능성이 있다"고 덧붙였다.

이에 조달 비용을 기준으로 카드론 금리 등을 책정해 수익을 창출하는 카드업계의 사업구조상 카드론 금리가 인하되는 데도 시간이 걸릴 것으로 보인다.

yesji@fnnews.com 김예지 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지