청산 가능성 높은 자금은 ‘32.7조엔’ 추정

2000억달러 수준...전체 엔캐리 자금의 6.5%

유형별로 청산 속도 달라...엔선물은 순매수 전환

한은 “국제금융시장에 미칠 영향, 면밀히 살펴야”

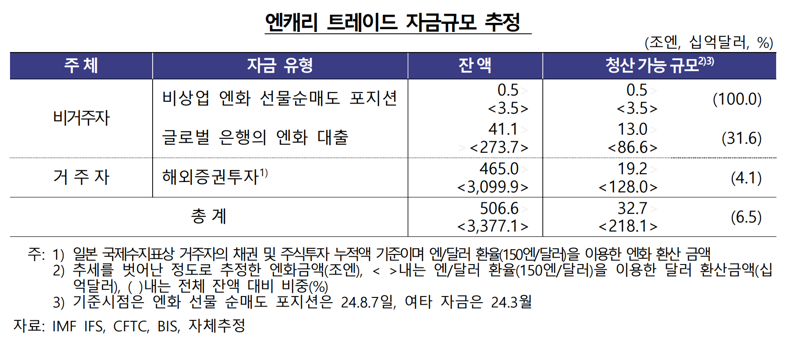

한국은행이 24일 발표한 BOK이슈노트 ‘최근 엔캐리 트레이드 수익률 변화와 청산가능 규모 추정’에 따르면 전체 엔캐리 자금은 506조6000억엔(3조4000억달러)에 달하는 것으로 추산됐다. 엔캐리 자금을 △비상업 엔화 선물 순매도 포지션 △글로벌 은행의 엔화 대출 △일본 거주자의 해외증권투자로 구분하고 추정한 결과다. 엔화 관련 FX파생상품은 투자주체를 식별하기 어렵고 거래구조가 복잡해 분석 대상에서 제외됐다.

이 가운데 각 자금의 장기 추세에서 벗어난 정도를 분석한 결과 청산 가능성이 높은 자금 규모는 전체 엔캐리 자금의 6.5% 수준인 32조7000억엔(2000억달러)으로 추산됐다. 과거 2008년 글로벌 금융위기, 2020년 코로나19 확산 등의 사례에서도 장기추세를 제외한 대부분의 자금은 청산됐다.

한은이 엔캐리 규모 추정에 나선 이유는 향후 엔화가 강세 흐름을 보일 경우 엔캐리 유인이 축소되면서 지난 2022년 이후 누적되어 온 엔캐리 자금이 청산될 가능성이 남아있기 때문이다. 더구나 미 연준이 9월 정책금리 50bp 인하에 이어 향후 완화 기조를 지속해 미·일 금리차가 축소되면 엔캐리 자금 청산 가능성은 더 커진다.

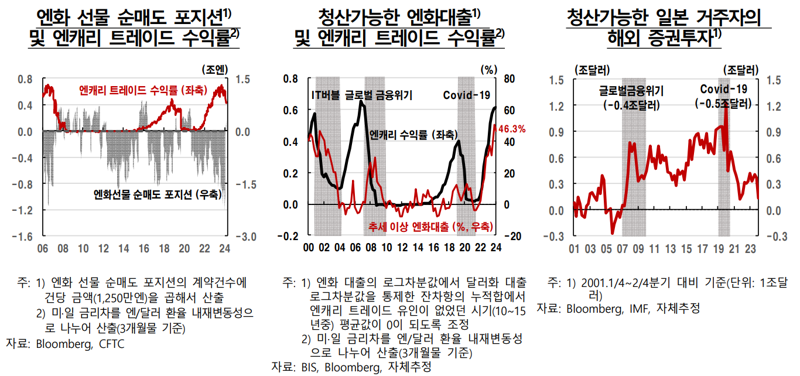

우선 투기적 목적 등이 강한 엔화 선물 거래의 경우 투자시계가 짧아 글로벌 충격을 외화 파생상품 시장에서 즉각 반영하므로 청산 속도도 가장 빠를 것으로 예측됐다. 실제 비상업 엔화 선물 순매도 포지션은 올해 7월 이후 일본은행(BOJ)의 시장개입, 금리 인상에 따라 엔캐리 트레이드 수익률이 축소되며 이미 순매도에서 순매수 포지션으로 전환된 상태다.

반대로 글로벌 은행의 엔화 대출의 경우 외화 파생 상품보다 대출 포트폴리오 조정에 상대적으로 시간이 더 소요되고 투자시계도 더 길어 일정한 시차를 두고 청산될 것으로 내다봤다. 과거 2008년과 2020년의 두 번의 경제 위기 때는 장기추세를 상회하는 엔캐리 자금이 약 4~5분기에 걸쳐 청산된 바 있다.

일본 거주자의 해외증권투자는 연기금, 보험사 등 장기시계로 투자하는 투자자의 비중이 높다는 점에서 조정이 가장 점진적으로 이루어질 것으로 예상됐다. 해외증권투자 중 채권 자금은 미·일 금리차가 커 엔캐리 유인이 여전히 상당하고 주식 자금은 그간 주가 상승에 따른 자본이득이 향후 엔화 절상에 따른 환차손을 당분간은 상회할 것으로 보여 단기간 내 대규모 환류 가능성은 크지 않은 것으로 평가됐다.

다만 해외증권투자 중 투기적 성격이 강한 자금은 수익률 변화에 민감하게 반응하면서 빠르게 조정될 수 있다는 분석이다. 보고서는 투기적 자금의 비중은 작지만 일본의 전체 해외증권투자 규모 자체가 크다는 점에서 해당 자금의 청산이 시장에 미치는 영향은 클 수 있다고 지적했다.

보고서를 작성한 김지현 국제국 국제금융연구팀 과장은 “엔캐리 트레이드 자금 흐름이 글로벌 금융사이클에 주 동인은 아니지만 사이클의 변동성을 증폭시키는 요인으로 작용할 수 있는 만큼 앞으로 엔캐리 자금 흐름을 보다 면밀히 모니터링해 나갈 필요가 있다”고 덧붙였다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지