기준금리 인하-대출금리 인상 ‘엇박자’에

한은 “선반영된 과도한 피벗 기대감 조정 수순

은행권도 제로 수준인 가산금리 정상화 나서”

향후 변동금리·기업대출 중심으로 금리 하락 전망

■통화정책 피벗 기대, 과도하게 선반영한 대출금리

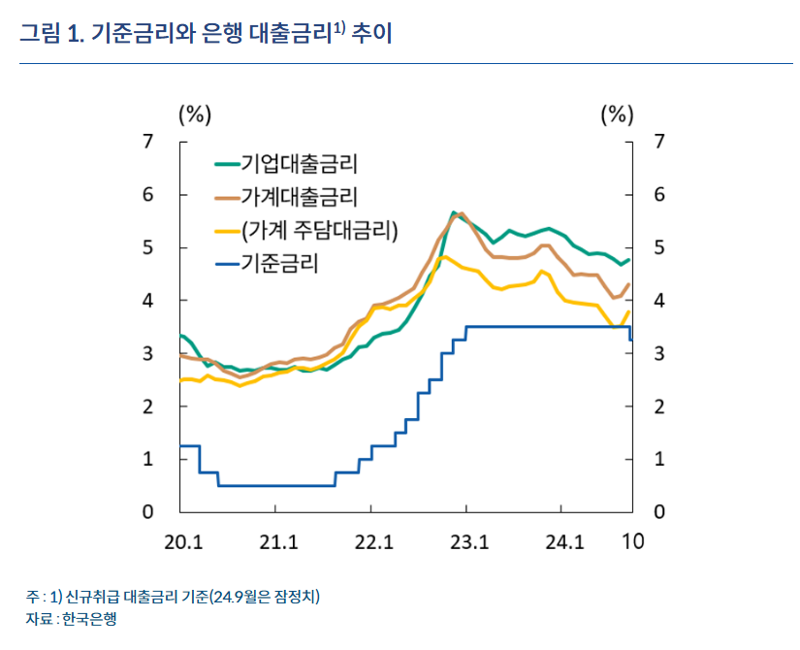

최 국장은 연초 이후 금리 흐름부터 짚어야 한다고 봤다. 올해 7월까지 은행권 가계대출 금리는 76bp 하락하고 주택담보대출 금리는 당시 기준금리 수준인 3.50%까지 낮아졌다. 대출 지표금리인 시장금리가 국내외 통화정책 완화 기대를 미리 반영해 빠르게 하락한 결과로, 당시 시중금리에는 3차례(0.25%p 기준) 정도의 기준금리 인하 기대가 이미 반영됐다.

통상 정책 기조 전환기에는 통화정책 기대를 선반영해 시중금리가 기준금리 인하에 앞서 움직인다. 다만 이번 기준금리 인하 시에는 과거에 비해 선반영 시기가 빨랐고 폭도 컸다. 이는 2021년 하반기부터 시작된 통화정책 사이클에서 기준금리 인상폭(3.00%p)이 컸고 고점(3.50%)에서의 지속 기간(20개월)도 길었던 데에 기인한다. 또한 미 연방준비제도를 비롯한 주요국 중앙은행이 앞서 통화정책 피벗에 나서면서 글로벌 금리가 하락한 영향도 있다.

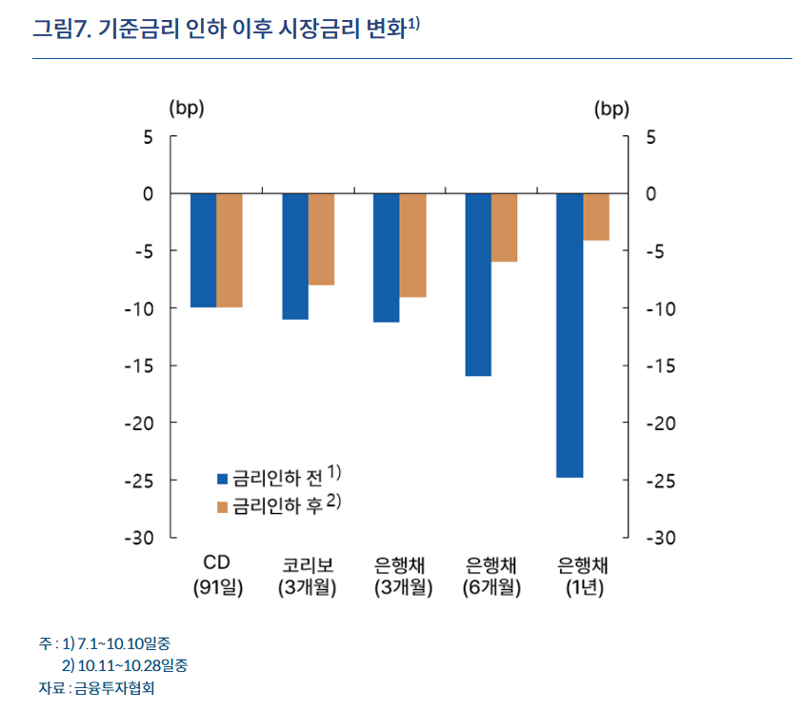

이같이 시장이 중앙은행보다 앞서나간 가운데 이달 기준금리 인하 직후, 시장참가자들 사이에서는 통화정책의 완화 정도에 대한 기대가 다소 과했다는 인식이 확산됐다. 이에 실제 기준금리 인하 이후에도 시장금리의 추가 하락폭이 제한되거나 일부는 상승하면서 대출금리에 대한 영향이 크지 않았다. 최 국장은 “기준금리 인하의 효과가 상당 부분 미리 나타나고 있었던 데다 실제 인하 이후에는 향후 추가 인하 속도 등에 대한 과도한 기대가 일부 되돌려졌다”고 설명했다.

■기업대출 중심으로 대출금리 추가 하락 전망

은행들의 대출 포트폴리오 관리 목적도 있다. 지난 5월 이후 수도권 주택시장이 과열되고 그 여파로 가계대출 증가세가 확대되면서 주요 은행들의 가계대출 취급실적은 7월중 이미 연간 경영목표치를 초과했다. 대출 포트폴리오가 주택담보대출을 중심으로 가계대출에 과도하게 집중되자 관리 필요성이 커진 것이다. 실제 가계대출 증가폭이 컸던 은행일수록 대출금리 인상폭이 컸다.

한은은 기준금리와 밀접한 단기 시장금리의 경우 선반영 폭이 크지 않았던 만큼 이에 연동된 대출금리는 앞으로 추가 하락할 가능성이 있다고 봤다. 실제 기준금리 인하 이후 장기시장금리는 소폭 등락에 그치고 있으나 양도성예금증서(CD), 은행채 등 주요 단기시장금리는 10bp 가까이 추가 하락했다. 이에 향후 이를 지표금리로 하는 변동금리 대출을 중심으로 금리가 더 낮아질 것이라는 분석이다. 지난 8월말 잔액 기준 국내은행 원화대출에서 변동금리 대출이 차지하는 비중은 기업대출 63.4%, 가계대출 55.2%(주택담보대출 34.8%) 수준이다.

경제주체들의 이자상환 부담 완화 효과도 점차 뚜렷해질 것으로 전망했다. 차주의 이자상환 부담을 나타내는 잔액기준 대출금리는 올해 꾸준히 하락해 지난 8월까지 가계대출은 -0.30%p, 기업대출은 -0.37%p 떨어졌다. 이자부담 경감액으로 보면 각각 연간 2조7000억원, 4조9000억원 규모로 추산된다.

최 국장은 “기업대출을 중심으로 대출금리가 점차 낮아질 것으로 예상된다”며 “향후 신규 대출금리가 추가 하락하고 기존 대출이 차환되거나 변동금리 대출의 금리 갱신주기가 도래하면서 이자부담 경감효과는 점차 커질 것으로 기대된다”고 덧붙였다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지