한은, 시스템 리스크 서베이 결과

"1~3년 내 금융시스템 충격" 35%

부동산PF 부실 우려는 점차 해소

다만 가계부채 리스크가 2년 연속으로 국내 최대 리스크 요인으로 꼽힌 만큼 거시건전성 관리에 유의해야 한다는 지적이다.

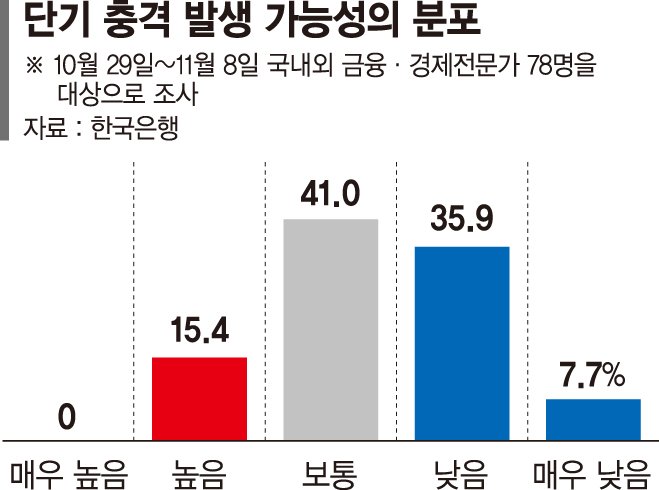

한국은행이 21일 공개한 '2024년 시스템 리스크 서베이 결과'에 따르면 국내외 금융·경제 전문가들은 1년 안에 금융시스템에 위기를 초래할 수 있는 단기충격 발생 가능성을 묻는 질문에 '매우 높음' 또는 '높음'으로 응답한 비중이 15.4%로, 지난해 하반기(20.8%)보다 5.4%p 낮아졌다.

중기(1~3년) 충격이 발생할 가능성에 대한 답변('매우 높음' 또는 '높음')도 44.2%에서 34.6%로 내렸다. 반대로 '낮음' 또는 '매우 낮음'으로 응답한 비중은 같은 기간 15.6%에서 24.4%로 상승했다.

우리나라 금융시스템의 안정성에 관한 신뢰도(향후 3년간)에 대해 '매우 높음'이나 '높음'으로 응답한 비중은 40.3%에서 50.0%로 상승했다. 저축은행, 상호금융, 중·소형 증권사, 캐피털사 등 비은행업권의 취약요인으로 지목된 부동산 PF 부실 우려가 김소한 영향으로 보인다. 러시아·우크라이나 전쟁 등 지정학적 리스크도 장기화되면서 국내 금융권의 적응도가 높아진 것도 원인으로 파악된다.

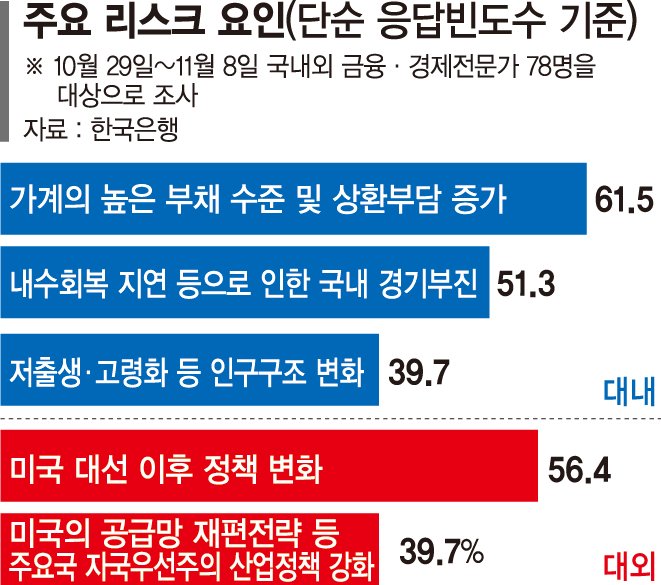

국내 금융시스템의 가장 큰 대내 리스크(단순 응답빈도수 기준)로는 '가계의 높은 부채 수준 및 상환 부담 증가'(61.5%)가 꼽혔다. 지난해 하반기(70.1%)에 이어 가계부채 리스크가 여전히 주요 리스크로 자리하고 있다는 평가다.

다만 가계부채를 제외한 5개 요인이 신규 리스크로 조사돼 상황 인식이 크게 달라진 것으로 나타났다. 지난해 하반기 조사 때 리스크로 꼽힌 △높은 금리 수준 지속(55.8%) △기업의 업황 및 자금조달 여건 악화에 따른 부실 위험 증가(37.7%) △지정학적 리스크(36.4%) △부동산 시장 회복 불확실성(35.1%) △주요국 경기침체 가능성(35.1%) 등이 모두 사라졌다.

그 대신 대내 리스크로 '내수회복 지연 등으로 인한 국내 경기부진'(51.3%), '저출생·고령화 등 인구구조 변화(39.7%)' 등이 지목됐다. 대외 리스크는 '미국 대선 이후 정책 변화'(56.4%), '미국의 공급망 재편전략 등 주요국 자국우선주의 산업정책 강화'(39.7%) 등이다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지