뉴스 검색결과

"급전수요" 검색결과는 328건 입니다.-

'DSR 예외' 예적금담보대출 두 달 연속 늘었다..급전수요에 당국 대출관리 ‘풍선효과’

'DSR 예외' 예적금담보대출 두 달 연속 늘었다..급전수요에 당국 대출관리 ‘풍선효과’

#OBJECT0#[파이낸셜뉴스]은행 예적금을 담보로 신용을 공급받는 예적금담보대출이 지난 4월부터 두 달 연속 늘어난 것으로 나타났다. 청약금 등 급전 수요가 늘어난데다 금융당국의 가계대출관리 기조가 강화되면서 풍선효과가 발생한 것으로 풀이된다. 예적금담보대출은 차주 단위 총부채원리금상환비율(DSR) 규제를 적용받지 않아 은행 예적금 고객이 마이너스 통장과 더불어 '급전 창구'로 활용한다. 2·4분기 들어 가계대출이 재차 늘어난 가운데 하반기 금리인하 기대감, 부동산 거래 회복 등을 고려할 때 DSR 예외 대출을 줄여야 한다는 지적이 제기된다. ■ 銀 예담대 두 달 새 635억원 증가 12일 금융권에 따르면 4대 시중은행(KB국민·신한·하나·우리)의 지난 5월 말 예적금담보대출잔액은 3조8687억원으로 한 달 전에 비해 약 331억원 늘었다. 최근 6개월 추이를 살펴보면 예적금담보대출은 지난 4월 증가로 전환했다. 지난해 12월 말 4조1315억원이었던 예담대잔액은 올해 △1월 말 4조184억원 △2월 말 3조8829억원 △3월 말 3조8052억원으로 계속 감소했다. 올해 1·4분기 중에만 3263억원 감소한 것이다. 예담대잔액은 지난 4월 중 304억원 늘어난 후 두 달째 증가세가 이어지고 있다. 올해 2·4분기 은행권의 신용대출 중심 기타대출이 보합 수준인 걸 고려하면 예담대는 증가세가 뚜렷하다. 한국은행에 따르면 지난 4월 은행권 기타대출은 100억원 늘었고, 5월 중에는 2000억원 감소했다. ■ 급전 수요에 DSR 미적용 대출 늘어나는 '풍선효과' 단기대출 수요 증가와 당국의 가계대출관리 강화로 예담대 잔액이 늘어난 것으로 분석된다. 시중은행 관계자는 "대규모 기업공개(IPO)가 있을 때 주식 청약금 마련 목적으로 예적금담보대출과 마이너스통장 한도 개설 신청이 증가한다"며 "청약 이후 증거금이 회수되기 때문에 대출을 바로 상환하면 중도상환수수료 없이 자금을 이용할 수 있다"고 설명했다. 금융감독원에 따르면 지난 4월 IPO는 총 10건(5580억원)으로 전월(5건·1503억원)에 비해 271.3% 늘어났다. HD현대마린솔루션과 같은 대어급 IPO도 있었다. 신용대출이 감소하는 와중에 예담대가 늘어나는 건 당국의 가계부채관리 강화에 따른 '풍선효과'로 해석된다. 예담대는 차주 단위 DSR 규제를 받지 않은 '예외 대출'이라 예담대를 받더라도 다른 대출을 이용할 때 한도가 줄어들지 않는다. 금융당국은 대출 한도를 줄이는 효과가 있는 스트레스DSR 규제를 단계적으로 확대하고 있다. 오는 7월부터는 은행권 신용대출과 2금융권 주택담보대출에도 스트레스DSR이 적용된다. 다만 DSR 규제가 적용되지 않은 전세대출, 예담대, 보험약관대출 등에는 스트레스DSR도 적용되지 않아 '가계대출 관리 사각지대'로 남아 있는 실정이다. 지난 4월부터 가계대출 증가 속도가 빨라지면서 당국의 DSR 규제를 손봐야 한다는 지적도 나온다. 특히 하반기 금리인하 기대감, DSR 미적용 정책금융대출 공급, 수도권 부동산 거래 회복 등으로 가계대출이 가파르게 증가할 가능성도 있다. 박춘성 금융연구원 거시경제연구실장은 지난 4월 '한국의 가계부채 관리' 토론회에서 "지난해 2·4분기 기준 DSR 규제에 포함되는 대출 상품은 전체의 25%에 불과하다. 이는 업권·간·상품간 규제 일관성을 저해해 의도한 정책효과를 내지 못하게 한다"라며 "상환 가능한 범위 내에서의 대출 원칙에 기반해 DSR 적용범위를 점진적으로 확대해야 한다"고 강조했다. dearname@fnnews.com 김나경 기자

2024-06-12 16:28:34 -

전국 한파에 전력수요 급증..정부 올겨울 첫 '급전 지시'

전국에 몰아친 강력한 한파로 난방 전력 수요가 급증하자 11일 정부가 선제적으로 '급전(給電) 지시(수요감축 요청)'를 발령했다. 이날 산업통상자원부와 전력거래소에 따르면 정부는 올 겨울들어 처음으로 수요자원(DR, Demand Response) 시장 제도, 이른바 급전지시를 통해 긴급 전력 수요 관리에 들어갔다. 한파가 계속되는 12일에도 급전지시를 내릴 것으로 보인다. 이날 발동된 DR제도는 기업들이 전력사용을 줄인만큼 전기를 전력시장에 판매하고 이를 보상받는 것으로 2014년 도입됐다. 현재 참여기업 수는 3580개사다. 이들이 감축할 수 있는 수요자원 총량은 427만㎾ 규모다. 정부가 급전지시를 발동하면, 기업들은 계약한 범위내에서 전력사용을 줄인다. 이날 2300여개사 급전 지시에 따랐다. 이들이 전력 150만㎾ 정도를 절전했다. 급전 지시는 전력 수요가 몰리는 오전 9시15분부터 11시15분까지 발령됐다. 이날 오전 9시 기준 전력수요는 8500만㎾를 넘어섰다. 이는 지난해 12월 12일 겨울철 역대 최고전력수요 8513만㎾에 육박한다. 급전지시 이후 전력 수요가 급격하기 증가하지 않고 비교적 안정된 모습이다. 전력 예비율도 15% 수준을 유지하고 있다. skjung@fnnews.com 정상균 기자

2018-01-11 14:59:32 -

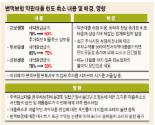

급전 필요한 실수요자 피해

급전 필요한 실수요자 피해

생보사 A사의 변액보험 상품에 4년째 가입한 김모씨(45)는 최근 급전이 필요해 보험사 창구에 약관대출을 신청했다. 현재 김씨의 해약환급금은 500만원 수준으로 350만원까지는 무난한 대출이 가능할 것으로 알았던 그는 막상상담을 받고 나서 깜짝 놀랐다. 보험사로부터 대출한도가 250만원 수준 밖에 안된다는 답변을 들었기 때문이다. 분명히 가입 당시 해약환급금의 70%까지 대출이 가능한 것으로 알았다며 항의했지만 회사의 정책상 변동이 있었다는 답변만 내놓을 뿐이다. ▨'변경 내용 몰랐다', 급전 필요한 서민만 피해 보험사의 약관대출은 보험에 가입한 사람들 중에 자녀 학자금, 결혼비용 등 급전이 필요한 서민들이 주로 이용하고 있다. 약관대출은 장기적인 시점에서 보험을 해약했을 때 되돌려받을 수 있는 환급금의 범위 내에서 무담보·무보증으로 대출이 가능하며 일반적인 은행의 신용대출보다 금리도 괜찮은 편이기 때문이다. 문제는 이러한 대출한도 축소내용이 보험가입자들에게 제대로 고지되지 않아 실수요자 마저 곤혹을 겪는 경우가 많다는 것이다. B사의 변액보험 상품에 가입한 정모씨는 "금액이 담보대출 등에 견줄바는 못되지만 약관대출 역시 보험상품자의 권리인데 피보험자의 권리변동사항에 대해 제대로 고지하지 않는 다는 것은 문제가 있는 것이 아니냐"며 "보험사들이 자산운용을 제대로 하지 않아 발생하는 책임을 고객들에게 전가시키는 꼴"이라며 항의했다. 결국 정씨는 모자라는 대출금액을 은행에서 12%의 고금리를 감당하며 신용대출을 받아야 했다. 이에 대해 신한생명 관계자는 "약관대출의 비율은 보험계약서 상에 조정가능토록 명기되어 있어 이를 일일이 피보험자에게 고지할 의무는 없다"며 "다만 홈페이지에 1차적으로 공지를 해놨으며 콜센터로 상담을 청하는 고객들에게는 변동사항을 알리고 있는 중"이라고 말했다. ▨보험사 ,"투자수익률 저하, '얌체보험족' 등에 대한 불가피한 조치" 보험사들은 이같은 보험약관대출 축소배경에 대해 최근 증시시장 불안에 따른 자산운용상의 리스크 증가와 더불어 이를 역이용해 시세차익을 챙기는 '얌체족'까지 늘어나는데 대한 '불가피한 조치'라고 설명하고 있다. 푸르덴셜생명 관계자는 "최근 주식시장의 성장세가 둔화되고 투자수익률이 당초 기대보다는 낮은 수준에서 계약대출비율이 높아지면 펀드 유동성 비율 또한 높아지기 때문에 수익률 확보가 어려워 대출을 하지 않은체 자산을 보존하는 다른 계약자에게도 피해를 미칠까 우려해 조정을 하게 됐다"고 말했다. 하지만 실질적인 배경은 변액보험이 일반보험 상품과는 달리 자산운용 실적에 따라 보험금이 달라지는 실적배당형 상품인 것을 이용, 약관대출을 이용해 편법적으로 수익을 올리는 보험가입자들이 늘고 있는데 대한 조치로 풀이된다. 변액보험은 일반 펀드상품과는 달리 계약자가 해약을 요청하거나 약관대출을 받으면 전날 주식시장 종가를 기준으로 당일날 바로 돈을 받을 수 있다. 이 때문에 주식형 변액보험 가입자의 경우 주가가 떨어질 경우 약관대출을 받았다가 다시 주가가 올라가면 이를 되갚는 방식으로 시세차익을 챙길 수 있다. 이같은 얌체족들의 수익률이 높아지는 만큼 보험사는 손해를 보게 되고 결국 선량한 일반 가입자들의 수익률은 떨어질 수밖에 없다. 금융감독당국이 변액보험의 기준가 적용일을 해약이나 약관대출 당일로 변경하도록 한 것도 이같은 이유 때문이다. /newsleader@fnnews.com 이지용기자

2006-11-20 18:22:12 -

'승인율 4.9%' 대부업체서도 퇴짜… 서민들 돈 빌릴 곳 막막

'승인율 4.9%' 대부업체서도 퇴짜… 서민들 돈 빌릴 곳 막막

최근 불법 사채업자로부터 각종 협박을 당해온 30대 싱글맘이 극단적 선택을 한 사실이 알려진 가운데 서민들의 마지막 급전 창구인 대부업체들의 대출 승인율이 5%에도 미치지 못하는 것으로 나타났다. 100건의 대출신청 가운데 5건도 대출승인을 안 내준다는 얘기다. 서민금융연구원이 17일 NICE평가정보로부터 받은 자료에 따르면 지난해 대부업자의 평균 대출 승인율은 4.9%로, 전년 대비 5.6%포인트(p) 하락했다. 2021년 12.3%에서 2022년 10.5%로 떨어졌다가 지난해에는 반토막이 난 것이다. 상대적으로 급전이 필요한 저신용자에 대해 대출 승인율이 더 낮았다. 지난해 신용평점 하위 10%에 대한 대출 승인율은 5.4%로 전년 대비 6%p 떨어졌다. 신용평점 상위 90%의 대출 승인율은 4.2%로 하위 10%보다 높았지만 전년 대비로는 6.4%p 내렸다. 대부업체에서 거절당한 서민들은 불법 사금융으로 내몰렸다. 연구원이 NICE평가정보 자료와 대부업 이용자를 대상으로 실시한 설문조사를 분석한 결과 지난해 대부 대출이 거절된 서민 79만5000명의 10.4%가 불법 사금융으로 이동했다. 약 8만3000명에 이르는 셈이다. 이들이 불법 사금융 시장에서 빌린 돈은 1인당 평균 1300만원으로 추정됐다. 고금리에 경기 불황이 겹치면서 연체율이 증가한 2금융권과 자금조달 비용이 늘어난 대부업이 중·저신용자 대출을 줄인 영향으로 보인다. 대부업계 관계자는 "대출시장의 속성상 전체 대출 규모는 동일하고, 어디로 흘러가느냐의 차이"라며 "1금융권에서 대출이 안나오면 2금융권으로, 대부업권으로 갔다가 하는 식으로 한 쪽을 누르면 다른 쪽으로 가는 패턴"이라고 말했다. 이어 "고금리로 자금조달 비용은 늘었지만 법정 최고금리가 20%로 정해져 있으니 수익성이 악화되면서 대출 여력이 줄었다"며 "여기에 대부업법 개정으로 대부업체가 줄어들면 영향이 클 것"이라고 덧붙였다. 실제로 한국대부금융협회에 따르면 대부업체는 2011년 말 1만2486곳에서 지난해 말 8597곳으로 감소했다. 사라진 합법 대부업체들은 최고금리 상한을 피해 불법 사금융업체로 전환했을 가능성도 제기된다. 금융당국이 올해 하반기 국회 통과를 목표로 하고 있는 '대부업법 개정안'에 따라 대부업자 진입·퇴출 요건이 강화되면 대부업체 수는 더욱 줄어들 전망이다. 금융당국은 현재 대부업체가 8597개에 이를 정도로 난립한 상황을 개선하기 위해 지방자치단체 등록 대부업자의 자기자본 기준을 상향했다. 개정안에 따르면 법인 자기자본 기준은 현재 5000만원에서 3억원으로, 개인은 1000만원에서 1억원으로 높아진다. 이에 따라 대부업자의 자기자본 요건 상향 수준에 대해 논의가 필요하다는 지적이 나온다. 금융연구원은 최근 '불법사금융 척결을 위한 대부업 제도 개선 방안 및 시사점' 보고서에서 "지자체 등록 대부업자의 자기자본 요건을 너무 높여 다수의 업체가 폐업하거나 음성화되면 오히려 불법사금융 공급과 불법사금융으로 인한 피해가 늘어날 가능성이 있다"며 "현재 지자체 등록 대부업자의 자기자본 수준과 이들 업체를 이용하는 소비자들의 수요를 흡수할 수 있는 대체 방안 등을 고려하여 지자체 등록 대부업자의 자기자본 요건 상향 수준을 정할 필요가 있다"고 짚었다. sjmary@fnnews.com 서혜진 기자

2024-11-17 18:25:41 -

한달새 가계대출 6조6천억 증가… 2금융권 대출도 고삐 죈다

한달새 가계대출 6조6천억 증가… 2금융권 대출도 고삐 죈다

지난 10월 전 금융권 가계대출이 전월 대비 6조6000억원 늘어나 한 달 만에 증가 폭이 다시 커졌다. 시중은행들이 가계대출 규제를 강화하자 제2금융권에서만 2조7000억원의 가계대출이 늘어나는 '풍선효과'가 나타난 때문이다. 금융당국은 연말까지 2금융권에 대한 가계부채 관리계획을 마련하고, 은행권과 마찬가지로 내년 경영계획을 제출받아 가계대출 고삐를 죄기로 했다. 11일 한국은행에 따르면 지난달 은행권의 가계대출(정책모기지론 포함) 잔액은 1139조5000억원으로 전월보다 3조9000억원이 늘었다. 지난 3월에 1조7000억원 감소한 이후 4월(5조원)을 기점으로 지난 9월(5조6000억원)까지 6개월 연속 5조원을 상회한 가계대출 증가 폭이 한풀 꺾인 모습이다. 그간 가계대출을 견인하던 주택담보대출이 은행권의 가계대출 관리 지속, 수도권 주택거래감소 등으로 크게 줄어든 영향이 컸다. 주택담보대출은 9월 6조1000억원 늘었으나 10월에는 3조6000억원 증가에 그쳤다. 그러나 2금융권까지 포함한 전체 금융권 가계대출은 상황이 다르다. 금융당국에 따르면 지난달 전 금융권 가계대출은 6조6000억원이 늘어 전월(5조3000억원)보다 증가 폭이 확대됐다. 2금융권에서 가계대출이 급증한 결과다. 2금융권 가계대출은 2조7000억원이 늘었다. 9월에 3000억원이 감소한 것과는 상황이 180도 바뀐 셈이다. 지난 2021년 11월(3조원) 이후 2년 11개월 만에 가장 큰 증가 폭이다. 시중은행의 대출 문턱이 높아지자 대출 수요자들이 대체시장을 찾으면서 2금융권으로 풍선효과가 나타난 것으로 풀이된다. 특히 주담대가 집단대출을 중심으로 1조9000억원 증가하며 전월(7000억원)보다 증가 폭이 대폭 커졌다. 기타대출도 카드론, 보험계약대출 위주로 늘면서 전월 1조원 감소에서 10월에는 8000억원 증가로 돌아섰다. 업권별로는 △상호금융권(9000억원) △여전사(9000억원) △보험(5000억원) △저축은행(4000억원) 순으로 증가 폭이 컸다. 보험업권은 증가 폭이 전월과 유사한 수준이나 긴급생활자금 성격의 보험계약대출 위주로 늘었다. 여전업권은 카드론, 저축은행업권은 신용대출 위주로 각각 증가하는 양상을 보였다. 특히 상호금융업권의 경우 은행권 자율관리 강화에 따라 이탈된 대출수요를 흡수하면서 주담대를 중심으로 증가세가 크게 확대됐다. 이에 금융당국은 추가 대책을 마련키로 했다. 우선 금융위는 이날 정부서울청사에서 개최한 가계부채 점검회의에서 상호금융권의 각 중앙회에서 자체적 리스크 관리 강화 방안을 마련하고, 개별 조합·금고에 대해서도 이런 관리 기조에 동참할 것을 촉구했다. 올해 남은 기간 2금융권에 대해 가계부채 관리계획을 마련토록 하고, 내년에는 은행권과 마찬가지로 경영계획을 제출받아 이를 토대로 관리할 방침이다. 금감원은 가계부채 증가세가 두드러진 업권 및 금융회사 등을 대상으로 실제 2단계 스트레스 총부채상환비율(DSR)이 제대로 실행되고 있는지, 여신심사 가이드라인 등이 잘 준수되고 있는지 등 가계대출 전반의 취급 실태를 점검할 예정이다. 이날 회의를 주재한 권대영 금융위 사무처장은 "최근 들어 보험계약대출이나 카드론 등 서민·취약계층의 급전수요와 관련된 대출이 증가하고 있다. 이 같은 자금수요에 대해서는 더욱 면밀히 살펴볼 필요가 있다"면서 "가계대출을 확고하고 엄격하게 관리하되, 그 과정에서 서민·취약계층에 과도한 자금애로가 발생하지 않도록 균형감 있게 접근할 필요가 있다"고 말했다. 한국은행도 가계대출 상승세가 재차 확대되지 않도록 경계감을 늦추지 않을 것임을 밝혔다. 박민철 한은 시장총괄팀 차장은 "10월 금융권 가계대출 규모는 지난달 금융통화위원회가 예상했던 수준이지만 여전히 증가 폭이 높은 수준인 것은 맞다"며 "2금융권으로 일부 대출 수요 이동 등 불확실성이 큰 상황인 만큼 경계감을 가지고 잘 살펴절 것"이라고 전했다. eastcold@fnnews.com 김동찬 서혜진 기자

2024-11-11 18:32:39 -

10월 가계대출 6.6조원 증가..2금융권에도 내년 경영계획 제출 요구한다

10월 가계대출 6.6조원 증가..2금융권에도 내년 경영계획 제출 요구한다

[파이낸셜뉴스] 지난달 전 금융권 가계대출이 전월 대비 6조6000억원 증가하며 한 달만에 증가세가 다시 확대됐다. 제1금융권에서 가계대출 규제를 강화하자 대출 수요자들이 대체시장을 찾으면서 제2금융권에서만 2조7000억원 가계대출이 늘어나는 '풍선효과'가 나타났다. 금융당국은 연말까지 2금융권에 대한 가계부채 관리계획을 마련하고 은행권과 마찬가지로 내년 경영계획을 제출받아 가계대출 고삐를 바짝 죌 예정이다. 아울러 가계대출 증가세가 두드러진 금융업권 및 금융사에 대해 가계대출 전반의 취급 실태를 점검할 계획이다. 11일 금융당국에 따르면 지난달 전 금융권 가계대출은 6조6000억원 증가하며 전달(5조3000억원)보다 증가폭이 확대됐다. 구체적으로 주택담보대출은 5조5000억원 증가해 전월(6조8000억원) 대비 증가폭이 축소됐다. 반면 신용대출 등 기타대출은 전월 1조5000억원 감소했다가 지난달에는 1조1000억원 증가했다. 한달만에 증가 전환한 것이다. 은행권(-5000억원→3000억원)과 제2금융권(-1조원→8000억원) 모두 증가 전환했다. 업권별로 살펴보면 은행권 가계대출은 전월 대비 증가폭이 축소된 반면 제2금융권은 증가 전환했다. 먼저 은행권 가계대출은 지난달 3조9000억원 늘어나며 전월(5조6000억원) 대비 증가폭이 축소됐다. 정책성 대출의 증가폭은 전월 수준(2조1000억원)을 유지했지만 은행권 자율관리 강화 등에 따라 은행 자체 주담대는 전월 대비 축소(4조원→+1조5000억원)됐다. 신용대출 등 기타대출은 IPO 청약 수요 등 영향으로 전월 5000억원 감소에서 지난달 3000억원 증가로 증가 전환했다. 반면 제2금융권 가계대출은 지난달 2조7000억원 증가하며 전월(-3000억원) 대비 크게 증가했다. 주담대(7000억원→+1조9000억원)는 집단대출 위주로 증가했다. 기타대출(-1조원→8000억원)은 카드론, 보험계약대출 위주로 늘었다. 업권별로는 상호금융권(9000억원), 여전사(9000억원), 보험(5000억원), 저축은행(4000억원) 순으로 증가했다. 보험업권은 증가폭이 전월과 유사한 수준이나 긴급 생활자금 성격의 보험계약대출 위주로 증가했다. 여전업권은 카드론, 저축은행업권은 신용대출 위주로 각각 증가하는 양상을 보였다. 특히 상호금융업권의 경우, 은행권 자율관리 강화에 따라 이탈된 대출수요를 흡수하면서 주담대를 중심으로 증가세가 큰 폭으로 확대됐다. 제2금융권 풍선효과로 한달만에 가계대출 증가세가 확대되자 금융당국은 추가 대책을 마련하기로 했다. 금융위원회는 이날 서울 종로구 정부서울청사에서 개최한 가계부채 점검회의에서 상호금융권의 각 중앙회에서 자체적 리스크 관리 강화 방안을 마련하고, 개별 조합·금고에 대해서도 이러한 관리기조에 동참할 것을 촉구하기로 했다. 아울러 올해 남은 기간 제2금융권에 대해 가계부채 관리계획을 마련토록 하고 내년 제2금융권에 대해 은행권과 마찬가지로 경영계획을 제출받아 이를 기반으로 관리할 방침이다. 금감원은 가계부채 증가세가 두드러진 업권 및 금융회사 등을 대상으로 실제 2단계 스트레스 총부채상환비율(DSR)이 제대로 실행되고 있는지, 여신심사 가이드라인 등이 잘 준수되고 있는지 등 가계대출 전반의 취급 실태를 점검할 예정이다. 이날 회의를 주재한 권대영 금융위 사무처장은 “최근 들어 보험계약대출이나 카드론 등 서민·취약계층의 급전수요와 관련된 대출이 증가하고 있어, 이러한 자금수요에 대해서는 보다 면밀히 살펴볼 필요가 있다”면서 “가계대출을 확고하고 엄격하게 관리하되, 그 과정에서 서민·취약계층에 과도한 자금애로가 발생하지 않도록 균형감 있게 접근할 필요가 있다”고 당부했다. sjmary@fnnews.com 서혜진 기자

2024-11-11 11:40:00 -

은행 가계대출 증가세 둔화지만.. 2금융권 급증 '풍선효과'

은행 가계대출 증가세 둔화지만.. 2금융권 급증 '풍선효과'

[파이낸셜뉴스] 스트레스 총부채원리금상환비율(DSR) 2단계 시행에 가산금리 인상까지 금융당국발 가계부채 관리 압박에 은행권이 대출을 조이자 2금융권의 대출이 폭증했다. 시중은행의 가계대출 증가 속도는 둔화세를 보였지만 새마을금고, 농협 등 상호금융기관과 카드론의 부채가 늘어나면서 이른바 ‘풍선효과’ 우려가 커지고 있다. 10일 금융권에 따르면 지난달 카드론, 현금서비스, 신용대출 등 카드·캐피탈사를 통한 가계대출이 9000억원 이상 급증했다. 같은 기간 저축은행 신용대출은 4000억 원, 보험약관대출은 3000억원가량 증가했다. 2금융권에서 지난 10월 1달간 약 1조5000억원이 넘는 대출이 이뤄진 것이다. 2금융권 신용대출과 카드대출 등 기타 대출이 한 달에 1조5000억원 넘게 늘어난 것은 지난 2021년 7월 이후 3년 3개월 만이다. 당시 카카오뱅크 등의 공모주 청약으로 이른바 직장인의 '급전' 마련 수요가 급증했다. 금융당국과 은행이 '가계대출 조이기'에 나서면서 은행권 대출이 어려워지자, 2금융권을 찾는 소비자들이 증가한 것으로 보인다. 2금융권 가계대출이 지난달 2조가량 폭증한 가운데 새마을금고에서 늘어난 가계대출만 1조원 안팎이다. 집단대출 공급액이 증가분의 80%가량을 차지한 것으로 알려졌다. 같은기간 5대 은행의 가계대출 잔액은 1조원가량 늘어나는 데 그친 것으로 나타났다. 지난 10월 말 기준 주요 5대 은행(KB국민·신한·하나·우리·NH농협)의 가계대출 잔액은 732조812억원으로, 한 달 새 1조 1141억 원 증가했다. 지난 9월 한 달동안에만 가계대출 잔액이 5조6029억원 늘어난 점을 고려하면 증가세는 한풀 꺾인 모습이다. 풍선효과가 가시화된 가운데 금융당국은 2금융권 관리에 나선다. 이르면 이번 주 새마을금고와 농협중앙회를 대상으로 현장점검에 착수할 계획이다. 금융감독원은 특히 대규모 입주 단지 잔금대출 관리 강화 방안을 집중적으로 점검할 것으로 알려졌다. mj@fnnews.com 박문수 기자

2024-11-10 17:25:51 -

LG CNS, 전력중개 솔루션 사업 강화

LG CNS, 전력중개 솔루션 사업 강화

[파이낸셜뉴스] LG CNS는 통합발전소(VPP) 사업자를 위한 전력 AI 솔루션 '에너딕트(Enerdict)'를 출시하고 전력중개 솔루션 사업을 추진한다고 6일 밝혔다. LG CNS는 '에너딕트'를 서비스형 소프트웨어(SaaS) 형태로 제공한다. 이를 통해 고객은 국내 뿐만 아니라 글로벌 사업장에도 '에너딕트'를 손쉽게 도입할 수 있다.VPP는 전국에 분산된 태양광, 풍력 등의 소규모 재생에너지 발전소들을 정보통신기술(ICT)로 연결해 하나의 발전소처럼 운영하는 것을 말한다. 정부는 지난 6월부터 '분산에너지 활성화 특별법'을 시행해 지역 내 소규모 발전소에서 생산된 에너지를 인근 수요처에서 직접 소비할 수 있도록 하고 있다. 이에 따라 VPP 시장이 새롭게 떠오르면서 다수의 기업들이 사업에 뛰어들고 있다. 미국의 시장조사 전문기관 스카이퀘스트에 따르면 글로벌 VPP 시장 규모는 2030년까지 169억 달러(약 23조원)에 달할 것으로 전망된다. LG CNS는 '에너딕트'에 머신러닝, 딥러닝 등 AI와 수학적최적화 기술을 접목했다. 이를 통해 발전량 예측 정확도를 높이고, 전력거래소의 급전지시에 효율적으로 대응할 수 있도록 해 VPP 사업자의 운영 수익을 극대화한다. 또 에너딕트는 과거에 축적된 기상자료와 국내외 기상 예측 기관에서 예보하는 다양한 기상 데이터까지 AI가 분석해 태양광, 풍력 등 재생에너지 발전소의 위치별로 발전량의 예측 정확도를 높였다. 전력거래소의 급전지시에는 수학적최적화 기술이 최적의 대응 옵션을 찾아낸다. 이와함께 VPP에 속한 수많은 발전소의 발전량을 각각 어떻게 조절해야 급전지시를 가장 효과적으로 이행할 수 있는지를 자동으로 찾아준다. LG CNS는 VPP 사업을 준비 중인 △에너지 △통신 △건설 등 분야의 기업들과 '에너딕트' 도입을 논의 중이다. 향후 정부의 신재생에너지 확대 정책 기조 등에 따라 국내 VPP 시장이 더욱 활성화될 것으로 예측되면서 '에너딕트'를 도입하는 기업들도 더욱 늘어날 것으로 전망된다. LG CNS D&A 사업부장 장민용 상무는 "LG CNS의 AI와 수학적최적화 기술 역량을 결합해 VPP 사업자들을 위한 최고의 솔루션을 구현했다"며, "'에너딕트'를 통해 고객들이 비즈니스 가치를 혁신할 수 있도록 할 것"이라고 강조했다. monarch@fnnews.com 김만기 기자

2024-11-06 13:12:58 -

'대출 규제의 끝판왕' 2금융권도 연간 대출 목표 제출...'대출난민' 어디로

'대출 규제의 끝판왕' 2금융권도 연간 대출 목표 제출...'대출난민' 어디로

[파이낸셜뉴스] 2금융권을 중심으로 가계대출이 불어나면서 금융당국이 밀착관리에 나선다. 2금융권에도 은행권처럼 가계대출 증가 계획을 받는 방안까지 논의하는 등 강력하게 대출 옥죄기에 돌입하는 분위기다. 다만 일각에서는 서민들의 금융창구인 2금융권에 은행권처럼 동일한 규제가 적용될 경우 시장 충격이 커질 수 있다는 지적도 나온다. 4일 금융권에 따르면 당국은 2금융권에도 '연간 가계대출 증가 목표치'를 받아보는 방안을 고려하고 있다. 금융위원회는 오는 11일 가계부채 점검 회의를 열고 2금융권 가계대출 급증세와 관련한 관리 방안을 논의할 계획이다. 연간 가계 대출의 총량을 관리하기 위해 매년 초 은행들은 당국에 대출 증가 목표치를 제출하고 있다. 그간 2금융권으로부터는 대출 증가 목표치를 받지 않았지만, 대출 수요가 2금융권 등을 중심으로 늘어나는 풍선효과가 나타나자 2금융권에도 계획을 받아 대출을 강하게 관리하겠다는 목표다. 지난달 30일 기준 10월 금융권 전체 가계대출 잔액은 전달보다 약 6조원 늘어난 것으로 집계됐다. 특히 2금융권 가계대출이 2조원 넘게 증가하며 2021년 11월 3조원 이후 약 3년 만에 최대폭을 기록했다. 증가 폭 중 절반가량은 새마을금고 등 상호금융권에서 늘어난 것으로 나타났다. 은행권이 가계대출을 축소한 틈을 타 상호금융권이 집단대출(중도금·잔금대출 등)과 주택담보대출을 늘린 영향이다. 대출 목표치 제출은 사실상의 대출 총량 규제인 만큼 시행될 경우 2금융권의 대출 문턱은 전방위적으로 높아질 것으로 예상된다. 시중은행들이 연초 제출한 목표치를 맞추기 위해 잇따라 대출 관리 방안을 내놓듯이 새마을금고 등 2금융권의 대출 조이기도 더욱 강화될 것이란 전망이다. 이미 주요 은행들의 가계대출이 연간 목표치를 훌쩍 넘으면서 대출금리 인상, 주택담보대출 만기 축소 등 다양한 조치들이 나오고 있다. 앞서 금융감독원도 "연간 가계대출 증가 목표치를 넘어선 은행들에는 내년 총부채원리금상환비율(DSR) 산정에 있어 페널티를 부과하겠다"며 대출 관리 수단으로 삼았다. 이 밖에 당국은 2금융권의 수도권 주담대에도 2단계 스트레스 총부채원리금상환비율(DSR) 금리를 0.75%p에서 1.2%p로 올리는 방안을 살피고 있다. 지난 9월 2단계 스트레스DSR 도입 당시 은행들의 수도권 주담대에만 더 높은 스트레스금리를 적용했는데 이 범위를 2금융권까지 확대하겠다는 것이다. 은행권에 이어 2금융권까지 강도 높은 대출 압박에 들어가면서 취약차주를 비롯한 실수요자들의 대출 절벽이 가속화될 수 있다는 우려가 나온다. 생활자금과 급전 마련을 위해 불법 사금융에 내몰리는 등 서민의 '돈줄'이 막힐 수 있다는 지적이다. 금융권 관계자는 "2금융권은 1금융권을 이용하지 못하는 취약차주들의 금융기관이라 정책적 배려 차원에서 차등을 뒀지만, 가계대출이 잡히지 않다보니 강력한 수단들을 꺼내고 있다"며 "목표치 제출은 대출 규제의 '끝판왕'이나 다름 없기 때문에 실수요자들까지 피해를 볼 수 있다"고 했다. zoom@fnnews.com 이주미 기자

2024-11-04 16:31:04 -

![[강남시선] 정책 혼선, 피해는 서민의 몫](http://image.fnnews.com/resource/media/image/2024/11/03/202411031834418057_s.jpg) [강남시선] 정책 혼선, 피해는 서민의 몫

[강남시선] 정책 혼선, 피해는 서민의 몫

최근 '샤워실의 바보'(Fool in the shower room)라는 말이 주목을 받았다. 노벨 경제학상 수상자인 밀턴 프리드먼이 '선택할 자유'라는 저서에 쓴 용어다. 샤워할 때 따뜻한 물을 빨리 나오게 하려고 수도꼭지를 뜨거운 물 쪽으로 확 돌리다 갑자기 너무 뜨거운 물이 나오면 급하게 반대 방향으로 돌리고, 또 찬물이 세게 나오면 다시 급하게 수도꼭지를 돌리는 것이다. 성급하고 어설픈 경제정책을 비판할 때 많이 쓰이는데, 잊어버릴 만하면 등장한다. 현재 금융권의 가장 큰 화두는 단연 가계부채다. 금융당국과 시중은행의 관련 조치 하나하나가 금융소비자에게 초미의 관심사가 되고 있다. 금융당국이 전 금융권을 대상으로 가계대출 옥죄기에 나서고 있지만 증가세는 좀처럼 멈출 기미가 없다. 당국의 전방위적 압박에 시중은행의 가계대출 증가세는 주춤하는 모습이다. 5대 시중은행(KB국민·신한·하나·우리·NH농협은행)의 가계대출 잔액은 10월 말 기준 7332조812억원이다. 전월 말 대비 대략 1조1000억원이 늘었다. 지난 9월부터 총부채원리금상환비율(DSR) 2단계가 시작되고, 은행들이 각종 대출제한 조치를 내놓으면서 개인들의 대출한도가 크게 줄어든 때문이다. 하지만 지방은행, 인터넷전문은행, 2금융권으로 '풍선효과'가 현실화되는 양상이다. 특히 10월 2금융권의 가계대출은 새마을금고 등 상호금융권을 중심으로 2조원 이상 증가한 것으로 집계됐다. 여기에는 서민들의 급전창구로 불리는 카드론(5000억원대)과 보험약관대출(3000억원대)이 포함됐다. 이에 따라 전체 금융권의 가계대출은 6조원 안팎 증가세를 보이면서 한 달 만에 다시 확대된 것으로 집계됐다. 전 금융권 가계대출 증가 규모는 8월 9조8000억원에서 9월 5조2000억원으로 줄어든 바 있다. 급기야 당국은 은행들에 적용했던 '연간 가계대출 목표치'를 2금융권에도 요구하는 방안, DSR 규제 강화 등을 만지작거리고 있다. 금융권의 대출문턱이 높아지면서 '대출절벽'으로 내몰린 실수요자들은 아우성이다. 인터넷전문은행은 물론 시중은행에서도 '대출 오픈런'이 발생하기도 한다. 금융소비자가 대거 몰려든 일부 은행과 보험사 등은 여신심사에 과부하가 걸릴 정도다. 통상 2주 안팎 걸리던 심사기간이 한 달 이상 밀리는 경우도 속출하고 있다. 하루가 급한 실수요자들은 발을 동동 구를 수밖에 없다. 금융위원회, 금융감독원에 국토교통부까지 '사공'이 많아진 탓일까. 정부가 엇박자를 내고 이에 대한 불만도 커지고 있다. 대표적인 사례가 정책상품인 디딤돌 대출이다. 정책대출 상품이 가계부채 증가 원인 중 하나로 지목되자 국토부는 지난달 디딤돌 대출에 대해 한도 축소 등 규제에 나서기로 했다. 시장이 발칵 뒤집혔다. 예고도, 유예기간도 없었기 때문이다. '선을 넘었다' '서민들의 주거사다리를 걷어찼다'는 비난이 터져나왔고, 정부는 부랴부랴 '잠정 유예'키로 방침을 바꿨다. 그러다 다시 수도권만 규제한다고 했다가, 최근에는 신생아 특례대출을 축소 대상에서 제외한다는 말까지 나왔다. 정부는 '곧 개선방안을 마련하겠다'고 했지만 아직 감감무소식이다. 앞서도 혼란은 있었다. 금융당국은 당초 올해 7월 시행 예정이던 DSR 2단계를 9월로 전격 연기했다. 7~8월 주택담보대출이 급증했고, 그사이 집값은 또 치솟았다. 같은 시기 이복현 금감원장은 은행권의 가계대출 증가와 관련해 여러 발언을 쏟아냈다가 시장과 금융소비자의 혼란만 초래했다. 정부 정책은 예측 가능성과 신뢰가 기본이다. '정책 방향이 언제 또 바뀔지 모른다'는 불확실성은 시장과 금융소비자의 혼란을 불러올 뿐이다. 냉탕과 온탕을 반복하는 정책의 피해는 애꿎은 서민들의 몫이다. 그동안 우리는 여러 정책 혼선을 도돌이표처럼 경험해 왔다. 지금은 더욱 정교한 정책이 필요한 시점이다. blue73@fnnews.com

2024-11-03 18:34:41