6월말 기준 해외대체투자 154조원

중·후순위 투자가 대부분, 가격 급락시 회수 가능성 낮아

환헤지 과정에서 현물환 매입 늘어 환율 오를수도

한은 "해외대체투자는 리스크 과소평가 가능성"

"투자 수익성, 사후관리 유의해야"

자산 가격이 급락할 경우 원·달러 환율이 상승할 수 있다는 우려가 나온다. 투자자의 능동적 대처가 어려운 해외대체투자 특성상 리스크 관리에 유의해야 한다는 지적이다.

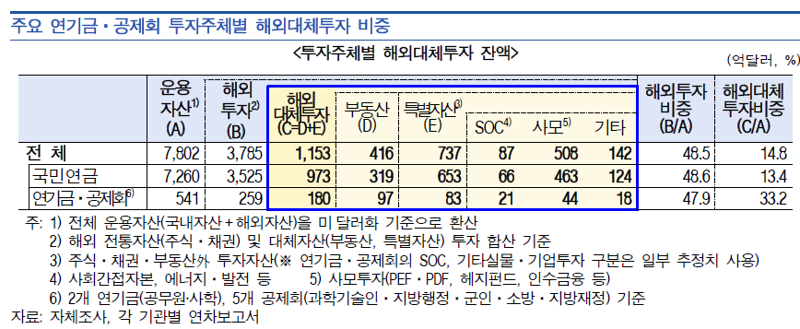

6일 한국은행이 발표한 '최근 주요 연기금·공제회 해외대체투자 현황 및 리스크' 보고서(국제국 외환분석체계개선반)에 따르면 주요 연기금·공제회의 지난 6월말 기준 해외대체투자 잔액은 1153억달러 수준이었다. 국민연금이 979억달러, 다른 연기금·공제회가 180억달러다. 주요 연기금에는 공무원, 사학연금이 포함됐고, 공제회에는 과학기술인·지방행정·군인·소방·지방재정 등 5개가 포함됐다.

투자대상별로 살펴보면 인프라·사모투자 등 특별자산이 737억달러로 전체의 63.92%를 차지했다. 부동산 투자잔액은 416억달러로 집계됐다.

부문별로 살펴보면 투자대상의 경우 부동산은 상업용부동산 비중이 45%, 복합 부동산까지 포함하면 73%로 높았다. 특별자산은 대부분(82%)이 사모투자였다. 투자지역은 북미가 49%, 유럽이 28%로 전체 해외대체투자의 77%가 북미·유럽에 쏠려 있었다.

문제는 중·후순위 투자가 대부분이라 투자자산 상환순위 측면에서 위험도가 높다는 것이다. 중·후순위 투자의 경우 자산가격 급락 등 투자상황이 나빠졌을 때 회수 가능성이 낮다. 다만 잔존만기 5년 이상 비중이 60%라 당장의 위험은 크지 않을 수 있다.

한국은행에 따르면 해외대체투자 부실이 재무안정성이나 환율에 미치는 영향은 제한적이다. 연기금은 납입금에 대한 강제성이 있어서 해외대체투자 부실이 연기금의 재무안정성 전반에 미치는 영향은 작다는 점에서다. 공제회의 경우 재무안정성 지표인 준비금 적립률이 주요 공제회 모두 기준비율인 100%를 상회하고 있다.

해외대체자산 가격이 6월말 대비 26~55% 하락할 때까지는 준비금 적립률이 기준비율(100%)을 상회할 것으로 전망된다.

해외대체자산 가격이 급락할 경우 환율이 오를 수 있는 건 리스크 요인이다. 해외대체자산 가격 급락에 따라 환헤지 포지션을 청산할 때 현물환 매입이 증가해 부분적인 환율 상승압력으로 작용할 수 있다. 한국은행은 "다만 해외대체투자에서 압도적 비중을 차지하는 국민연금이 환오픈 전략을 유지하고 있어 단기 시계에서 현물환 시장에 미치는 영향을 크지 않을 것"이라고 했다. 환오픈은 해외자산에 투자할 때 해당 통화의 상승, 하락에 따른 손익을 감수하는 것이고, 환헤지는 환율을 고정시켜 원화값 급변에 따른 위험을 없애는 방식이다.

해외대체투자 특성상 투자자의 능동적 대처가 어려운 점도 문제다. 한국은행은 "해외대체투자는 정보 비대칭성, 낮은 유동성 등으로 투자자의 능동적 대처가 어려워 리스크가 과소평가되거나 늦게 반영될 수 있다"며 "기존에 투자한 해외대체투자 전반의 수익성 검토 및 사후관리에 유의할 필요가 있다"고 강조했다.

dearname@fnnews.com 김나경 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지