2022년 기업경영분석결과

중소기업 재무건전성 악화로 대출부실 우려

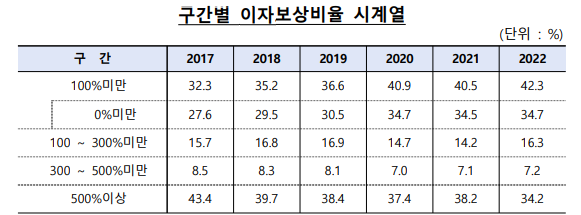

25일 한국은행이 발표한 2022년 기업경영분석 결과에 따르면 이자보상비율이 100% 미만인 기업 비중은 42.3%로 역대 최고를 기록했다. 2017년 32.3%를 기록했는데 5년 만에 10%p 상승한 것이다. 이자보상비율은 기업이 영업이익으로 이자비용을 부담할 수 있는지 보여주는 지표로 100% 미만이면 이자비용보다 영업이익이 더 작다는 것을 의미한다.

이자보상비율이 100%에서 300%미만인 기업 비중도 1년 전에 비해 올랐다. 2021년 14.2%에서 16.3%으로 상승했다.

상대적으로 우량한 이자보상비율 300%~500%미만 기업은 7.2%로 전년(7.1%)대비 소폭 올랐다. 영업이익이 이자비용의 5배 이상인 우량기업은 전체의 34.2%를 차지했다. 전년(38.2%)대비 4%p 감소한 것으로, 2017년(43.4%)과 비교해서는 10%p 이상 떨어졌다. 이는 2009년 통계편제 이후 역대 최저다.

이런 가운데 중소기업의 재무건전성이 특히 악화되고 있다. 중소기업의 이자보상비율은 211.3%로 나타났다. 영업익이 이자비용의 2.1배 수준인 셈인데, 2012년(181.0%) 이후 가장 낮다. 부채비율은 171.3%로 2016년(181.3%) 이후 7년 만에 가장 높았다. 기업 자금조달을 차입금에 의존하는 비율을 보여주는 차입금 의존도는 42.1%로 통계가 편제된 2009년 이후 역대 최고였다.

대기업 차입금 의존도 또한 25.0%로 2016년 이후 7년 만에 가장 높았다.

이른바 '좀비기업'이 많아지는 와중에 중소기업 재무건전성이 악화돼 대출부실이 우려된다. 건전성이 양호한 기업과 나쁜 기업간 격차가 확대되는 양극화도 문제다.

이성환 한국은행 경제통계국 기업통계팀장은 "시계열을 봤을 때 좋은 기업은 좋아지고 나쁜 기업은 더 나빠지는 경향이 있는 것 같다"라며 "전기·가스업(한국전력·도시가스공사)에서 대규모 손실이 발생하면서 기업의 차입금 의존도가 높아졌다"고 말했다.

dearname@fnnews.com 김나경 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지