금감원 '은행권 운영위험 현황' 발표

DLF·라임 사태 순손실액 1분기 만에 돌파

운영 위험가중자산 비중도 늘어

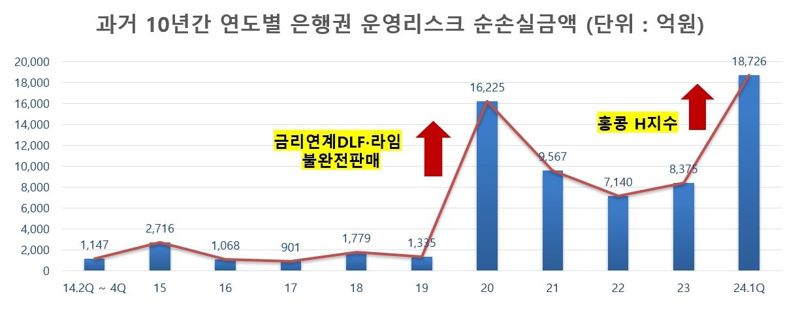

[파이낸셜뉴스] 홍콩항셍중국기업지수(H지수) 기초 주가연계증권(ELS) 불완전판매 등 영향으로 은행권 운영리스크가 최근 급증한 것으로 나타났다. 올해 1~3월까지만 봐도 운영리스크로 인한 순손실 규모가 해외금리연계 파생결합펀드(DLF)·라임 불완전판매로 크게 늘었던 2020년 수치도 넘어서 최고치를 기록했다.

금융감독원은 전체 위험가중자산(RWA) 가운데 운영 RWA가 차지하는 비중을 살펴 추후 제도 보완 등을 검토한다는 계획이다.

금감원이 5일 발표한 '은행권 운영위험 현황'에 따르면 올해 1·4분기 은행권 운영리스크 순손실금액은 1조8726억원으로 집계됐다. DLF·라임 불완전판매 사태 직후인 지난 2020년 기록(1조6225억원)을 3개월 만에 넘어섰다.

운영리스크는 부적절하거나 잘못된 내부절차, 시스템, 직원 또는 외부 사건 등으로 발생하는 리스크를 말한다. 통상 복잡한 금융상품 판매가 늘어나거나 소송이 늘어나면 증가하는데 과거 10년래 최고치였던 2020년 기록을 최근 갈아치운 것이다.

지난 2016~2019년 1000억원대였던 은행권 운영리스크 순손실은 2020년 불완전판매 영향으로 1조원대로 급증했다. 이후 2021~2023년 1조원을 밑돌다가 올해 들어 2배 넘게 늘었다.

3월말 현재 은행권 운영 RWA 산출에 반영 중인 과거 10년 누적 손실 금액은 총 6조9000억원으로 집계됐다.

이에 따라 은행권 전체 RWA 중 운영 RWA가 차지하는 비중도 확대됐다. 3월말 기준 은행권 RWA는 총 2310조2000억원으로 이 중 운영 RWA는 179조원으로 7.7%를 차지했다.

RWA는 은행 자산을 유형별로 위험 정도를 감안해 산출한 수치로 신용 RWA, 운영 RWA, 시장 RWA로 나뉜다. 3월말 신용 RWA과 시장 RWA는 각각 2042조6000억원(88.4%), 89조6000억원(3.9%)으로 파악됐다.

이세훈 금감원 수석부원장은 "전통적인 신용 위험라든가 시장 위험 외에 운영 위험이 은행의 전체 위험자산 중 약 7.7%를 차지하고 있다"며 "이게 적당한 수준인지 여부에 대해서는 추후 점검을 통해 제도 보완 등이 이뤄질 수 있다"고 설명했다.

seung@fnnews.com 이승연 서혜진 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지