이베스트證 “50만2000원 간다”

메가딜 성사로 기업가치 재평가

6일 주가 장중 7%까지 오르기도

6일 금융정보업체 에프앤가이드에 따르면 유안타증권은 최근 빅히트 목표주가를 35만원으로 제시했고 하나금융투자는 36만원, 이베스트투자증권은 50만2000원까지 끌어올렸다. 지난달 빅히트 목표주가가 30만원을 밑돈 것을 고려하면 목표주가가 최대 60% 이상 올라간 셈이다.

빅히트는 지난 2일 자회사 빅히트아메리카를 통해 해외 유명 레이블 이타카홀딩스의 지분 100%를 인수했다. 인수 규모는 10억5000만달러(약 1조2000억원)로 국내 엔터테인먼트 기업의 인수합병(M&A) 역사상 최대 규모다.

이기훈 하나금융투자 연구원은 "이타카홀딩스는 2~3년 내 4조원 내외의 기업가치가 예상된다"라며 "이번 거래는 최소 3조원 내외의 기업가치 증가로 이어지면서 성장을 이끌 것"이라고 판단했다.

박성호 유안타증권 연구원은 "저스틴 비버, 아리아나 그란데 등 글로벌 톱 아티스트들이 소속돼 있어 빅히트의 엔터 플랫폼 위버스와의 시너지 효과가 극대화 될 수 있다"고 판단했다.

빅히트는 이날 유가증권시장에서 전일 대비 장중 6.65% 오른 26만4500원까지 거래됐다. 현 주가 대비 최대 100%에 달하는 상승 전망이 나온 것으로 관심을 모은다.

지난달 빅히트의 주식 956억원어치를 팔아치웠던 외국인은 이달 들어 순매수로 전환했다. 기관은 지난 5일 83억원어치를 사들인데 이어 이날 60억원을 추가로 순매수하고 나섰다.

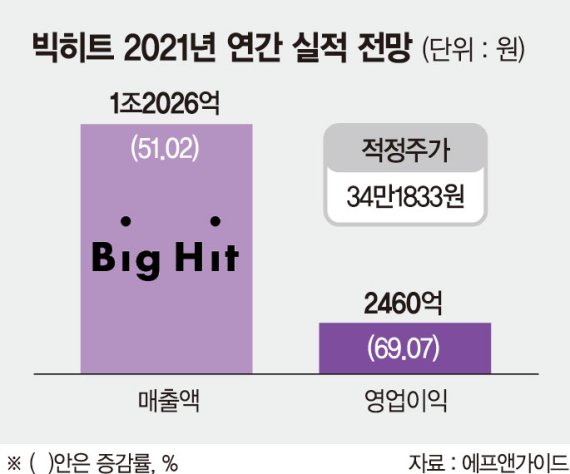

실적도 개선될 것으로 전망된다. 에프앤가이드가 예상한 빅히트의 올해 연결기준 영업이익은 2460억원으로 전년 대비 69.07% 상승할 것으로 추산됐다. 같은 기간 매출액은 1조2026억원으로 51.02%, 순이익은 1759억원으로 105.25% 급증세가 전망된다.

안진아 이베스트투자증권 연구원은 "이번 인수는 엔터 산업 전반적으로 지각 변동을 불러 일으킨 이벤트이기도 하지만 국가적 차원에서 의미가 있다"라며 "한국의 첨단 IT 기술과 엔터 산업이 결합해 주요 선진국 중심이었던 음악 산업의 주도권을 잡고 문화 역수출을 통한 질적성장 변화에 동사가 나서는 것"이라고 밝혔다. dschoi@fnnews.com 최두선 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지

많이 본 뉴스

- 1'15세 제자와 교실 성관계' 女교사, 졸업앨범에 실려…학교 해명은

- 2김종인 "이준석 비호감도 굉장히 높아... 낮출 방법 찾아야"

- 3"덜렁덜렁"…인삼 같은 남편 알몸에 성욕 '뚝' 떨어진다는 女

- 4하원미 "추신수, 은퇴후 내눈치봐…난 헌팅포차 다녀왔다" 폭탄 고백

- 5박규영, 침대 위에 누워 파격 속옷 화보…갈라진 탄탄 복근 [N샷]

- 6미모 어느 정도길래…'라이브 방송' 금지한 칭화대 학생 아버지

- 7"남편이 시댁 몰래 지원"…17년 만에 아내가 알게 된 진실

- 8안철수, ‘송미령 유임’에 “尹 계엄 방관한 장관..공직 마감해야”

- 9부모 일 나간 사이 아파트 화재로 10세 숨지고 7세 중태(종합)

- 10"애 둘 유부남 꼬신 ○○동 ○○호"…강남 아파트 불륜 현수막 '화끈'