우리금융 비은행 강화 중심

투자은행(IB) 시장에서 딜(거래)을 만드는 '딜 메이커' 역할에 눈길이 쏠린다. 실제 최근 5년 간 순내부수익률(IRR) 37.3%에 이른다.

20일 IB업계에 따르면 우리PE는 이달 안에 세컨더리펀드 '우리PE 세컨더리 일반사모 투자신탁 제1호'(605억원 규모), 구조혁신2호펀드 '우리기업재무안정 제1호 PEF'(1100억원 규모)를 설립할 예정이다. 앞서 우리PE는 캠코(한국자산관리공사)의 기업구조혁신펀드(500억원) 위탁운용사, 중소기업중앙회 사모펀드(200억원) 위탁운용사로 선정된 바 있다. 우리은행의 출자분(300억원)을 포함해 펀드를 조성할 계획이다.

지난 9월 초 설립된 705억원 규모의 크레딧펀드 '우리 신성장 크레딧 일반 사모투자신탁 제1호' 등을 포함하면 우리PE의 운용자산(AUM)은 모두 2조3000억원으로 늘어나게 된다.

우리PE는 2018년 김경우 대표 취임 당시 인프라 부동산 펀드를 운용하는 자산운용의 실적까지 포함해 누적 거래 자산규모가 1조3000억원 수준이었다. 대부분 청산돼 운용자산은 미미한 수준이었고, 금융지주 자회사 사모펀드(PEF)로서는 부족하다는 지적이 많았다.

2017년 말 청산된 '우리블랙스톤PEF'는 그로쓰 IRR이 13.2%, '우리콜럼버스PEF'는 10.0%에 그쳤다. 하지만 김 대표가 온 이후 최근 5년 동안 7건을 회수했고, IRR은 가중평균 37.3%를 기록했다. 투자사로서 한 단계 업그레이드된 셈이다. T&F글로벌, 지슨, 명신, HK이노엔 등에 대한 투자가 주효했다. 크래프톤(보통주)에는 278억원을 투자, 1064억원을 회수했다. IRR가 154.1%에 달한다.

ggg@fnnews.com 강구귀 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지

많이 본 뉴스

- 1'6년째 활동 중단' 김건모, 뜻밖의 근황 "1700만원…"

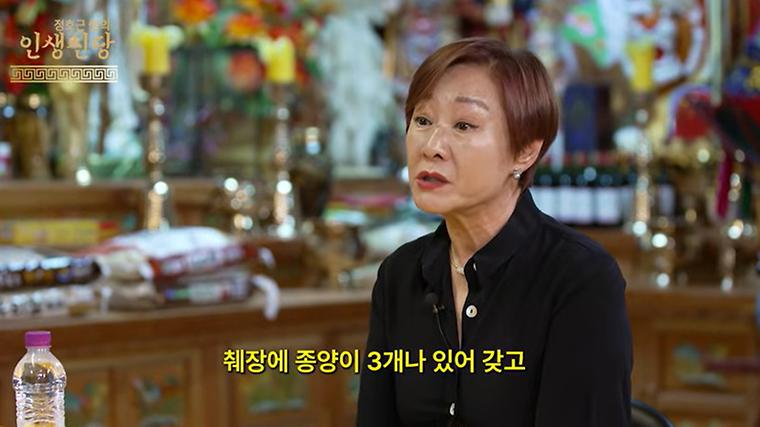

- 2'췌장암 투병' 배연정 "의사 가망 없다고…4년간 못걸었다"

- 3尹 집무실에 만든 ‘비밀의 사우나실’…김용현 "3000만원 현금거래" 제안

- 4전청조·고유정 수감된 교도소…교도관 "수용자간 펜팔, 체모 체액도 전달"

- 5심형탁 "가족에 상처 죽을만큼 힘들어…결혼식에 아무도 안 와"

- 6풍자 만난 선우용여 "얼굴 예쁜데 살 좀 빼라…특히 팔뚝살"

- 7태백 야산서 목 없는 시신 발견..."심하게 부패, 신원확인 어려워"

- 8치어리더 김현영, 터질듯한 볼륨감 과시…"사랑에 빠졌다"

- 9"이게 주문한 갈치구이 맞나요?"..달랑 한 토막에 1만8000원 '깜짝'

- 10공군 수송기 "소통 착오, 일본 방공식별구역 침범…日 전투기 출격"